En anteriores entradas

me he centrado en analizar el valor de los activos liquidables de Prim S.A y su

comparación con el valor bursátil, sin embargo en éste mi propósito es analizar

la evolución de algunos indicadores de la rentabilidad del negocio durante los

últimos 8 años y cómo ha afectado en este sentido la morosidad de la

Administración Pública y el Plan de Pago a Proveedores.

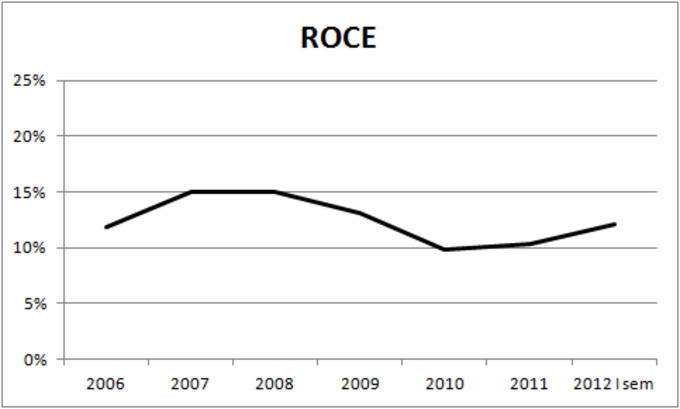

En primer lugar vamos

a empezar por el ROCE (Return on capital employed) que trata de darnos una idea

de cuál es la rentabilidad del grupo atendiendo a todo el capital (con coste)

empleado (Patrimonio Neto + Pasivos financieros):

ROCE = (Bº antes de

imp + Gastos financieros – Imp s/sociedades)/ Capital empleado

Este indicador tiene

como objetivo darnos una idea aproximada de cuál es el rendimiento de cada euro

invertido en el negocio, ya provenga de autofinanciación o de emisión de deuda.

El gráfico señala que este ratio aumentaba hasta que llegó el año 2008 (15%) y

empezó a disminuir a partir de entonces hasta 2012. El motivo es bastante

claro, la morosidad de las Administraciones Públicas obligó a Prim a hacer un

esfuerzo financiero mucho mayor para poder seguir financiando la actividad del

negocio. Al necesitar más capital (emitiendo deuda) para mantener la actividad

del grupo (que mantuvo su beneficio constante) el ratio ROCE sufrió una

reducción desde el 15% hasta el 10%. Sin embargo, en el 1er semestre de 2012 el

indicador vuelve a aumentar hasta el 12% como consecuencia del Plan de Pago a

Proveedores y la consecuente reducción del capital necesario para mantener el

negocio de la empresa.

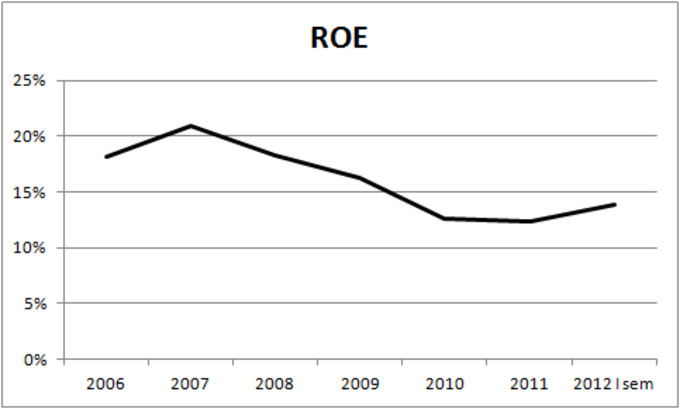

El ROE (return on

equity), que mide el rendimiento del negocio teniendo en cuenta los recursos

propios empleados, también presenta un patrón similar:

ROE = Resultado del periodo/Fondos

propios

En el ROE se observa un freno en el

descenso y un estancamiento del indicador como consecuencia de que el grupo no

necesita seguir incrementando sus recursos propios para financiar la morosidad

de la Administración. Podría incrementarse posteriormente si deciden liberar

recursos propios vía dividendos.

Podemos utilizar el ROCE de varios

periodos para saber cuál es la rentabilidad de la actividad a la que se dedica

la empresa y por tanto hacernos una idea del futuro de esta línea de negocio,

mientras que el ROE nos indica la rentabilidad de cada euro invertido por el grupo.

Ambos indicadores son mejores de lo que yo pensaba en un principio y en mi

opinión existen perspectivas de mejora si la situación financiera de las

Administraciones Públicas se normaliza (cómo así creo que será).

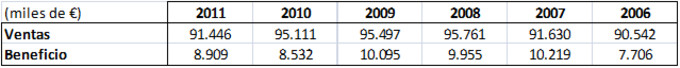

Por último, voy a mostrar una tabla que representa la evolución de las ventas y del resultado final en los últimos 6 años:

Concluyendo, ante la constancia de

las ventas y el resultado creo que 2012 es un punto de inflexión en los

fundamentales del grupo como he intentado mostrar. Yo no creo que el negocio

del equipamiento sanitario sea excelente ni que la diversificación de Prim sea

admirable, tan sólo digo que la situación de éstas y de otros muchos

fundamentales no es tan mala como se descuenta en Bolsa. Ya he comentado en

entradas anteriores que el valor de sus activos líquidos alcanza casi la

capitalización y los PER ratios obtenidos de ahí son extremadamente bajos.

Tanto por su valor de los activos líquidos como por sus perspectivas de negocio.

En el ROCE se suele emplear como numerador el EBIT lo que es el resultado de explotación no se tendría en cuenta los gastos financieros, serían los beneficios antes de impuestos e intereses.

En el artículo se pone de manera diferente el numerador: Bº antes de imp + Gastos financieros – Imp s/sociedades. Eso supondría el beneficio después de impuestos + gastos financieros. Leo cosas distintas, pero nadie habla de BDI ¿es así?.

Cada maestrillo tiene su librillo. Yo lo he visto de varias formas en distintos informes financieros, yo sólo he copiado. La idea mía es eliminar la carga financiera y fijarse solo en la rentabilidad del capital empleado (excluyendo su coste) incluyendo los impuestos ya que éstos sí que afectan a la rentabilidad del capital. Yo nunca lo vi como BDI. De todas formas para mí es más importante el ROE siempre y cuando se controle el endeudamiento y ya está. El ROCE para mí presenta bastantes problemas en la consideración de que se considera capital empleado. Se supone que es una medida de calidad del negocio, por eso yo con que haya un ROCE alto me vale y tampoco me preocupa si sube o baja un punto de un año para otro, una buena media a lo largo del tiempo para mí es satisfactorio.

Bº antes de imp + Gastos financieros – Imp s/sociedades. No entiendo ?.

Si restas el impuesto de sociedades al beneficio (ver fórmula), lo que te va a dar es el beneficio después de impuestos, más gastos financieros.

Creo que si, cada uno puede hacer matizaciones en este ratio se leen cosas distintas como decía anteriormente, por ejemplo considero que los beneficios después de impuestos que se incluyen en patrimonio neto deberían de valorarse y es una idea mía en un 50%, pues no puede ser del ejercicio completo, pues entran en patrimonio neto al hacer las cuentas trimestre a trimestre. Si queremos evaluar la rentabilidad teórica no es lo mismo los beneficios del primer tr. que los del último que no están en balance hasta final de año y no se puede obtener el mismo rendimiento de ese capital al estar poco tiempo en patrimonio.

Para mi el ROCE de esta empresa 2012 estaría en 15.4.

Sí, sería el resultado despúes de impuestos más los gastos financieros, efectivamente.

Te entiendo la idea del ROCE, y sería darle más grado de detalle al ratio. Tengo curiosidad por saber cómo lo calculas de forma concreta. :)

Antes de nada me equivoque en calcular el 2012, pero era de una decima el cambio, no puse nada.

Numerador: EBIT/Denominador: Semisuma Patrimonio neto 2011y 2012 + deuda financiera.

12,793M/ 75,245+8,324M= 15,30%.

Siempre se podría matizar algo, pero en este caso casi estarían equilibradas la cta. de otros resultados en positivo, como la que hay en negativo de variación de valor razonable en instrumentos financieros. Sin tener la memoria no se puede ver porque se han hecho esos apuntes contables que nos podrían ajustar algo, no le daría importancia.

Así lo veo. Desde luego nunca tomar la cifra después de impuestos (estariamos en empresas que no pagan impuestos porque han tenido años anteriores pérdidas sería desvirtuar, a no ser que sea alguna empresa con una especificidad fija de no pago, ejemplo es lo que ha cambiado Faes en ese sentido del 2012 a 2013 1er tr. ), en el fondo es un multiplicador que sirve para saber la razonabilidad o calidad de un negocio, es su utilidad.

Lo del ROCE como BDI+ gasto financiero no lo he visto en ningún sitio puesto, pero cada uno tiene su idea y lo mismo tengo algún error.

Un lapsus linguae, es un indicador, no es un multiplicador el ROCE. Hablando de multiplicadores, Bestinver para sus cálculos teóricos de las acciones está utilizando el Per 15, ha rebajado del 16 anterior si no recuerdo mal.

Según me han comentado (sólo de oídas), utilizaban varios múltiplos: 13 para compañías de calidad media-baja, 15 para compañías de calidad y 17 para compañías excelentes. Pero tan sólo es lo que me han comentado.

Solo un apunte: incluyo los impuestos para poder comparar el rendimiento por capital empleado entre compañías con diferentes tasas impositivas y con productos con diferente trato fiscal. Por ejemplo REE paga una tasa impositiva del 33% y Duro Felguera de menos del 10% (ambas estruturales). Y la parte de los impuestos también influye sobre el rendimiento del capital empleado. Sí que diría que habría que poner en contexto ciertas desviaciones fiscales puntuales.

Entiendo lo que quieres decir. Es hablar simplificándolo del rendimiento "neto" del capital, el otro sería el rendimiento del capital. Es como si compramos una letra del tesoro y nos da un 5%, pero neto DI un 3,5% pongamos por caso. Lo que debes de entender es que hay un cierto consenso y ese ratio que calculas sería otro, tan bueno o mejor pero diferente, eso creo. Y que una empresa que paga pocos impuestos también tiene su valor nadie lo duda y su rendimiento neto del capital es mayor.

El ROCE es un ratio sin más matizable no es puro, te sirve para lo que te sirve ver la calidad del negocio. Luego lo tienes que complementar con otras cosas, si estás muy endeudado pues la has pifiado por ejemplo meter los gastos financieros como mayor rendimiento no lo veo por ningún lado es un contrasentido para calcular el "ROCE neto" eso si que es un gasto no tiene contrapartida como los impuestos (o no lo entiendo, por algo lo dirás pero no lo cojo) y sin embargo los ingresos financieros no los consideras.

El multiplo que está utilizando Bestinver, es el del S&P 15

La suma de los gastos financieros obedece a que estamos computando el capital empleado (capital employed) que puede ser recursos propios o recursos ajenos. Todos los recursos tienen un coste, en los ajenos sería la carga financiera o intereses y en el caso de los recursos propios el coste sería implícito (coste de oportunidad). El problema es que el coste de los r.ajenos está en la cuenta de P y G pero el coste de los recursos propios no aparece en la contabilidad (obvio). Entonces al valorar cual es el rendimiento del capital empleado hay que eliminar los intereses (sumarlos) ya que estos son el coste del capital (nada que ver con su rendimiento). De este modo se pueden comparar el ROCE de una empresa con poca deuda con el ROCE de una empresa con mucha deuda, ya que el ROCE trata de ver el rendimiento del capital empleado independientemente de como esté financiado. Si incorporas los intereses la empresa con mas deuda sale perjudicada en la comparación, ya que tienes en cuenta intereses pero no el coste de oportunidad de los fondos propios. Y el ROCE no trata de ver qué empresa está mejor financiada, sino de la calidad y el rendimiento del capital empleado en un negocio. El cómo esté financiada la compañía es otra cuestión aparte.

Si hubiese dos PRIMs con diferente esquema de financiación, una con mucha deuda y otra con poca, el ROCE debería seguir siendo el mismo para las dos aunque una pague más intereses. La razón es que ambas son el mismo negocio y obtienen la misma rentabilidad por capital empleado (return on capital employed). Creo yo que es lo más objetivo.

Lo veo distinto y entiendo lo que quieres decir. En ese caso le llamaría ROCE neto por diferenciarlo del ROCE o con otras siglas. En este artículo explica mi posición y la tuya.

http://www.economistas.org/ECIF/gestor/boletines/Boletin16/03.pdf

Considero la mejor la tercera opción, lo que llama "la más pura y genunina", pero como dicen hay diferentes maneras de calcular la RE.

El caso para mi, es que ha alcanzado la empresa un ROCE elevado y se están fijando en ella.

¿Cuanto te sale a tí por tus cálculos?

Considerando el capital empleado como la semisuma entre el capital empleado 2012 y 2011

ROCE 2012 como yo decía:

(BDI + Gastos financieros)/Capital empleado =

(9.240 + 1.267)/ 95.512 = 11%

ROCE 2012:

BAI/Capital empleado = 13.066/95.512 = 13,7%

Ligeramente superior al año anterior debido a la reducción de deuda.

¿De donde sacas esa cifra de capital empleado?

Patrimonio neto + Provisiones + Deuda financiera

Creo entender, haces semisuma de todo patrimonio neto + deuda financiera. En esto del ROCE hemos rozado jeje.

Creo entender, haces semisuma de todo patrimonio neto + deuda financiera. En esto del ROCE hemos rozado jeje.

Exacto

No suelo tomarme muy en serio las cuestiones cuantitativas, porque lo importante es el contexto. :) Y la verdad es que el cálculo del ROCE no sé si fue cosa exclusivamente mía o lo copié de algún lugar.

Lo que a veces se hace es utilizar en el denominador una media de los patrimonios netos, por ejemplo, si estamos analizando el ROCE de 2012 cogeríamos en el denominador la semisuma del capital empleado a 1 de enero de 2012 y el capital empleado a 31 de diciembre de 2012. De esta forma se intenta paliar el sesgo producido por los beneficios a final de año que utilizan más capital que los del principio. Cogiendo la media o semisuma del 1/01 y del 31/12 pues se obtiene un término intermedio. El bº del IT utiliza menos capital y los del IVT utilizan más, compensándose entre ellos.

me equivoque al principio, queria decir una semisuma o media del capital empleado

Buenas, por si quieres mirarlo.

Acaban de salir los resultados de Ebro y me parecio interesarte comentarte que pone la empresa tiene un ROCE 1º tr. de 20,0.

Así que me puse a calcularlo y a mirar en el balance 2012, los datos que no suministra como son gastos financieros (por proratearlo aproximadamente no debería haber mucha diferencia 5%) o deuda, no la neta.

Deuda financiera final año 2012= 173+235 M.= 408M.

Gastos financieros " = 45,723M.

EBIT= 50,172M.

Rdo. antes imptos 1º tr. = 48,629M

Bº Neto DI 1º tr= 32,918M

Patrimonio Neto 1ºTr.13 = 1740M.

" 4º tr. 2012= 1692 M.

http://www.ebrofoods.es/fileadmin/user_upload/informacion_publica_periodica/2013/Resultados%201T13.pdfhttp://www.cnmv.es/Portal/verDoc.axd?t={d78760d6-8817-4c47-b754-82e373b10bff}

Les da "ROCE de 20". Siendo el denominador claro de

1716M + 410M. aproximados, eso supondría un numerador de 425 M., al ser trimestral 106M.

Por mucho que miro no se de donde lo sacan porque no tengo ni idea como puede ser, por si te quieres entretener, saludos

Esta es una pregunta para Arturo Ballester:

http://inbestia.com/blogs/post/ebro-foods-cifras-que-invitan-al-optimismo A él en 2012 le sale 28% (apartado márgenes y retornos)

Le acabo de leer y por lo menos en el numerador coincidimos según hace un comentario, él también utiliza el EBIT. Vaya lío.

"Buenos días Pepe, en la metodología para calcular el ROCE2012 tomo como numerador el EBIT (que refleja los beneficios operativos de la compañía sin contar los impuestos) y como denominador: activos fijos (sin contar intangibles) más el fondo de maniobra."

Perdona pero como es el índice de moda, estoy a ver cual es el cálculo me interesa bastante, pero un follón cada uno decimos una cosa, 28% me parece mucho.

La empresa comenta que el ROCE es de 22,4 en 2012

http://www.cnmv.es/Portal/verDoc.axd?t={af4a6d52-7765-4f07-9a8b-3a76a633128d}

Por hacer una comparación con Prim, de Ebro que la ponen por las nubes. Me sale según tu método (sin tener en cuenta provisiones) un ROCE 2012 de 10%, y según calculo yo de un 11,83%. y la empresa lo calcula en 22,4.

Así que me he alegrado mucho, aunque tengo unas poquitas Ebro y no me disgusta, pero no hay color, tampoco en PER 15,5, ni en PVC.

Exacto, está todo basado en las perspectivas para pagar un PER 15. Yo prefiero jugar sobre seguro, con PERs bajos y buena caja. Y no niego que sea un negocio excelente. Yo tengo MDF, PRIM, REE y CAF.

Sobre el ROCE yo no le doy más vueltas, si la gente empieza a quitar partidas en lo que es capital empleado... Cuando busco un número intento darle un contexto.

Pues para tener un Per 15,5 los beneficios han subido muy poquito.

Me gusta tu cartera (REE no la veo) y estoy totalmente de acuerdo con lo que dices es de cajón debe servir para lo que debe servir, creo que pensamos parecido siempre he dicho tu haces el ROCE neto después de impuestos y yo lo hago bruto, con matices las diferencias son relativas.

REE desde luego es muy distinta y tiene características muy especiales. Tengo tres artículos sobre ella, el más importante el último. Entiendo que resulta muy extraño para un estilo de inversión como el nuestro, uno ve la deuda y la descarta. Sin embargo, me parece una compañía digno de estudio desde el punto de vista de las incertidumbres, junto con Enagás.

Eso sí, por motivos personales voy a liquidarla en breves (REE)

La posibilidad de salirse Arias de MDF se ha concretado, ya no aparece en CNMV.

Ok, para mí es una señal "insider".

Es de Duro Felguera, ya veremos. Le queda el 2,85% de la sociedad (se puede ver como exdirectivo).