“Compound interest is the eighth wonder of the world” (Albert Einstein)

(El interés compuesto es la octava maravilla del mundo).

Y con toda la razón. El concepto parece simple, los rendimientos ofrecen rendimientos, pero cuando lo aplicas a tus inversiones adquiere otra dimensión: SE CUMPLE! He de reconocer que al principio cuesta, pero cuando lo entiendes no vuelves a invertir de igual forma. Por esta razón en este post voy a intentar explicar.

Cuando analizo una acción las diferencio entre:

- a)Empresas Baratas

- b)Negocios Buenos

Estos últimos son los que me gustaría centrar el post, ya que las empresas baratas pueden ser una trampa de valor, o lo que es lo mismo, tener siempre PER bajos sin incremento de precio.

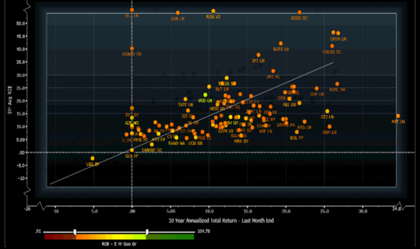

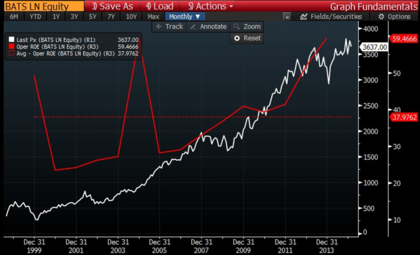

En realidad el concepto del tipo de interés compuesto se resume en este gráfico (en el eje horizontal está la rentabilidad anualizada de los últimos 10 años y en el eje vertical está el ROE promedio de los últimos 5 años).

CONCEPTO 1. El crecimiento del beneficio es función de la tasa de reinversión.

Una empresa invierte su activo a cambio de un beneficio. La relación entre el beneficio y la inversión se le llama rentabilidad. Si la empresa es capaz de quedarse el beneficio (no repartirlo ni vía dividendos ni vía recompra de acciones) y reinvertirlo a la misma tasa, el beneficio aumentará año tras año. Si la empresa lo reparte todo (no reinvierte nada) el beneficio será igual al del año anterior.

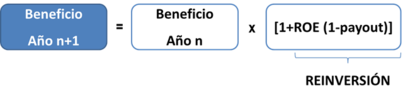

La razón “académica” está en la siguiente fórmula:

Donde 1+ROE es la tasa de crecimiento del beneficio, siendo ROE la tasa de reinversión.

Si la empresa reparte dividendos, la tasa de reinversión ya no será ROE sino ROE (1-payout). Si el payout es del 100%, la empresa no retiene ni un euro de beneficio y como consecuencia no reinvierte nada, siendo el beneficio del año 1 = beneficio del año 0.

NOTA: en este documento empleo el ROE pero yo utilizo el ROCE, que sería un primo hermano del ROA y ROE.

CONCEPTO 2. El tiempo juega a tu favor.

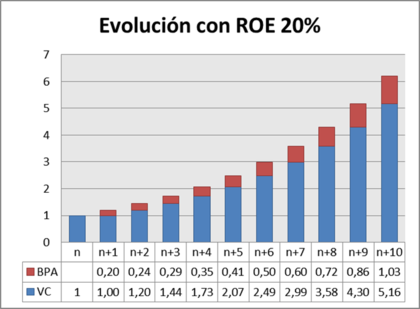

Si la empresa puede reinvertir cada año a una tasa de reinversión igual a ROE(1-payout), cada año que pase el crecimiento será exponencial, al obtener una rentabilidad de la rentabilidad ya lograda.

Es por este motivo que, en los informes trimestrales de las empresas miro, lo más importante es que se mantenga la tasa de reinversión.

Un ejemplo de reinversión al 20% sería el siguiente:

CONCEPTO 3. El precio va ligado al beneficio.

El precio puede subir más o menos que el beneficio porque se pague un PER mayor o menor. Pero al final, el precio va ligado al beneficio por acción (BPA). Y a su vez, el crecimiento del BPA va en función de la rentabilidad.

CONCEPTO 4. PER alto implica crecimientos altos

Siguiendo la fórmula anterior, si el PER es alto, el crecimiento del BPA también lo debería ser. Como los crecimientos altos no suelen crecer hasta el infinito, a medida que el BPA aumenta, el PER disminuye (porque los crecimientos futuros disminuyen a medida que pasa el tiempo) haciendo que el Precio se mantenga, sí se mantenga. Tendremos un buen negocio, pero caro. (Para conocer más sobre este concepto ver http://bit.ly/1zk6qM1

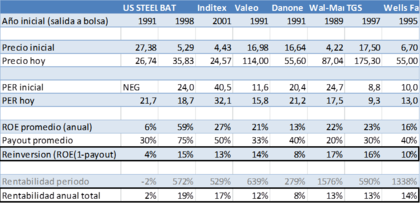

Pero para muestra un botón:

Pero como un gráfico vale más que mil palabras, vayamos a ellos (Rojo: ROE. Blanco: cotización). En ellos podemos ver los conceptos de MOAT de Buffett y Pat Dorsey. Las empresas con claras ventajas competitivas mantienen la rentabilidad (Inditex, British American Tobacco) y las empresas que no, ven disminuir sus rentabilidades (US Steel – Air France)

US Steel:

Inditex:

British American Tobacco

Air France (primero) y Lufthansa (segundo) son claros ejemplos de sector competitivo con sobrecapacidad. ROE altos parecen no mantenerse durante mucho tiempo.

Lufthansa

Nota: este artículo no es una recomendación de compra o de venta. De forma directa o indirecta tengo posición en alguna de las acciones aquí mencionadas.

El interes compuesto es genial siempre que ese interes supere al interes compuesto que es la inflacion y con la que la gente no suele contar para sus calculos de largo plazo.

Por otro lado cobrar dividendos y reinvertir es menos eficiente que tener empresas en crecimiento similares, ya que cuando cobras dividendos pagas impuestos y al reinvertir pagas comisones.

Hay una realidad, sobre el papel todo es perfecto y salen las cuentas, pero hay otra en que nada es perfecto, y si salen las cuentas es por casualidad.

Hace no muchos los tipos de interes estaban en el 16 %, en el 14%. y estos tipos altos duraron muchos años, eso si, la inflación era altisima, no conozco a nadie que se hiciera rico, independientemente de la inflación se podián haber muchas pesetas pero la cultura de hacerlo exponencial lo debian de saberlo muy pocos.

Es no hace muchos años

Por esa época de tipos al 15%, y tras asistir a un cursillo en Banco Vitalicio ( ahora parte de Generalli Seguros ) introduje en la empresa en la que trabajaba la comercialización de Planes de Jubilación de la citada aseguradora. El interés técnico garantizado en el contrato de Banco Vitalicio era del 5%, aparte de una pequeña participación en beneficios. Y además desgravaban un 10% de lo aportado anualmente, cosa que luego eliminaron.

Vi crecer con mis propios ojos los ahorros de mis compañeros y clientes año a año, junto a las aportaciones mensuales actualizadas anualmente, al mismo tiempo que a lo largo de los años posteriores los tipos iban bajando, bajando y bajando mientras el interés técnico garantizado seguía siendo del 5% todos y cada uno de los años hasta la fecha de vencimiento del contrato, del Plan.

La clave, de acuerdo a lo vivido, es elegir el momento de entrada -- cuando los tipos de interés estén altos o muy altos -- a fin de que el ciclo, tus rentabilidades, tus aportaciones periódicas y tu tiempo jueguen todos a tu favor a la vez.

Un abrazo, Pepe.

Gruñón, que te estás volviendo un gruñón descreído...-)

De todas maneras los que han ganado con el interes compuesto han sido los bancos, mis padres toda la vida con Caja Mdrid , yo con Caja Madrid y siempre los intereses en la cartilla, yo inexperto igual que ahora preguntabas por fondos y te quitaban la idea, un fondo de dinero con tasas altas para que querias bolsa, estaba claro que lo querian todo para ellos, las hipotecas si iban con interes compuesto, estas cajas tengo la impresion que han engañado al pueblo llano e ignorante durante toda la vida,

Un Abrazo, Ricardo, tengo la impresion que nos engañan desde que nacemos los Reyes magos , el ratoncito perez, la cigueña, hasta que nos morimos y eso si es verdad, ja,ja,ja

La incultura financiera y en general, se a cultivado de forma premeditada para engañar al pueblo y el crachs a sido con las preferentes y la venta de acciones podridas de las entidades que se han dedicado durante toda la vida en mantener al pueblo engañado.

Otra paaradoja en esos tiempos el mas tonto sacaba un 15%De rentabilidad anual , ja,ja

Sí, pero nominal. La real descontada la inflación era otra cosa.

Por eso destacaba las condiciones en las que esos productos se convierten en una bomba, y se consiguen rentabilidades reales extraordinarias a largo plazo.

Recuerdo una comparativa de fondos de inversion durante 10 años los de dinero que a su vez eran los mas seguros mas de un ciento por ciento de rentabilidad a pesar de las comisiones, en esos tiempos hacer una cartera de largo plazo no tenia sentido, ahora los cerebros hacen planes para el largo plazo y parecen reales y sin embargo los supuestos lo convierten en reales, pienso que no hay experiencia del largo plazo.

Yo pienso, estimado Pepe, que en esta vida hay de todo p'aburrir. El asunto es que generalmente tardamos cierto tiempo en aprender a buscar.

Lo bueno es que a partir de ahí ya todo cambia.

( Estoy por pedirte perdón por mi confianza en la naturaleza humana. Jejjjj )

Yo tambien tengo confianza en que la naturaleza humana no va a cambiar nunca, ja,ja, Ricardo no me pidas perdon que yo te quiero, ja,ja