Uno cuando lee en los libros de

historia las anteriores burbujas del mercado piensa que es imposible que estas

situaciones se puedan producir en una sociedad racional, avanzada y educada

como la actual. Mercados exuberantes e irracionales al que le siguieron duras

correcciones y, a menudo, crisis económicas de gran calibre como el de los

bulbos de tulipanes en el siglo XVII, la gran depresión del 1929, la burbuja

del Nikkei en 1990, la corrección de las puntocom en el 2000 o la reciente

crisis inmobiliaria y financiera del 2007 no serían posibles en la actualidad.

Las burbujas siempre siguen los

mismos patrones, por algún motivo o circunstancia se produce cierto optimismo

en el mercado de valores que se transforma en excesos e irracionalidad,

llevando al mercado a cotizar a múltiplos desorbitados. Entonces, los analistas

defienden estos múltiplos con algunos argumentos prolongando la burbuja hasta

que de repente, por algún acontecimiento o simplemente por nada, el mercado se

vuelve temeroso y prudente y se produce una fuerte corrección que incluso puede

derivar en una crisis económica y arrasa con todo, destruyendo millones y

llevando a empresas y personas a perderlo todo.

Si algo nos ha enseñado la

historia es que comprar empresas, tanto buenas como malas, a múltiplos

excesivos otorga pocas posibilidades de éxito. En 1850 y los años siguientes,

se creía que el ferrocarril iba a aumentar la eficacia de las comunicaciones y

el comercio. Y así fue, pero esto no justificó los precios de las acciones del

ferrocarril, que aumentaron hasta niveles especulativos enormes antes de

estrellarse en agosto del 1857. Así, los inversores, a pesar de acertar la

revolución industrial del siglo, perdieron todo con sus acciones por haber

pagado múltiplos descabellados. Un siglo más tarde, la historia se repetiría

con las líneas aéreas y los fabricantes de televisores, estos sectores

transformaron el mundo, pero la mayoría de los primeros inversores perdió hasta

la camisa.

La conclusión es clara, es más

importante pagar el precio justo por un buen negocio que acertar la próxima

revolución.

Pero en una sociedad como la

actual, tan tecnológica, sabia y racional… ¿estos excesos son posibles?

Quedarían sorprendidos cuando les

digo que, actualmente, el mercado americano cotiza su tercer múltiplo más

elevado de la historia. ¿Esta vez es diferente?

Fuente: Bloomberg

El forward PER se encuentra en

máximos del último siglo, salvando la burbuja puntocom de los años 2000. Este

ratio asume un crecimiento del beneficio por acción en el próximo semestre que

llevará el BPA a máximos históricos. Habría que obviar que los últimos cuatro

trimestres hemos experimentado un decrecimiento en beneficios y tener fe ciega

en los analistas que pronostican un crecimiento en beneficios de un 30% en los

próximos dos años sin ningún motivo que los justifique.

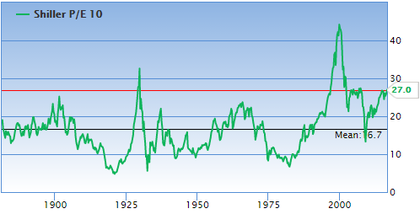

Seguimos con el ratio P/E de

Shiller:

Fuente: gurufocus.com

El P/E de Shiller es un PER

ajustado al ciclo económico y a la inflación.

Al igual que el PER, indica que

nos encontramos un 62% por encima de la media histórica y en unos niveles solo

visto dos veces (en 1929 y en el 2000) en los 140 años de historia del

indicador.

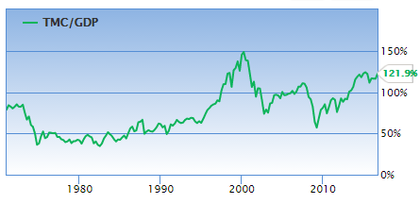

El siguiente gráfico representa

la capitalización del mercado contra el Producto Interior Bruto. Este ratio lo

popularizó Warren Buffett al indicar que era la mejor medida de valoración que

puede plantearse en cualquier momento. Citando sus palabras: “Si el ratio se

sitúa en niveles en torno a 70-80%, la compra de acciones probablemente

funcionará bien, pero si el ratio asciende a 150%, estás jugando con fuego”.

Una vez más, salvando los años

2000, el ratio se encuentra en el punto más alto en los últimos 50 años.

Como en otras burbujas, rápidamente los analistas han buscado argumentos con los que defender los múltiplos actuales y augurar futuras alzas del mercado. Esta vez el argumento ha sido que no hay alternativa de inversión. La renta variable esta barata en términos relativos. En otras burbujas, siempre ha existido el refugio de la renta fija que ofrecía rentabilidades nominales entre el 3-5% sin mucho riesgo, sin embargo esta vez la renta fija cotiza tipos cero, incluso negativos.

Para hacernos una idea, en todo

el mundo existen 16 billones de euros ofreciendo rentabilidades negativas en

este momento.

España es el quinto país que más

deuda posee en terreno negativo. España, a pesar de no tener gobierno,

presentar unas tasas de desempleo alrededor del 20%, poseer una deuda sobre el

PIB superior al 100%... tiene unos 650.000 millones de deuda cotizando en

negativo. Los inversores especulan con bonos corporativos y soberanos asumiendo

una rentabilidad nominal negativa sí los mantienen hasta vencimiento, por lo

que el juego consiste en pasar la patata antes de que esta explote.

El experimento de los bancos

centrales quienes mantienen los tipos en cero desde el estallido de la crisis

en el 2007 ha creado una burbuja en el mercado de la renta fija que nadie puede

saber bien que consecuencias traerá.

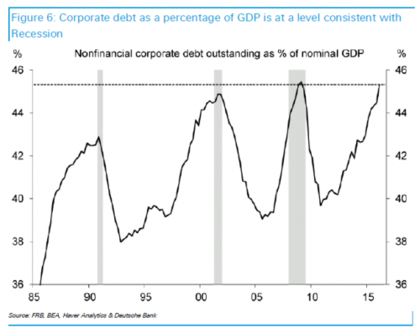

La política de los bancos centrales ha llevado a las empresas a emitir y refinanciar deuda a grandes escalas, la deuda corporativa sobre el PIB ha alcanzado niveles desorbitados. ¿Cómo se pagará esta deuda? Eso es problema del futuro, contestan.

De esta manera, empresas ineficientes que deberían estar fuera de mercado siguen subsistiendo refinanciando su deuda a tipos cero mientras los bancos les prolongan el sufrimiento dado que no pueden admitir más impagos en sus balances. La bola cada vez se hace más grande y, como en toda burbuja, no se sabe nunca cuando estallará.

Por el momento, este fenómeno sirve de excusa a los analistas para justificar las valoraciones de la renta variable. Ya que no hay alternativa de inversión, la renta variable debe de cotizar con prima respecto al pasado, pues el beneficio por dividendo es mucho mayor de lo que uno puede obtener invirtiendo en un bono.

Cito a continuación algunos

ejemplos de irracionalidad:

Amazon cotiza actualmente a un

PER de 639 veces los beneficios de 2015. El consenso de analistas estima unos

beneficios por acción para 2016 de 5.77, lo que resulta en un PER forward de

141.4x sobre los 816 dólares actuales a los que cotiza la acción. Necesitaríamos

un crecimiento anualizado del 25% en beneficios en los próximos 10 años, sin

que la acción variase su precio para obtener un PER normalizado de 15 veces

beneficio. Si tuviésemos ese mismo crecimiento en la capitalización de la

compañía, en 10 años, el valor en el mercado de Amazon sería más de la mitad

del valor de todas las compañías cotizadas de la Eurozona. ¿Es coherente que en

10 años Amazon valga más que Telefónica, Santander, Inditex, Total…?

Tesla que capitaliza 31.000

millones de dólares, ha multiplicado por más de 5 veces en los últimos 3 años a

pesar de no obtener beneficios. El consenso no espera beneficios hasta 2019,

unos beneficios que dejarían el PER en más de 100 veces si la cotización se

mantuviese plana hasta 2019. ¿Tiene sentido?

Pero alejémonos de las empresas

de crecimiento, estudiemos empresas estables y con beneficios más predecibles

como Coca Cola. Una empresa que ha tenido un crecimiento anualizado en los

últimos 10 años del 3.5%. Para nuestra sorpresa, esta empresa cotiza a 22.5

veces beneficios, el múltiplo más elevado desde los años 2000 y muy por encima

de la media histórica de 15 veces. Otra vez, si el precio de Coca Cola se

mantuviera inmóvil en los próximos 10 años, y el crecimiento de los últimos 10

años se prolongase a futuro, tardaríamos 10 años en lograr un PER normalizado

de 15x. Esto suponiendo que Coca Cola logre el crecimiento anualizado del 3.5%,

hecho que resulta difícil ya que la misma compañía presenta el payout ratio más

elevado de su historia (superior al 80%), evidenciando que no espera tener

crecimiento los próximos años y dedicándose a distribuir sus beneficios a sus

accionistas a base de dividendos o recompras de acciones.

“Quien no conoce su historia está

condenado a repetir sus errores”

Paul Preston.

La valoración de Tesla es absurda y la de Amazon demasiado optimista.

Pero la de Cocacola me parece razonable si pensamos que un PER de 22,5 es una rentabilidad del 4,4% y creciente. Si lo comparas con cualquier activo de renta fija es mucho más atractivo, otra cosa es que se cuestione su capacidad de crecimiento y se piense que su modelo de negocio se va agotando.

Hay que tener cuidado con el PER porque no tiene en cuenta la tasa de inflación, mucho más baja que la media histórica en estos momentos. Es decir, no es lo mismo un PER de 15 con una inflación del 4% que con una inflación del 1%, desde luego. En términos reales la rentabilidad no tiene nada que ver.

Un saludo.

En respuesta a Enrique García Sáez

me puedes decir donde puedo aprender mas sobre la diferencia del per por la inflacion. saludos

En respuesta a Enrique García Sáez

Que sea mas atractivo que la renta fija no tiene dudas en cuanto a rentabilidad, sin embargo, en términos reales me parece una rentabilidad muy ajustada para tratarse de un activo de riesgo.

En respuesta a Jordan Muñoz Ballesteros

La rentabilidad real actual sería mayor que la de un PER de 15 con una inflación del 4%. En la serie histórica de tasa de inflación en Estados Unidos puedes ver como hay periodos en los que está muy por encima de esos niveles, donde se forma y surge la idea de PER 15.

Si Cocacola va a seguir creciendo es una buena rentabilidad.

Un saludo.

En respuesta a J J J J

"La conclusión es clara, es más importante pagar el precio justo por un buen negocio que acertar la próxima revolución".Esa recomendación hay que hacersela a los votantes de Podemos.

En respuesta a josep ribes garcia

Esa recomendación hay que hacérsela a los votantes de Podemos.

-------------------------------------------

Que a los de derechas mejor ni intentarlo.¡¡¡

((han a arruinado el país.....y siguen y siguen))

https://s17.postimg.org/f2244yk27/AVE_32622_el_tipico_votante_del_pp.jpg

Preferible una revolución que saque al país de la miseria, a que nos entierren.....

https://s16.postimg.org/vcmbt4yrp/704724446_n.jpgEsta burbuja simplemente se ha protegido la riqueza de la superclase.

A diferencia de la mayoría de los ciudadanos, la élite bancaria y financiera tiene la mayor parte de su riqueza financiera en activos de deuda y derivados de todo tipo, que se evaporarían si se dejasen caer a los bancos.

Si se reestructura el sistema bancario y se redujera su tamaño acorde con la economía real, serían los más ricos y poderosos los grandes perdedores.

Obviamente ni lo han tolerado ni lo tolerarán. En su lugar, han diseñado una estructura de ahorro para la economía en la que su riqueza se mantiene, así como las instituciones que la controlan, y lo han hecho a nuestra costa. Y ahora pretenderán hacer lo mismo...Se lo consentiremos?

Los bancos centrales se enriquecen con el QE y los rescates financieros

La banca ha sido criticada en mil ocasiones por salir a flote gracias al dinero público.(COMUNISMO PARA RICOS)

Pero los rescates financieros y los programas de compras de activos han sido un negocio extremadamente lucrativo para los bancos centrales

que el pasado año ganaron dinero suficiente como para comprarse todas las entidades financieras del Ibex 35.

“Los bancos son los que realmente toman las decisiones y – detrás de la cortina de una respetabilidad fingida – son la fuerza motriz detrás de las interminables guerras”-

-Michael Hudson

“Los banqueros centrales, cuya independencia está constitucionalmente protegida, controlan la política monetaria en el mundo desarrollado.

Gestionan la oferta de dinero a las economías nacionales. Fijan las tasas de interés decidiendo así el valor de nuestros ahorros e inversiones.

Ellos deciden si hay que centrarse en la austeridad o crecimiento. Sus decisiones dan forma a nuestras vidas”- Adam LeBor

TODO ES UN TIMO QUE SE MANTIENE BASADO EN LA IGNORANCIA DE LA PLEBE.

"Europa está extraordinariamente enferma", según el economista jefe de Deutsche Bank

Afirma que la banca europea necesita otro rescate de 150.000 millones.

http://www.elplural.com/2016/07/11/europa-est-extraordinariamente-enferma-seg-n-el-economista-jefe-de-deutsche-bankEn respuesta a Leandro garcia nuñez

Menos mal que el articulo era de un ignorante pero ya has venido tú el inversor listo y ya nos vamos a salvar.

en resumen, Messi KK

Por cierto, el LeBor este cree que es un genio por descubrir la suma ?

quien sino iba a controlar la política monetaria si no es el banco central (a ser posible independiente) ??? UGT? Podemos? Ana Belén ??....anda que vaya individuos

Y no les molesto que políticos incapaces y ladrones con tics autoritarios den forma a nuestras vidas con sus estúpidas decisiones??

j

En respuesta a alonso tordesillas

Lo que realmente es indecente es tener que ver como día tras día el mantra de las instituciones es hacer de lo de todos el medio de supervivencia de los responsables y como

esto a su vez se traduce en más recortes y subidas de impuestos para alicatar la miseria en el bolsillo de los ciudadanos con un incremento de deuda país que ya es insostenible e impagable.

El trasfondo esconde una estafa que ayuda a los oligopolios a sostenerse y con la que posteriormente los responsables políticos se van por la puerta de atrás a esos oligopolios,

como es el caso reciente de Durao Barroso y su fichaje por Goldman Sachs que a su vez tiene entre los peones al que desarrolla la política monetaria de Europa el Señor Draghi. (otro ex-Goldman, que se encargó de MULTIPLICAR Y encubrir las trampas griegas,,,para luego acabar rescatándoles )pero ya endeudados PARA SIEMPRE

“Hay dos formas de conquistar y esclavizar una nación, una es con la espada, la otra es con la deuda”.-John Adams

Son los mismos que se han ido encargando de enmierdar la economía con apalancamientos en forma de subprime CDS y demás inventos de la ingeniería económica.

**Esto durara lo mismo que un dia de invierno pero mientras el frio lo pasaremos los demás a costa de calentar la sopa boba a aquellos que dicen representarnos.**

'El poder financiero ha jugado a la ruleta rusa con el dinero y la cabeza de otros''

Esos otros son "pensionistas, ciudadanos, corporaciones, o gobiernos", que asumieran o no el riesgo, no pensaron que sus ahorros estarían en manos de unos profesionales

"especuladores y estafadores". "forman parte de una comunidad cerrada, tienen miedo a que se conozcan sus prácticas"

Los incentivos, por ejemplo, son perversos. "No puede ser que la recompensa sea personal, por los números que se consiguen, y el error no lo sea, y lo deban pagar los otros"

Ahora esos banqueros, profesionales juegan sin arriesgar su dinero, porque es del banco, pero es del conjunto de los inversores o ciudadanos, en realidad.

y desvela que las prácticas que llevaron al desastre en 2007 se mantienen sin que los gobiernos sepan qué hacer, entiende que el problema no es la propia condición humana,

"sino un sistema que se asemeja a un avión sin piloto, donde no hay nadie en la cabina"-

http://www.economiadigital.es/es/notices/2016/04/luyendijk-el-poder-financiero-ha-jugado-a-la-ruleta-rusa-con-la-cabeza-de-otros-83441.phpEn respuesta a Leandro garcia nuñez

ok a lo comentado acerca del mal funcionamiento del sistema financiero y de las prácticas irresponsables y a veces corruptas de muchos banqueros y el impacto en la deuda. Pero no se puede olvidar que el grueso de la deuda pública que tenemos es culpa del poder político pues es aún más irresponsable, incapaz y corrupto. Veáse las CCAA de valencia, cataluña o andalucía por ej. Quien ha creado la montaña de deuda de dichas CCAA? el PP, CIU, ERC y PSOE, o sea, políticos con la inestimable ayuda de los sindicatos.

Y no se viene todo abajo (por ahora) porque haciendo trampas al solitario los políticos han conseguido que el banco central no sea independiente y les ponga los tipos al cero de manera que se pueda financiar el enorme déficit público que su irresponsable política genera. Con tipos normalizados no se podría hacer frente al servicio de la deuda y deberían corregir el rumbo. KK de políticos, primeros y principales (i)responsables.

En respuesta a Leandro garcia nuñez

Vamos que no vas a invertir.

En respuesta a Leandro garcia nuñez

Vamos que no vas a invertir.

En respuesta a Leandro garcia nuñez

Vamos que no vas a invertir.

De acuerdo con que no hay alternativa de inversión mientras los intereses estén por los suelos y los inmuebles tengan un peaje del 10% entre Transmisiones Patrimoniales y demás gastos de notarias y Registros y encima sin liquidez inmediata.

Lo único que se puede hacer es estar en los movimientos secundarios pero con 10 ojos abiertos para que no nos pille el tsunami, que no sabemos cuando llegará pero que todo el mundo está mosca de que llegará.

El Estado, Los Gobiernos no van a solucionar nada, en cuanto a sistemas financieros, ahorros etc etc, los bancos mucho menos, somos nosotros los que tenemos que tonar las riendas y no confiar ni en instituciones publicas y menos en privadas, en cuanto tema burbuja . Crashes etc en algunos sectoriales ya se produjeron, el bancario financiero ya no tiene ni la fuerza ni la ponderacion en capital para tirar indices generales Usa pero si lo ha tenido para Europa , el tema de las capitalizaciones , las valoraciones etc es un poco subjetivo y cambiante porque los comparables no son siempre los mismos, si supiera que amazon es un burbujon pondria puts y a esperar. Jeje