Difícil, pero, sobre todo, extraña. Así es como podríamos definir esta situación que nos está tocando vivir de manera global. Podríamos incluso afirmar que parece tan lejana o surrealista que casi ni creamos que esté pasando. O mejor aún, que nos fuéramos a despertar mañana y todo haya quedado en un mal sueño.

La mayoría de todo un país, de varios países, hemos tenido que recluirnos en nuestras casas para ayudar a contener lo que tanta alteración está causando en la sociedad y en la economía: el dichoso Covid-19. La enfermedad infecciosa causada por el coronavirus descubierta más recientemente con el estallido del brote en Wuhan (China) el pasado mes de diciembre y que se está propagando por todo el mundo.

En estos momentos, si algo está claro, es que todos tenemos un reto por delante: nos debe imperar la responsabilidad y, sobre todo, la tranquilidad. Aunque es cierto que no siempre es fácil. A todas horas nos llega gran cantidad de información, podemos incluso sentirnos incapaces de expresar nuestro estado, y nos puede abordar el miedo ante una situación tan insólita como desconocida. Y todo ello requiere un especial esfuerzo para poder sobrellevarlo.

Como consecuencia de lo que está ocurriendo, era de esperar ver la negativa reacción de los mercados bursátiles, que están sufriendo fuertes desplomes, tornando aún más complicada la situación, en especial para los ahorradores que estamos invertidos en renta variable.

Y es que el ‘crash’ del coronavirus hizo perder a Wall Street un 14% en su peor semana -la última de febrero- desde la crisis de 2008. En marzo vimos tres caídas diarias que se sitúan ya entre las quince peores desde 1946, y en magnitud sólo se han superado una vez, en el desastre de 1987.

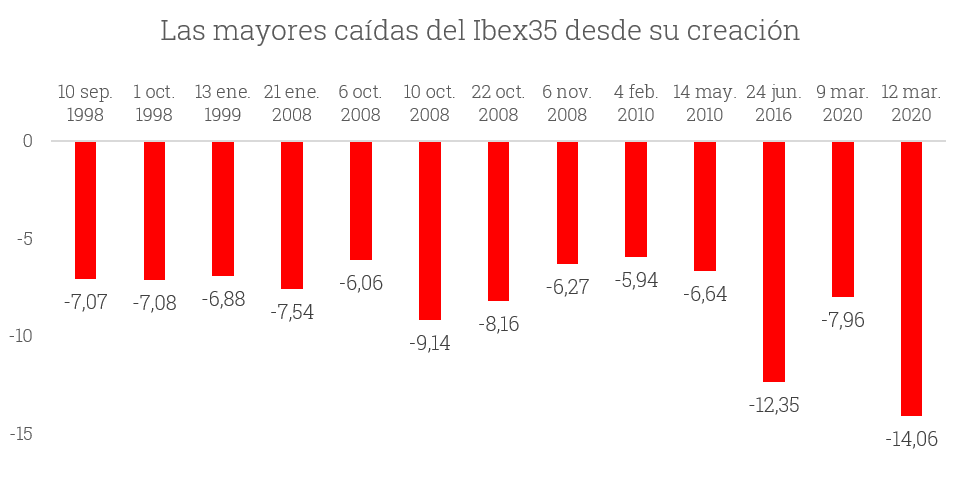

También el Ibex-35 firmaba la que fuera su peor jornada bursátil el pasado 12 de marzo, con una caída nada más y nada menos que del 14%.

Son diversas las acciones de políticos y bancos centrales, a veces insuficientes y contradictorias, que se están llevando a cabo para reactivar la economía y no hacer correr aún más el pánico en las bolsas: inyección de liquidez, compras de activos, incremento del gasto en sanidad, compensación de ingresos perdidos a familias y empresas, etc.

En definitiva, la tormenta perfecta.

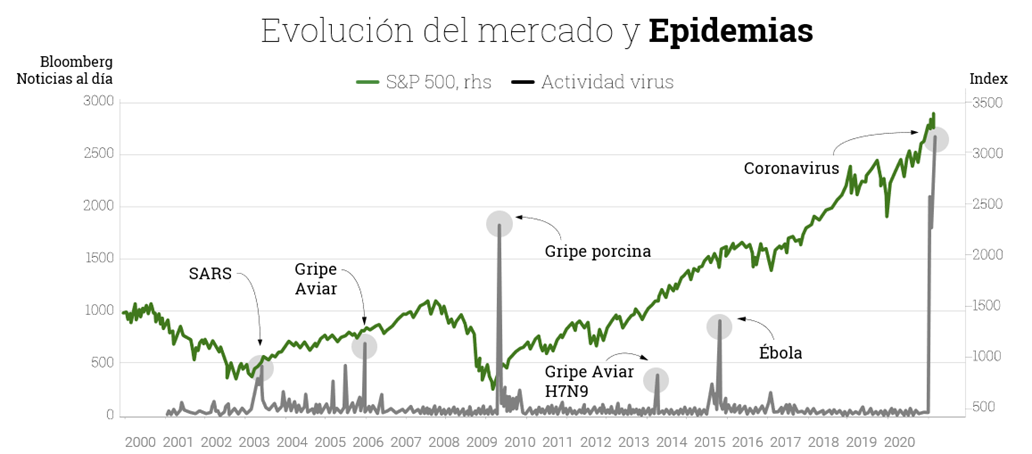

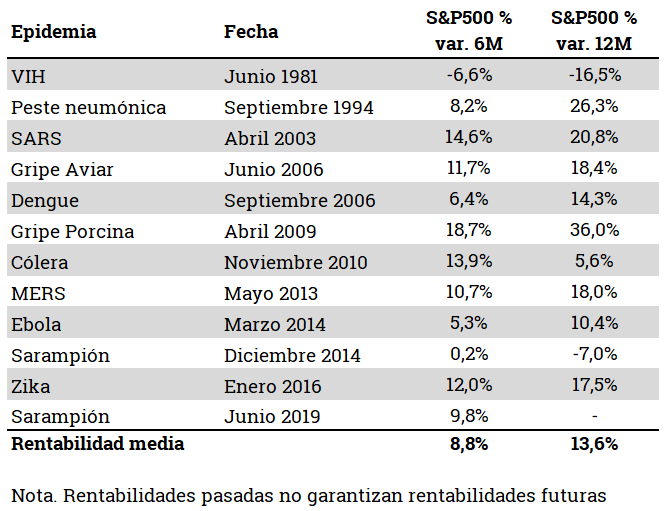

Pero el miedo nunca fue un buen consejero, y mucho menos cuando es injustificado. No es la primera vez que nos toca vivir momentos de incertidumbre y su consecuente sobrerreacción negativa en los mercados. Por ejemplo, algunas tensiones geopolíticas o situaciones macroeconómicas que provocaron las crisis del petróleo, la crisis financiera de 2008 o más recientemente la guerra comercial entre EE.UU. y China o el Brexit. Por otro lado, y echando la vista atrás, en lo que respecta a epidemias, como el SARS en 2003, la Gripe Porcina en 2009 o el Ébola en 2014, entre otras. Todas tuvieron su gran impacto.

Sin embargo, vemos la reacción del mercado una vez superadas las epidemias sufridas en la historia: una recuperación media del índice americano del 9% en seis meses y cerca del 14% en un año.

Huir ahora es un absoluto error

Como es natural, ante situaciones de gran volatilidad, la reacción biológica primaria del ser humano nos pide huir a toda velocidad, alejarnos del peligro. En bolsa, huir en ese preciso momento es un absoluto error, siendo de las peores decisiones que un inversor puede tomar ante caídas en los mercados, pues significa deshacer la posición cristalizando las pérdidas en el peor momento.

La caída actual de las bolsas refleja el temor al impacto económico de la pandemia del Covid-19. Que habrá un impacto es indudable, pero también estamos seguros de que es pasajero y que será un impacto del cual nos recuperaremos.

Y, es que, después de la tormenta siempre llega la calma. Tras una situación como la actual de fuertes caídas en los mercados, todo se normaliza y, entonces, llegan las fuertes recuperaciones. La irracionalidad y las caídas injustificadas suponen siempre una oportunidad de compra a precios muy atractivos.

Así es el mercado en el corto plazo, tan caprichoso y maníaco–depresivo, como diría nuestro gran amigo Warren Buffett. Y ante ello, nada como estar preparados ante las volatilidades que suceden en él. Hoy es el coronavirus quien nos castiga en el corto plazo, pero nada debe hacernos perder nuestro objetivo: el largo plazo.

En Cobas nos sentimos plenamente preparados para afrontar este vaivén inesperado como tantos otros que seguramente vendrán. Nos da mucha tranquilidad saber que alrededor de un 80% de nuestra cartera hoy no se vea afectada por una eventual recesión, si bien las cotizaciones de los valores eventualmente puedan sufrir, lo cual no hace más que resaltar su infravaloración. La mayoría de las compañías donde invertimos son muy defensivas por la propia naturaleza de sus negocios, por lo que nuestra confianza es máxima.

Hemos ido adquiriendo un profundo conocimiento de nuestras compañías tras estos tres años invertidos, manteniendo el 86% del peso de los diez principales valores de la cartera internacional y el 78% de los correspondientes a la cartera ibérica. Esto nos da la certeza de que, independientemente de las sacudidas del mercado, nuestras compañías son buenas generadoras de flujos de caja y que seguirán evolucionando y cerrando el diferencial de valoración con actuaciones que poco a poco se van observando en ellas, como el reparto de dividendos, la recompra de acciones o la restructuración de la sociedad para un mejor entendimiento en la comunidad inversora.

>span class="s1">Os animo a aprovechar este tiempo de más en casa para darle mayor protagonismo a la lectura y a seguir formándonos en materia de inversión. En el canal de Youtube de Cobas podréis encontrar nuestras píldoras value, breves vídeos de diversos temas donde divulgamos nuestra filosofía de inversión. También Value School nos lo pone fácil ofreciendo infinidad de artículos, recomendaciones de lectura, vídeos y publicaciones con el fin de divulgar el conocimiento sobre la inversión a cualquier ahorrador.

En definitiva, ya lo venía avisando George Soros: “cuanto peor se vuelve una situación, menos falta para que dé un vuelco y mayor es el potencial de mejora. Eso es así, tanto en la vida como en el mundo de la inversión”.

No olvidéis que al inversor paciente siempre le llega su recompensa. Es el aterrador concepto de ser diferente.

Rocío Recio

Relación con los Inversores