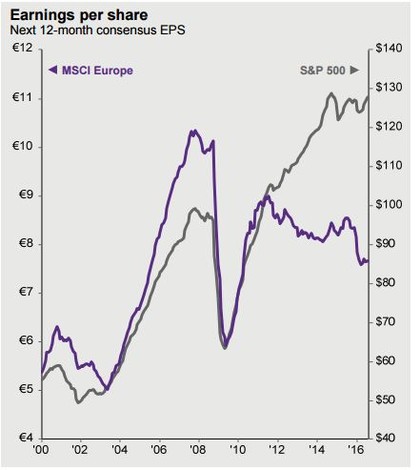

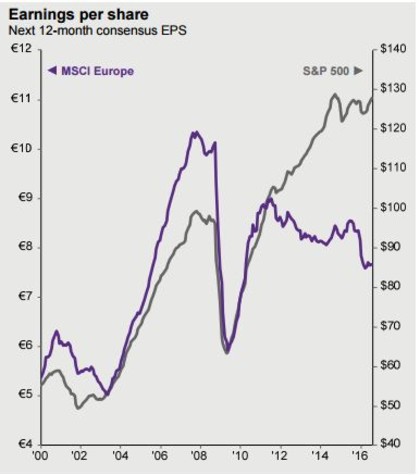

Los diferentes comportamientos entre áreas geográficas vienen definidos fundamentalmente por sus diferentes crecimientos de beneficios y no existe otro elemento a largo plazo, desde el punto de vista del mercado agregado sería mejor posicionamiento estar en RV EEUU, pero siempre pueden existir Sectores que lo hagan mejor que el resto de la economía o Valores que lo hagan mejor que su Sector.

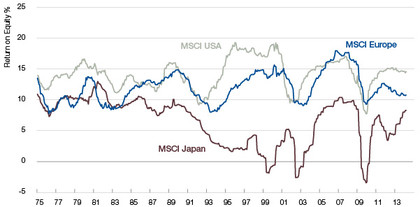

A largo plazo los crecimientos de beneficios son debidos a qué tasa de rentabilidad las empresas pueden reinvertir los beneficios retenidos, es decir aquellos que no retribuyen a los accionistas en forma de dividendos

Históricamente de las grandes economías mundiales desarrolladas EEUU es mas rentable que las demás, y probablemente lo seguirá siendo, esto simplemente quiere decir que de cara al futuro va a ser mas rentable estar en RV EEUU a nivel agregado

¿Por qué es mejor invertir en renta variable en el largo plazo?

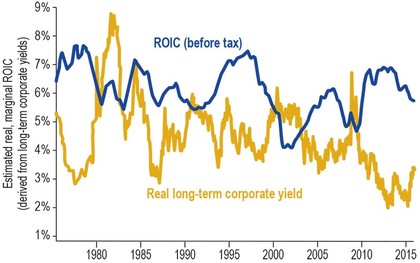

Este gráfico intenta reflejar que actualmente se ven favorecidas las nuevas inversiones ya que la financiación que requieren es mas barata que lo que pueden producir. Ademas los retornos sobre el capital (patrimonio de accionistas+ deuda con coste o financiera) son mayores en las empresas que la rentabilidad de la deuda corporativa,ahora mismo si una empresa invierte 1 € obtiene 6 céntimos, pero si se invierte en deuda obtienes algo menos de 4 céntimos. Otra cosa es a que valoración cotiza y se notara a corto plazo, podemos tolerar un mínimo del doble de la rentabilidad de los bonos por incurrir en mayor riesgo, pero a largo plazo los Retornos sobre el Capital darán la razón. Invertir en empresas ha sido mas rentable que hacerlo en deuda y lo seguirá siendo

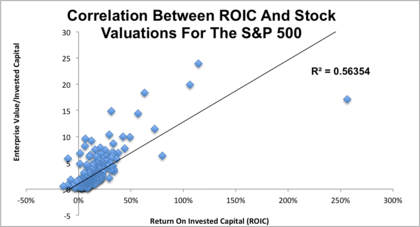

Normalmente la empresas más rentables cotizaran a múltiplos más altos por su calidad y expectativas de crecimiento, pero a largo plazo serán mayores sus revalorizaciones

¿Qué sectores son mejores para invertir?

Existe una gran diferencia entre Sectores

ROIC por industria, en la parte alta están las industrias más rentables y en la inferior al contrario

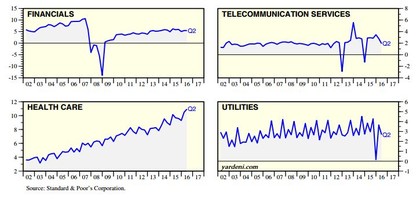

Evolución de los beneficios trimestrales por sector (EEUU)

Evolución en el mercado por sector

Se puede observar como a largo plazo cuanto mas rentables son los sectores más crecen sus beneficios y por tanto sus cotizaciones

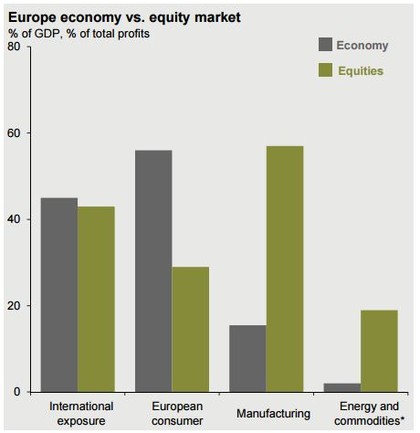

El mercado de acciones no sigue totalmente a la economía

No pensemos que porque la economía de un país crezca más su mercado de acciones lo va a hacer mejor que los demás.

En este gráfico se ve el peso en la Economía y en el Mercado (Stoxx600) de cada elemento

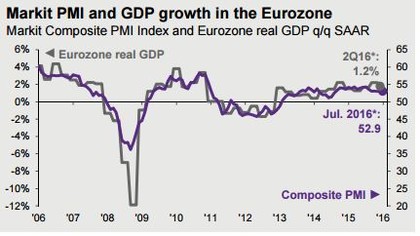

Actualmente la Economía de la EuroZona esta en Expansión

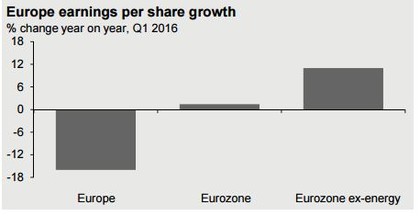

Pero los beneficios agregados de Europa están en contracción ( Incluye países no € pero la tendencia es similar, no es comparable al crecimiento de la economía) y ello es debido a las ponderaciones de los indices

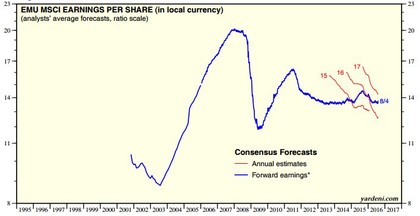

Beneficios estimados EuroZona. Siguen la misma tendencia.

La EuroZona se encuentra en una situación mejor que el conjunto de Europa incluyendo los países no € más importantes pero su crecimiento es muy leve sin embargo si excluimos energía está mejor por lo que la estabilización de los precios del petróleo sería muy beneficioso.

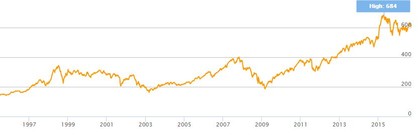

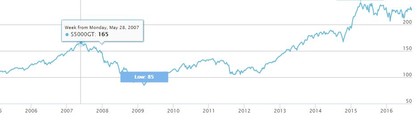

EuroStoxx Sector Consumo lo está haciendo mucho mejor que el conjunto del mercado

EuroStoxx Consumer Goods

EuroStoxx Consumer Services

En el caso de España no es muy diferente

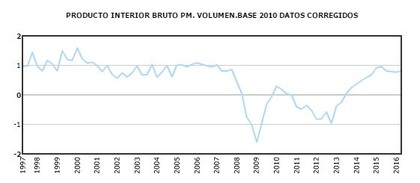

El PIB lleva 2 años creciendo en tasa intertrimestral

Y la ventas al por menor dos años en tasa interanual

Por lo tanto la Economía está en expansión

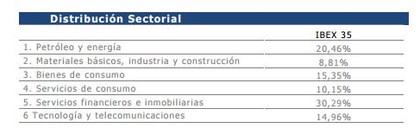

Sin embargo los Beneficios están en Contracción

Y aquí esta la causa en la Distribución Sectorial del Ibex35

Este es el peso en la economía de cada agregado del PIB (parcialmente desglosado, existen más componentes)

El Comercio, transporte y hostelería tienen el mayor peso, seguido de la industria y así no esta ponderado en el indice nacional

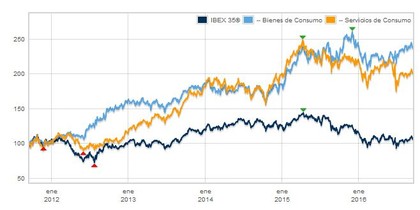

Comparación del indice sectorial de consumo con Ibex35

Mucho mejor que el conjunto de mercado

Industria

Levemente mejor que el mercado

Finanzas

Peor que el mercado

Conclusión:

Lo mas razonable sería invertir en los países más rentables de manera agregada (ROIC), sectores o industrias y que la valoración EBIT/EV (BAII/VE) sea correcta, que no sea excesiva, en este entorno de tipos de interés al 1,5% un 5% mínimo no seria disparatado.

[NOTA] La mejor combinación basada en la fórmula mágica de Joel Greenblatt

Bajo BAII/VE

Beneficio antes De Intereses e Impuestos(BAII)

Valor de Empresa (VE)=Capitalización Bursátil+Deuda Financiera+Minoritarios+Planes Pensiones+Acciones preferentes+Arrendamientos financieros(Leasings)-Activos No Operativos(Exceso de caja; Inversiones ...)

Alto ROCE

Retorno de Capital Empleado(ROCE)=Beneficio antes de Intereses e Impuestos(BAII)/capital Invertido(Planta,Equipo...+Fondo de maniobra - Exceso de Caja (1-5% x Caja y equivalentes))

Enlaces de interés

ROCE por paises

http://pages.stern.nyu.edu/~adamodar/New_Home_Page...

Más Multiplos o Ratios por País, Zona Geografica o Industria

http://pages.stern.nyu.edu/~adamodar/New_Home_Page...

Curso sobre invertir en acciones: Lección 5

http://www.morningstar.es/es/news/152121/curso-sob...

Guia de los mercados 3T2016

Europa https://www.jpmorganassetmanagement.lu/en/dms/guid...

EEUU https://am.jpmorgan.com/blob-gim/1383280028969/834...