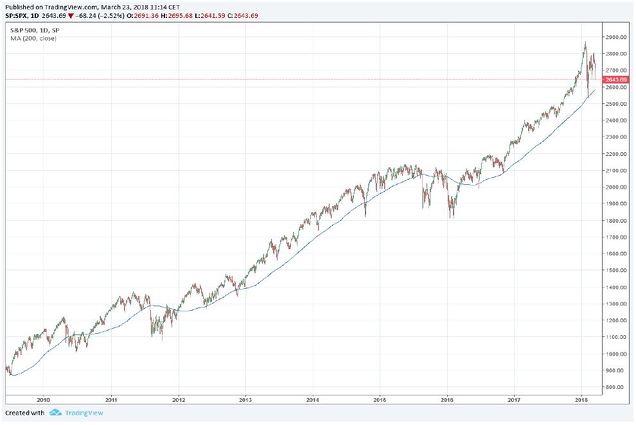

Empecemos el análisis técnico sobre el S&P 500 viendo de dónde venimos y hacia dónde vamos. Usando la media móvil de 200 sesiones para este gráfico con velas semanales podemos observar como se ha ido dibujando la tendencia de largo plazo del índice, que por otro lado, nos muestra una gran potencia de predicción.

Como se demuestra la cotización del índice solo ha roto la tendencia alcista hacia abajo en dos puntos (marcados por una elipse en el gráfico), que casualmente son los periodos de la recesión del año 2000 y 2008. Por lo tanto, el seguimiento de este indicador nos da cierta capacidad de predicción a la hora de ver que movimientos debemos hacer en nuestras carteras de inversión o intentar prever los periodos de malos resultados bursátiles.

A día de hoy la media móvil de 200 nos indica un nivel de 2198 puntos, lo que se traduce en que si la cotización superase ese nivel por debajo, seria nuestro sistema de alerta para mover nuestras carteras hacia sectores más defensivos y reducir el peso de la renta variable en las mismas.

Desde el Departamento de Análisis e Inversiones llevamos un seguimiento diario de estos niveles para tomar medidas lo más rápido posible ante la posibilidad de que ocurra lo anteriormente dicho y controlar el riesgo de las carteras.

Por otro lado, también llevamos a cabo el control de la tendencia del indicador pero en velas diarias. Este análisis nos permite ver inicios de tendencias o cambios de las mismas más a corto plazo. En este caso vemos como la media móvil de 200 sesiones se encuentra a día de hoy en el nivel de 2584 puntos, lo que nos daría una primera señal de alarma en el caso de ser superada por abajo y estar mucho más atentos al gráfico semanal anteriormente descrito para posibles cambios de cartera.

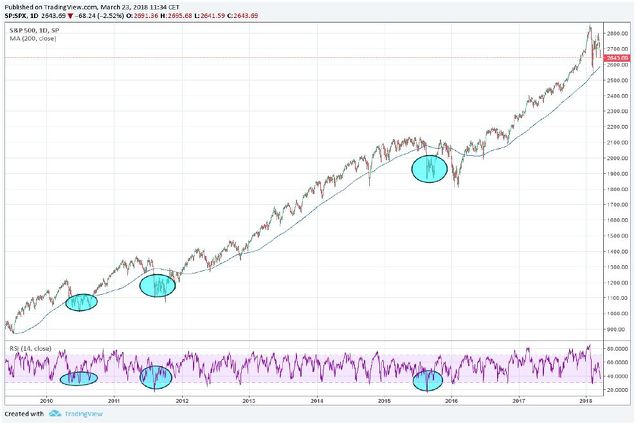

En el caso del gráfico diario consideramos muy importante evitar señales falsas de rotura de tendencia para no vender posiciones de manera adelantada y salirnos del mercado cuando lo razonable es seguir en él. Como se observa en el grafico siguiente, se han marcado varias elipses donde la cotización del índice ha cerrado por debajo de la media de 200 sesiones dentro de esta tendencia alcista en la que nos encontramos en el mercado americano desde 2010.

Como vemos si nos hubiésemos salido del mercado cuando la cotización cerró por debajo de la media de 200 sesiones nos hubiésemos perdido una gran rentabilidad. ¿Qué hacemos en ASPAIN 11 EAFI para evitar estas señales falsas? Pues nos apoyamos de otros indicadores u osciladores para confirmar las señales que nos está dando el mercado.

En el caso de los puntos marcados en el gráfico, vemos como el oscilador RSI se encontraba sobrevendido cuando el índice cruzo a la media móvil por debajo. Es decir aunque el precio y la media móvil nos decía que el mercado iba a seguir cayendo, el RSI nos indicaba justo lo contrario.

Esta divergencia marcada pero el indicador nos ayuda a no vender de manera alocada y mantenernos en el mercado y con el paso de los periodos se observa que ha sido una buenísima opción.

Otro de los modelos de seguimiento que hace el Departamento de Análisis e Inversiones es el cruce de medias móviles de 50 y 200 sesiones, de manera que, cuando la media de 50 sesiones cruza a la de 200 por debajo es otra señal de alerta de posibles caídas futuras del mercado.

Como podemos ver las dos cruces puntuales hacia debajo de la media de 50 frente a la de 200 que se han dado desde el año 1981 en la bolsa americana han sido en el año 2001 y 2008, sirviendo como medida predictiva de lo que pasaría posteriormente con las respectivas recesiones económicas y caídas abruptas en los mercados bursátiles.

Por lo tanto, a este modelo también se le lleva un seguimiento pormenorizado tanto con gráficos semanales como diarios y mensuales, para ver posibles señales que nos confirmen y nos puedan anticipar en cierta manera las caídas futuras del mercado bursátil para actuar lo más rápido posible sobre nuestras carteras.

-Datos a cierre de 22/03/2018:

-Comentario:

Si es cierto que en las últimas semanas ha habido unas caídas de las cotizaciones en el mercado americano y mundial como consecuencia de la incertidumbre por parte de los inversores sobre la evolución futura de la inflación, movimientos políticos en EEUU, y la volatilidad implícita actual.

Sin embargo, consideramos que no hay motivo para estar preocupado a día de hoy sobre la bolsa americana pero si estar muy alerta de los movimientos que se han sucedido, que suceden y que irán sucediendo.

A nivel técnico estamos constantemente alerta de las señales que nos va indicando el mercado pero de momento consideramos oportuno estar en renta variable. La tendencia alcista no se ha visto superada ni en el corto plazo (grafico diario) ni en el medio plazo (gráfico semanal), además la media de 50 sesiones sigue estando por encima de la de 200 sesiones en ambos tipos de gráfico, y de momento no hay un atisbo de que se produzca el cruce por debajo de ambas medias móviles.

De todas formas como se ha comentado anteriormente llevamos a cabo un seguimiento diario de esto junto con otros indicadores u osciladores que nos puedan indicar este cambio de patrón en el mercado bursátil. En el caso de que esto sucediese tomaremos las medidas adecuadas a la mayor brevedad posible.

DISCLAIMER

Este documento no implica en ningún momento una recomendación de inversión. Rentabilidades pasadas no garantizan rentabilidades futuras. Cualquier inversión a realizar debe ajustarse al perfil de riesgo del cliente con un test MiFID que se deberá completar. La información que se proporciona se ha obtenido de fuentes fiables, con la máxima responsabilidad en su realización.