En el último artículo veíamos que por fundamentales, la bolsa americana no se encontraba barata, pero tampoco en una situación de burbuja. La última gran oportunidad de comprar renta variable a largo plazo se dio en 2009. Comprar a estos niveles en una estrategia de largo plazo podía ser arriesgado, pero también que en caso de caer, no deberíamos esperar caídas como las vistas en este siglo.

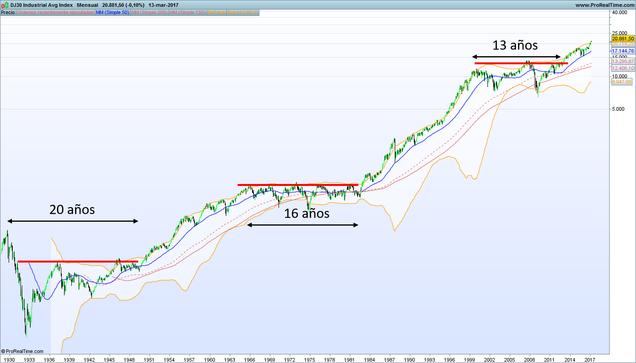

Veamos ahora cómo se ha comportado la bolsa americana por análisis técnico de largo plazo. En esta ocasión voy a usar el índice Dow Jones Industrial además del S&P500, ya que tiene más histórico y hasta mediados del siglo XX era el índice de referencia. Los gráficos son mensuales y sólo uso el precio con medias móviles de 50, 150 y 200 y bandas de bollinger de 89 periodos sin ningún otro indicador.

Dow Jones Industrial

Lo primero que observamos es que existen dos tipos de periodos. Unos en los que la bolsa sube y baja según el ciclo económico pero se mantiene lateral durante más de un década. Otros en los que, una vez superado esos periodos, la bolsa sube a un fuerte ritmo y las recesiones sólo provocan correcciones de menor calado.

Desde 1929, ha habido 3 periodos de “lateralidad”, dos de fuertes subidas y el actual, que puede haber sido el comienzo del próximo periodo de fuertes subidas.

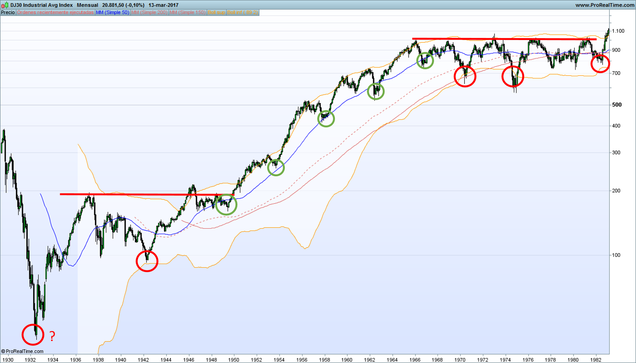

Viéndolo con un poco más de detalle, vemos que en los periodos de lateralidad, las mejores oportunidades de compra para el largo plazo se han dado cuando el precio atravesaba la banda inferior de bollinger (círculos rojos), mientras que en las grandes subidas las correcciones generaban oportunidades en las proximidades de la media móvil de 50 periodos (línea azul).

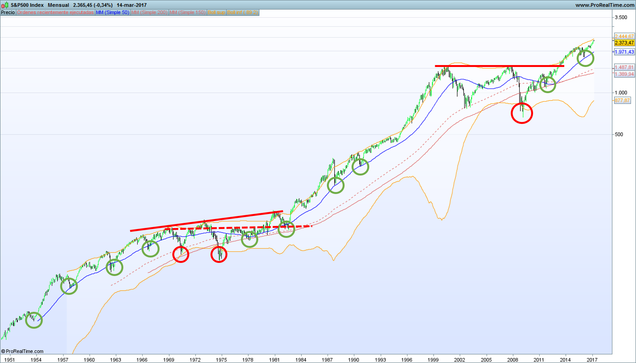

S&P500

En el S&P500 la situación ha sido muy similar desde mediados del siglo pasado. Dando señales de compra en puntos muy parecidos al Dow Jones. La única diferencia fue que en la lateralidad de los años 70 sí consiguió hacer nuevos máximos en cada ciclo económico, aunque fuese de manera tímida.

¿Cómo detectar un periodo prolongado de lateralidad o ciclo secular bajista?Primero es necesario que se produzcan fuertes subidas durante un periodo prolongado (más de una década). La segunda señal que nos puede indicar que se avecinan bastantes años de rentabilidades mucho peores, es que en medio de una recesión, el precio corrija bastante más de la media de 50 periodos (línea azul). Esta situación se dio en las recesiones que comenzaron en 1929, 1970 y 2000. Ojo, esto no quiere decir que no se puedan obtener rentabilidades siguiendo el ciclo económico, pero sí que son peores tiempos para comprar y olvidarse de las inversiones.

Tanto los ciclos seculares bajistas de los años 30 como de los 70 se habían compuesto por 3 ciclos económicos con sus respectivas recesiones. Sin embargo, el último vivido desde el año 2000, sólo ha sufrido 2 recesiones, mientras que en Europa sí se han sufrido 3. Esto, unido a las medidas no convencionales utilizadas por los bancos centrales anima a muchos a pensar que nos encontramos en una burbuja sin precedentes y que esa tercera recesión que faltaría será devastadora. Viendo los gráficos, también se aprecia que la última de esas 3 recesiones es la que menos caídas provoca en todo el ciclo secular bajista.

Pero, viendo los gráficos anteriores, una vez que se rompen con claridad los máximos en esos periodos de lateralidad ya no se vuelve a esos niveles nunca más. Y esa resistencia ya se rompió hace varios años.

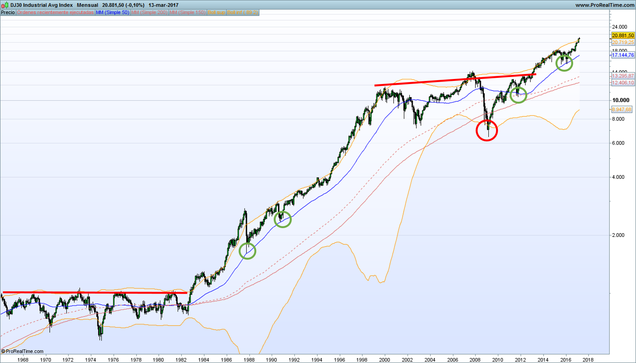

¿Y ahora qué?Desde luego que viendo el gráfico da un poco de vértigo comprar a estos niveles. El S&P500 no se encuentra en una zona de oportunidad como sí lo fue en febrero del año pasado. Dicho esto, una vez que el precio se encarrila entre la banda superior de bollinger y la media de 50 periodos (línea azul), es muy difícil sacarlo de ahí y puede subir durante años. Las recesiones o incluso el crash de 1987 (donde se ve que el precio estaba mucho más “caliente” que en la actualidad) han sido las razones por las que el precio corrige hasta los alrededores de la línea azul. Esta es para mí, la principal razón técnica para no ver un gran crash financiero.

Desde mi punto de vista, existen 3 escenarios posibles en una futura corrección:

- Corrección del 20-25%

- Es estadísticamente el más probable. Uno provocado por una recesión no muy profunda similar a la de 1948 o un susto debido a algún acontecimiento financiero (techo de gasto, crisis cambiaria,…).

- Corrección del 35%

- Una corrección de este calado tendría que ir acompañada de una recesión casi con total seguridad. Técnicamente se podría frenar en la antigua resistencia de los años 2000 y 2007, coincidiendo con la cercanía de la media móvil de 150 o 200 periodos (líneas rojas). Podría ser un throwback similar al de 1982. Sin embargo, este último escenario tiene menos probabilidades ya que hemos visto que romper con claridad la línea azul ha implicado un ciclo secular bajista en el pasado, casos que suelen venir tras largos años de subidas casi continuas.

- Corrección del 60%

- Sin duda, la opción más improbable. Sería una corrección que terminaría cerca de la banda de bollinger inferior, como otros crashes históricos. Aparte de técnicamente muy difícil, creo que los bancos centrales saldrían mucho antes a comprar renta variable al más puro estilo Banco de Japón.

ConclusionesComo veíamos por fundamentales, es cierto que tras 8 años de subidas y los índices en máximos no podemos decir que la bolsa esté barata o estemos actualmente ante una oportunidad de compra para el largo plazo. De la misma manera, nada nos garantiza que esperar a una recesión o una corrección seria nos devuelva a precios más bajos que los actuales.

Estudiando el comportamiento en el último siglo y viendo los niveles que se han superado, es bastante probable que en la próxima década (o más) se obtengan muy buenas rentabilidades en la bolsa americana. Técnicamente no nos encontramos en una situación similar ni a 1929, ni a 1970 ni mucho menos 2000, por lo que las probabilidades de ver un crash o corrección profunda son bajas.

Tras estos dos artículos, es mejor siempre tomar decisiones usando todas las herramientas a nuestro alcance. Guiarnos exclusivamente por los fundamentales, la macro, el análisis técnico o el sentimiento es como ir a la batalla sólo con espada o con escudo. Son análisis complementarios que usados de manera conjunta aumentan las posibilidades de éxito en las inversiones.