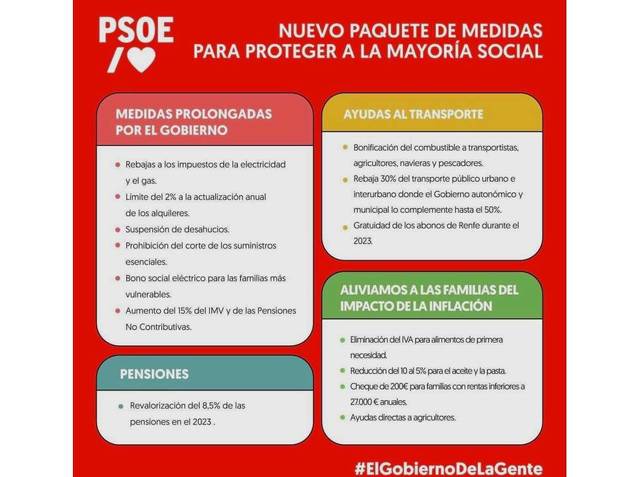

Tenemos una nueva ronda de medidas del ejecutivo para paliar la inflación y sus efectos sobre la población, en especial las familias vulnerables. Entre estas medidas se encuentra la reducción del IVA de determinados productos básicos.

Y una vez más, ante la medida, surgen las críticas derivadas de que el impuesto es regresivo y la reducción del IVA de los alimentos beneficiará más a las rentas altas.

Ante todo, quizá habría que aclarar que el objetivo de la medida es controlar la inflación, del mismo modo a como se hizo con los carburantes previamente. El objetivo no era ayudar a las familias más vulnerables, aunque en paralelo se vieron beneficiadas. Y ahora lo que toca es cambiar los carburantes por los alimentos.

Y el cambio responde a la importancia que han adquirido los alimentos en la inflación, dado que su incremento anual en noviembre alcanzó el 15,3%. Y que estos contribuyen en el IPC en un 26%, un 17% los elaborados y un 9% los no elaborados.

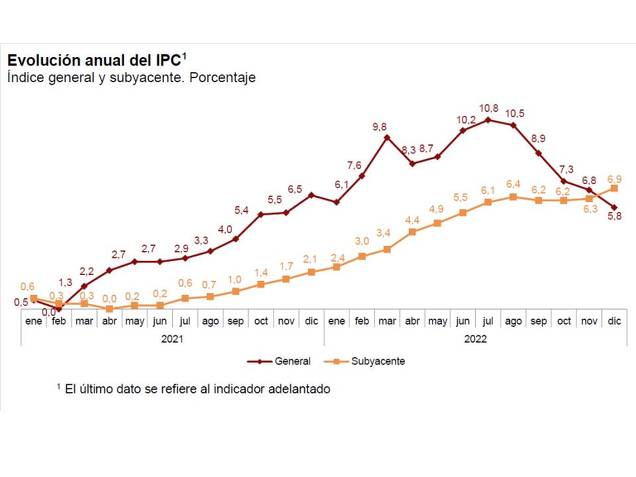

Y los últimos datos que hemos conocido, correspondientes al indicador adelantado del IPC e IPC subyacentes muestran como la inflación general se reduce de forma importante frente a noviembre (-1%), como resultado de la evolución de los precios de la energía (electricidad y carburantes); mientras que la subyacente se acelera desde el 6,3% al 6,9%, colocándose por encima de la inflación general.

Figura.- datos INE. Nota de prensa del 30/12/2022.

En este sentido, el iluminado de Eduardo Garzon nos indica que la inflación subyacente no importa porque en algún momento se reducirá. Naturalmente, para siempre Dios. Y lo que es peor todavía, anima a elevar los salarios para recuperar el poder adquisitivo. Parece ser que desconoce lo que son los efectos de segunda ronda, o que no importan, y por tanto no importa alimentar la inflación subyacente.

Hecho que es importante dado que la inflación subyacente recoge en mayor medida los factores endógenos de la economía que afectan a los precios, y que condicionan la competitividad.

Indudablemente, existen alternativas a la reducción del IVA, como cheques directos a las familias, una medida también contemplada, que permite destinar a las familias estos fondos a lo que crean más oportuno, evitando el riesgo de que la reducción del IVA pase a engrosar los márgenes empresariales no contribuyendo a reducir precios. El tiempo dirá la respuesta.

Pero la contención de la inflación también es un objetivo importante y presenta ventajas. Contribuye a la reducción del gasto indexado público y de las pensiones, al mismo tiempo que reduce la caída de la capacidad de compra de los hogares y por tanto contribuye a mantener la demanda, elemento esencial del PIB.

La cuestión a debate es que las rentas altas se beneficiarán más en términos absolutos de la reducción del IVA porque consumen más. Pero en términos relativos, las rentas bajas se benefician más porque este tipo de productos constituyen una mayor proporción de su gasto.

La cuestión es que, cuando se trata de valorar el beneficio fiscal se utilizan términos absolutos, pero cuando se trata de la carga impositiva, se utilizan datos relativos. Indicando que las rentas altas pagan menos impuestos. Por tanto, parece que se trata de sacar punta ideológica a los datos para manipular la opinión pública

Debo aclarar sin embargo, que este hecho no implica que no sea necesaria una cierta redistribución de renta, en mi opinión para lograr el objetivo de la igualdad de oportunidades. Siendo en este sentido lógica la progresividad de los impuestos, dada la reducción del valor marginal del dinero.

En este sentido se incide en que el IVA es un impuesto regresivo al suponer un menor porcentaje sobre la renta a medida que este aumenta. Olvidándonos de que hay distintos tipos de IVA para distintos productos que incrementan dicha progresividad.

Al mismo tiempo se incide en que estas medidas tendrán un coste fiscal, obviando que este recaerá en mayor medida sobre las rentas altas, precisamente por la progresividad impositiva, lo que a su vez implica que no poder acogerse a la reducción equivale a una doble imposición

La excusa para argumentar que no se aplique la medida a las rentas altas es que no la necesitan. La cuestión es que cuando se habla de justicia social, quizá también habría que incluir la mayor aportación y doble imposición, sin perjuicio de reconocer la necesidad de la progresividad impositiva y su efecto redistributivo.

Por tanto, es necesario reconocer que debe existir una actividad redistributiva de la riqueza entre la población, pero quizá habría que replantearse la cuantía de esa redistribución, que si bien en situaciones extraordinarias se hace más necesaria, también es resultado de las malas políticas previas

Es decir, la ausencia de políticas contracíclicas en años anteriores ha reducido el margen fiscal y la capacidad de hacer frente a situaciones extraordinarias sobrevenidas. Y ello porque se ha primado el gasto público corriente y el clientelismo político sobre la inversión y crecimiento del PIB potencial.