Primer trimestre 2018 - Prime Value

“Éstos son días de un nuevo banquero central que cree en la prescripción del dinero ultrafácil, mayores niveles de inflación y una moneda más débil para curar los males actuales. Su medicina puede haber salvado al paciente a corto plazo, pero es adictiva, la abstinencia es mala, y, como los efectos secundarios a largo plazo son devastadores, sólo pueden recetarse para el uso a corto plazo. El problema es que no pueden admitir nada de esto abiertamente.” –Jonathan Tepper y John Mauldin, Código Rojo.

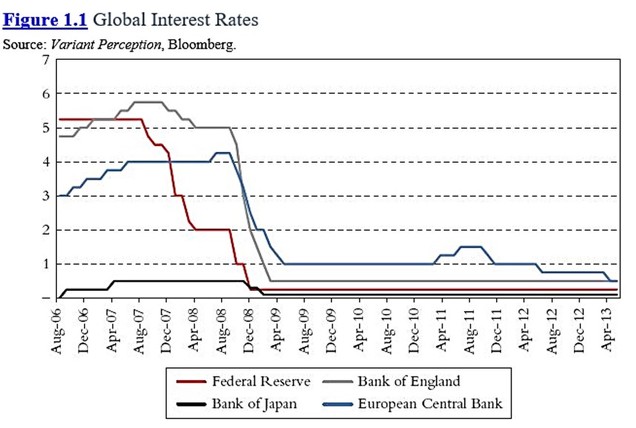

La macro no es nuestra principal devoción, de hecho esta es probablemente la primera y última vez que le dedicaremos tanto tiempo a la misma. Dicho esto, no podemos dejar de citar la importancia mayúscula que tienen los banqueros centrales y sistema bancario privado sobre la economía, los cuales a través de la manipulación de los tipos de interés y creación de dinero artificial o virtual provocan distorsiones y desequilibrios en cada una de las diferentes etapas de la estructura productiva dando lugar finalmente a los ciclos económicos.

En este sentido nos parece que es la escuela austriaca de economía la que mejor explica por qué venimos sufriendo estos ciclos económicos tan severos. No es el objetivo de este comentario profundizar en la teoría. Tan sólo pasaremos rápidamente por encima los efectos que sobre el sistema económico tiene la manipulación de tipos de interés a través de la concesión por parte de la banca de nuevos créditos sin respaldo de ahorro voluntario (o cualquier otra política que suponga manipulación de tipos, esto es, políticas ZIRP, QE o LSAP) y analizaremos las distorsiones que este proceso expansivo genera en la estructura productiva provocando los sucesivos ciclos de auge, crisis, recesión y recuperación.

Hay que entender primero qué es el tipo de interés, conocido muchas veces como el precio del dinero. No obstante, preferimos verlo como el precio de mercado de los bienes presentes en función de los bienes futuros. En el mercado muchas de las transacciones se llevan a cabo utilizando dinero, por lo el tipo de interés sería el precio determinado en un mercado en el que los vendedores de bienes presentes, esto es, los ahorradores, están dispuestos a renunciar a su consumo inmediato a cambio de un mayor valor de bienes en el futuro.

Para explicar la estructura productiva, deberemos tomar algo más de tiempo, y aunque es imposible representar gráficamente la misma, hemos decidido tomar prestado el gráfico del maravilloso libro “Dinero, crédito bancario y ciclos económicos” del profesor Huerta de Soto.

Así nos encontramos con cinco etapas, clasificadas por orden de cercanía al consumo final. No es extraño considerar, que cuanto más nos acerquemos al consumo final, más tiempo requerirá (medido en años en el gráfico) ese bien para ser producido. En este ejemplo por un ejercicio de simplificación, se decidió incluir 5 etapas y 5 años, de tal manera que aquellos bienes de la 1ª etapa tardarán 5 años en ser producidos, todo ello se produce además de manera simultánea, en un mismo ejercicio económico, esto HOY hay múltiples empresas que están dedicadas a todas y cada una de las etapas del proceso productivo.

Tomemos por ejemplo la 5ª etapa del primer año, vamos a suponer que corresponde a la extracción del mineral de hierro. Habrá por lo tanto empresas aquí incurran en unos costes de 18 unidades monetarias (flecha vertical hacia arriba en el gráfico) para la extracción del mineral, y su posterior venta por 20 unidades. Tomando un beneficio así de 2 unidades (flecha hacia la derecha en el gráfico), o un interés sobre lo invertido del 11%. En la siguiente etapa este mineral de hierro pasa a un alto horno para ser convertido en acero. Esta empresa (un alto horno) compra (coste) a la empresa minera (situada en la etapa anterior) el hierro por 20 unidades monetarias y además incurre en unos costes de 16 unidades monetarias para vender ese acero posteriormente por 40 unidades monetarias, obteniendo un beneficio de 4 unidades monetarias. El proceso productivo ahora entra ya en su tercer año para pasar a la tercera etapa, donde el acero entra en la cadena de montaje para formar parte del producto final que es el coche. Esta empresa (el fabricante de coches) compra el acero por 40 unidades y adelanta 14 unidades para sus costes, y vende su producto por 60 unidades monetarias y obtener así un beneficio de 6 unidades. En la cuarta etapa los distribuidores compran ese producto (el coche) compran el coche por 60 unidades e incurren en costes de 12 para vender el producto a concesionarios etc… por 80 unidades y obtener un beneficio de 8 unidades. La etapa final es la venta al consumidor final, donde las empresas que lo venden al consumidor final adelantan 80 unidades monetarias e incurren en 10 más, vendiéndolo por 100 unidades monetarias (que será el precio final del coche), obteniendo así un beneficio de 10 unidades monetarias.

Es imprescindible ahora diferenciar los efectos que se producen en la estructura productiva cuando se incrementa el ahorro en la sociedad (y por ende caen los tipos de interés de forma natural). De los efectos que tienen lugar en dicha estrategia cuando se produce una manipulación de tipos de interés a través de la concesión por parte de la banca de nuevos créditos sin respaldo de ahorro voluntario (o cualquier otra política que suponga manipulación de tipos, esto es, políticas ZIRP, QE o LSAP).

Sin ánimo de entrar en excesivos detalles, cuando se produce un incremento de ahorro en cualquier sociedad, las etapas más cercanas al consumo son las que primero sufren las consecuencias, disminuyendo sus beneficios y liberando factores productivos que se dirigirán hacia aquellas más alejadas del consumo donde los beneficios son ahora más altos en términos relativos. En efecto, tal y como señala Huerta de Soto:

“El incremento del ahorro voluntario se invierte en la estructura productiva, bien en forma de inversiones directas, bien a través de créditos concedidos a los empresarios de las etapas productivas relativamente más alejadas del consumo, créditos que tienen un respaldo de ahorro voluntario real, y que se dirigen a incrementar la demanda monetaria de factores originarios y de bienes de capital empleados en dichas etapas. Dado que los procesos de producción, como hemos visto al comienzo de este capítulo, tienden a hacerse más productivos conforme incorporan un mayor número y complejidad de etapas más alejadas del consumo, esta estructura más capital intensiva termina generando un importante incremento en la producción final de bienes de consumo, una vez que los correspondientes procesos nuevamente emprendidos se culminen y lleguen temporalmente a su fin.”

Además cuando hay más ahorro (más dinero) real en la sociedad, los tipos caen, lo que hace aumentar el valor de los bienes de capital. En efecto, calcularemos el límite cuando n tiende a infinito del valor actual de la renta temporal de n términos y así obtendremos el valor actual de la renta perpetua.

Una caída en los tipos del 11% al 5% daría lugar a un aumento superior al 100% en el valor actual de un bien de vida infinita y renta perpetua. De acuerdo, la vida de estos bienes no es infinita… supongamos un bien de capital de vida útil 10 años, la caída de los tipos anterior produciría un aumento de valor de este bien de un 31.1%, si hablamos de bienes de 20 años, la cifra pasa a ser del 56.5%...

Imaginemos un alto horno, un barco, una instalación industrial… es decir aquellos bienes que son más susceptibles de ser utilizados en las etapas más alejadas del consumo y que tienen una vida útil mayor y una aportación más importante al proceso productivo. Por lo tanto, se pone de manifiesto que muchos procesos productivos o bienes de capital que hasta entonces no eran rentables comienzan a serlo y los empresarios comienzan a emprenderlos.

Por último el precio de los bienes de consumo cae debido a que cae su demanda ya que se ha decidido ahorrar más. Si los salarios en términos nominales son los mismos, con menores precios de bienes de consumo en términos reales los salarios crecerán. El trabajo en términos relativos es más caro y manda una señal a los empresarios en el resto de etapas para que sustituyan mano de obra por bienes de capital.

Como consecuencia de estos efectos, surge así una estructura productiva nueva más capital intensiva, con nuevas etapas y que derivará en una mayor riqueza a nivel global una vez los proyectos de inversión acometidos maduren.

Ahora bien cuando se da una manipulación de tipos, en este caso como consecuencia de una expansión crediticia no respaldada por aumento de ahorro voluntario (los bancos centrales inyectan liquidez en el sistema y los bancos privados crean de la nada mayores cantidades con el privilegio de la reserva fraccionaria), se dan una serie de efectos microeconómicos (para mayor detalle ver los 6 efectos microeconómicos que se producen en “Dinero, crédito bancario y ciclos económicos”, pág 289) que explican la reacción espontánea que se da en el mercado ante dicha expansión crediticia.

En efecto, los bancos expanden el crédito de forma artificial, aumentando la oferta de préstamos por encima del volumen real de ahorros, es decir, crece la masa monetaria y disminuyen por tanto los tipos de, ya que hay más crédito disponible. Los tipos artificialmente bajos aumentan el valor presente de los bienes de capital y generan oportunidades de beneficio en proyectos que requerirían, para poder culminarse con éxito, un aumento del ahorro de la sociedad que no se ha producido. Lo que tenemos entonces son a empresarios, que invierten como si el ahorro de la sociedad no dejara de crecer (no saben el origen, si es ahorro o expansión artificial); y a consumidores que sin embargo no han modificado su tasa de preferencia temporal y por tanto, siguen consumiendo a un ritmo inalterado y no se preocupan de incrementar su ahorro.

Este proceso provoca una distorsión en todas las etapas de la estructura productiva donde finalmente se pondrán de manifiesto los graves errores empresariales cometidos, así como la necesidad de revertir los proyectos abordados, procediendo a la paralización y liquidación de los mismos.

Una solución nueva e innovadora…

“If it were possible to take interest rates into negative territory I would be voting for that.” –Janet Yellen

En septiembre de 2008 Lehman Brothers, cuarto banco de inversión de Estados Unidos en aquel momento, se declaró en quiebra tras 158 años de actividad, la entidad que sobrevivió a guerras e incluso al crack de 1929, no pudo capear la tormenta de la crisis de crédito. Era el inicio del fin.

En los Estados Unidos, cuando la economía comenzó a mostrar signos de un declive prolongado, la FED tuvo que proponer el QE para solucionar la situación. La primera implementación de QE, es decir, QE1 se llevó a cabo en noviembre de 2008 cuando la Fed gastó $ 600 mil millones en la compra de valores respaldados por hipotecas (MBS). El gasto alcanzó un máximo de más de $ 2.1 billones en junio de 2010 en compras de bonos del Tesoro, hipotecas y otros valores. Por lo tanto, para el final de la QE1, la Fed inyectó $ 2.1 billones en la economía. La Fed anunció el fin del primer QE en junio de 2010 cuando parecía que la economía estaba creciendo.

El segundo QE llegó tan solo tres meses después cuando la Fed se dio cuenta de que a pesar de que la economía estaba creciendo, no lo hacía tan fuertemente como lo deseaban. En noviembre de 2010, comenzó la segunda ronda o QE2 con la compra de valores del Tesoro por valor de $ 600 mil millones junto con una inversión adicional de $ 250-300 mil millones en bonos del tesoro de las ganancias de las inversiones anteriores (del QE1). El plan se extendió durante los próximos 8 meses esperando terminar alrededor de junio de 2011. La Fed mantuvo una cartera de $ 2 billones.

No quedó ahí la cosa, y de nuevo la Fed tuvo que recurrir por tercera vez en septiembre de 2012 a innovadores estímulos monetarios. Esta vez fue más allá y optó por tener un enfoque mensual para las compras en lugar de comprarlo íntegramente con el presupuesto total durante un período de tiempo. El presupuesto inicial fue de $ 40 mil millones al mes, que se elevó a $ 85 mil millones en diciembre de 2012.

En octubre de 2014 se anunciaba el fin del QE, aunque la retirada de estímulos se llevaría a cabo de una forma progresiva, lo que se conoce como tapering. En su comunicado, Janet Yellen decía:

“Labor market conditions improved somewhat further, with solid job gains and a lower unemployment rate. On balance, a range of labor market indicators suggests that underutilization of labor resources is gradually diminishing, household spending is rising moderately and business fixed investment is advancing.”

Parece que todo había salido bajo lo planeado y definitivamente los bancos centrales habían salvado al mundo con sus políticas no convencionales.

Dónde estamos

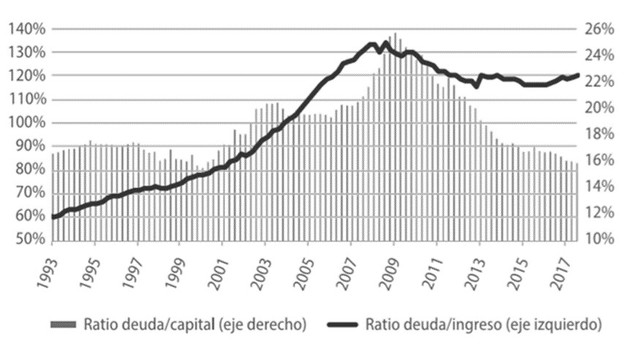

Cuando la economía está de capa caída y con tasas de deuda muy elevadas, hemos visto como los bancos centrales ceban la bomba, y a través de ciertas políticas abren el grifo del crédito barato para que el consumo y la actividad económica no cese.

Todo proceso de desapalancamiento conlleva un sacrificio, una restricción del consumo inmediato para atender las obligaciones. Sin embargo para intentar evitar la contracción que este proceso supondría para la economía global en su conjunto, los bancos centrales han puesto en marcha una serie de políticas convencionales y no convencionales, y de esta manera hacer desaparecer silenciosamente la deuda creando inflación. ¿Por qué? Bueno digamos, que a ningún gobierno le gusta aumentar impuestos y/o recortar el gasto para reducir deuda, dado que eso pondría en peligro su posición. Sin embargo un impuesto de represión financiera que crece por la inflación es opaco e indirecto, no se ve ni tiene un claro culpable al que increpar, requiere de un proceso complejo a través de los bancos centrales que se le escapa a la gran mayoría de la sociedad.

En efecto, la inflación elimina la deuda a lo largo del tiempo. Tomando una deuda de 100.000 euros. Suponiendo unos tipos nominales del 0%, y una inflación del 2%, se tardarían unos 35 años en amortizarla. Sin embargo, si la inflación es del 6%, tardarías poco más de 10 años en amortizarla.

Así que parece clara cuál debía ser al receta. No obstante lo que es bueno para los deudores, no lo es para los ahorradores, los cuales han estado esta última década recibiendo los tipos más bajos en varias generaciones. Cada vez que un banco central manipula los tipos, crea ganadores y perdedores: no hay comida gratis.

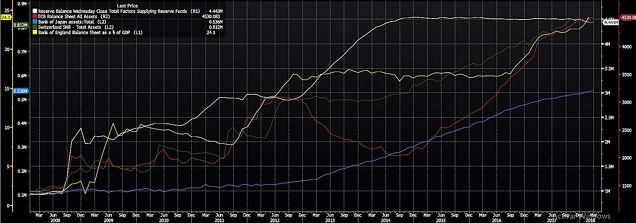

Otras formas de manipulación de los tipos que hemos visto desde hace una década ya son los famosos QE. Como veíamos anteriormente, esto no es otra cosa que la impresión de dinero (sucede electrónicamente, tranquilos no se cortan árboles en este proceso). Cuando los bancos centrales emiten dinero, salen a comprar deuda de los estados, a través de bancos que designan como operadores primarios.

Los bancos centrales reciben los títulos y pagan a los operadores con el dinero creado. Dichos operadores pueden ahora, con el dinero recibido respaldar préstamos y la creación de dinero por parte del sistema bancario a través del coeficiente de reserva fraccionaria. Para financiar el QE o flexibilización cuantitativa, los bancos centrales pagan con depósitos electrónicos que son saldos de reserva en dichos bancos centrales. Estos saldos de reserva se han disparado hasta el punto de alcanzar niveles en el caso de la FED de 4.5 billones, casi 4 veces el PIB de España de 2017, no está mal.

Evolución de los balances de los principales bancos centrales del mundo

Los bancos centrales por tanto

han financiado los déficits públicos de los gobiernos irresponsables a través

de estas políticas, permitiendo también que las deudas de todos estos países se

hayan disparado en la última década. Peter Bernholz llega a señalar en “Monetary

Regimes and Inflation” que la hiperinflación viene de la mano de gobiernos

irresponsable y manirrotos y que son los bancos centrales los que fomentan e

incentivan este comportamiento. En efecto:

“Hyperinflations are not caused by aggressive

central banks by themselves. They are caused by irresponsible and profligate

legislatures that spend far beyond their means and accommodative central banks

that lend a helping hand to governments.”

El objetivo de los bancos centrales es, entre otros, mantener la estabilidad de los precios. En el caso de la FED, también lo es promover el pleno empleo en la economía. No obstante parece haber surgido un nuevo mandato: hacer que las acciones suban a través de la compra de activos a gran escala o programas LSAP. En efecto, la masiva compra de bonos que llevaron a cabo los bancos centrales ha creado una burbuja en la deuda pública. Ello hizo desplazar al ahorrador de a pie, hacia mercados de mayor riesgo dada la escasa (o incluso negativa) rentabilidad que estuvo recibiendo. No sólo hablamos de deuda pública sino de deuda privada.

La tabla superior muestra una

emisión hace unos meses de un bono en el mercado primario, un bono perpetuo (ojo, amortizable en el 5º año, aún una duración

relativamente alta), High Yield BB+, que paga un cupón

del 2,124%.

Emitieron 500 millones y fue 6 veces

pedida… Hay muchas otras emisiones así, y también muy demandadas. Lo que te

dice esto, es que tenemos un mercado de renta fija (donde se posicionaba el ahorrador de

toda la vida y que ahora sufre una represión financiera brutal) totalmente distorsionado por la ingente

cantidad de bonos tanto corporativos como gubernamentales que han comprado los bancos centrales. Aquí vemos la evolución del S&P 500 a medida que se profundizaba en el QE:

¿Y ahora qué?

“When Deleveraging Gives Way to Credit Expansion, Watch Out for Inflation” –Jonathan Tepper y John Mauldin, Red Code.

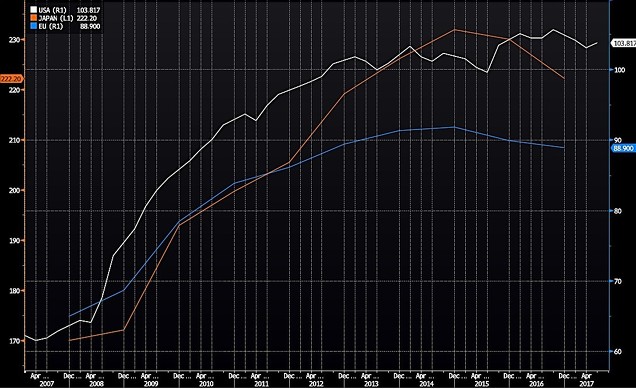

El desapalancamiento del crédito en el mundo desarrollado eventualmente dará paso a la expansión del crédito, abriendo la puerta para una recuperación en la velocidad del dinero y un crecimiento económico tendencial. En ese punto, la montaña de reservas de dinero creada a través de las políticas no convencionales puede comenzar a fluir hacia el público y alimentar la alta inflación. El sector privado ha sufrido un proceso de ajuste (desapalancamiento) toda esta década, y toda esa masa de dinero deberá aún filtrarse en el sector no financiero. Por el momento les mostramos la tendencia de la deuda privada familiar en EEUU:

En EEUU, por ejemplo la base monetaria se ha quintuplicado entre 2008 y 2017, pero una gran parte de la deuda pública continúa en el balance de la Fed. La compra de deuda privada y pública por parte la Fed no ha hecho más que aumentar de forma exponencial la cantidad de reservas en el sistema bancario; sin embargo, los bancos estadounidenses no han trasladado ni mucho menos en la misma medida este crédito al sector no financiero.

Para mantener la estabilidad de los precios, los bancos centrales deberán anticipar con precisión este cambio del desapalancamiento del crédito a la expansión del crédito e inmediatamente comenzar a salir de sus políticas monetarias. El tiempo es crítico. Si reaccionan demasiado tarde, su respuesta lenta podría resultar en una inflación muy alta.

Uno de los mejores documentos para leer sobre los mecanismos de salidas de las políticas no convencionales viene de Alan Blinder, un ex miembro de la Reserva Federal y un antiguo colega de Ben Bernanke en la Universidad de Princeton. Blinder escribió un artículo titulado "Flexibilización cuantitativa: estrategias de entrada y salida". En base en los discursos de Bernanke, describió los pasos clave que la Fed debería tomar para reducir su balance.

Les dejo el documento, no tiene desperdicio:

Estrategias de salida de las políticas monetarias no convencionales

En cualquier caso es difícil imaginar que los mercados financieros no arrojen sorpresas inesperadas, y es probable que las cosas no funcionen como lo planean los bancos centrales. Tal vez más importante, es difícil imaginar que los gobiernos permitan a los bancos centrales que les dejen de financiar a costa de los ahorradores.

Commodities y ciclos

“At current levels, an investor has an opportunity to profit in commodities that comes only once in an investment lifetime. Everything has been set up, and yet few (if any) have made the investment. Spectacular returns await the few who do.” – Goehring & Rozencwajg

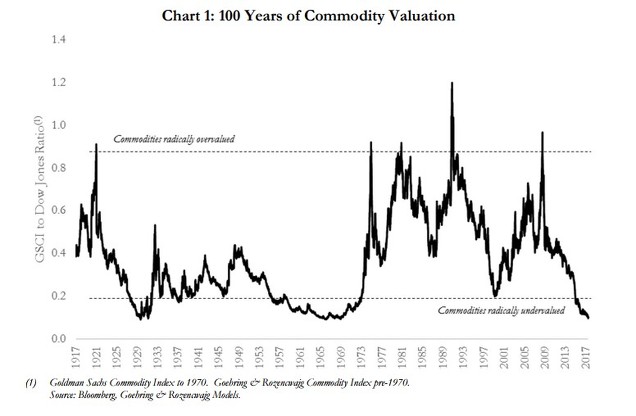

Las commodities cotizan a mínimos de los últimos 100 años.

La narrativa está

totalmente alejada de la realidad tanto por el lado de la oferta como de la demanda,

lo que ha provocado que estos sectores estén en mínimos de los últimos 100 años

con demandas fuertes y crecientes.

Esto ha generado una oportunidad

inversión histórica similar a las existentes en 1970 y 2000, donde también se

dio la circunstancia de que los índices cotizaban a múltiplos elevados.

En las próximas cartas

detallaremos la dinámica de diferentes sectores, como el petróleo o el uranio.