Cuando parecía que el periodo estival llegaba a su fin sin grandes problemas, nos encontramos con 3 sesiones que nos sitúan ante las peores pérdidas desde la crisis de deuda europea sufrida en 2011.

A pesar de no llevar un verano alcista, nada hacía prever una situación de tanta volatilidad, alcanzando el VIX (índice de volatilidad de los futuros en Chicago) niveles de 2009, y retrocediendo más tarde para acabar cerrando en niveles de 2011. Como ya hemos analizado en otros informes, este índice se correlaciona inversamente al S&P500, que sufría en apenas 3 días una caída cercana al 10%, perdiendo todos los niveles de soporte además de la media de 200 sesiones.

La mecha de esta crisis la encendía el dato de PMI manufacturero Caixin en China, por debajo de lo esperado y situándose ya en 47,1. Además, la publicación de los datos generaba algunas dudas entre los inversores, al no confiar en la veracidad de las estadísticas que ofrecía el gobierno del gigante asiático. En esos días también se conocía la dimisión de Tsipras, que abandonaba el gobierno de Grecia en plena implantación de las reformas impuestas por Europa.

A pesar de los buenos datos ofrecidos por los PMI manufactureros y de servicios que se publicaban el mismo jueves en Europa (que contuvieron las caídas al comienzo de la sesión), los mercados seguían cayendo por temor a una profunda crisis china, principal consumidor actual de las exportaciones europeas.

La guinda llegaría con el mercado americano, que cerraba por debajo del soporte más mencionado en este año 2015, el 2.040 del S&P500. Posiblemente no fuese únicamente por la crisis en China, pero ya se sabe que el dinero es miedoso, y cuando se generan dudas razonables no tarda en huir. Las dudas sobre China y sus “datos oficiales”, la devaluación del Yuan, la cercana subida de tipos en EEUU, incertidumbre política en Grecia y España en los próximos meses, y la pérdida de soportes importantes y medias de 200 sesiones en los índices bursátiles, hacían estallar unos mercados posiblemente sobrevalorados tras mucho tiempo alcistas (sobre todo las bolsas norteamericanas).

La caída por el momento se asemeja a la ocurrida en 2011, pero esta vez podría durar menos debido a los mayores implicados, China y EEUU, que no dudan en acometer las medidas necesarias con gran rapidez.

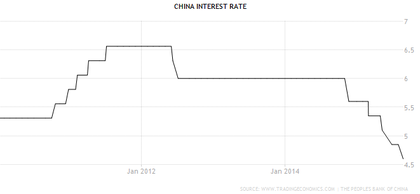

Ayer tras el cierre de los mercados asiáticos, y tras una nueva caída en las bolsas, el gobierno chino anunciaba la bajada de los tipos de interés un cuarto de punto y una reducción de 50pb para el coeficiente de reservas obligatorias.

Estas medidas no afectaban a los mercados asiáticos al encontrarse ya cerrados, pero impulsaron con fuerza tanto los futuros del mercado americano como las bolsas europeas, que subían más de un 4% al cierre, y quedando el Ibex 35 rezagado con un +3.68%.

Aunque muchos analistas creen que no será suficiente con esto, estas medidas ponen de manifiesto que el gobierno chino está dispuesto a poner en marcha todas las medidas necesarias para reactivar su economía, y sobre todo para parar la sangría en sus mercados financieros, lo que si aporta algo más de confianza a los inversores del resto del mundo.

Tras estas medidas, esta reacción en Europa, y las expectativas en los futuros norteamericanos, quedábamos a la espera de ver cómo reacciona el mercado en EEUU, ya que de ello podía depender el resto de la semana que nos queda por delante. Parecía que había que vigilar si sería capaz de ir recuperando los niveles perdidos, pero tras un arranque en positivo que alcanzaba los máximos del día anterior, acababa cayendo a última hora del día hasta el nivel de apertura del lunes. El gap (hueco) dejado por los principales índices de EEUU entre el pasado viernes y este lunes actuaba como resistencia, y Norteamérica encadenaba su sexta sesión en rojo a pesar de las medidas chinas.

Viendo esta reacción en EEUU, se podía temer que contagiara a las bolsas asiáticas antes incluso de que tuviesen efecto las medidas tomadas ayer por el gobierno chino. Las aperturas fueron con dudas, a media sesión sin embargo cogían fuerza con importantes subidas, recuperando incluso niveles de importancia como el 3.000 del Shanghái Composite, aunque en estos momentos vuelve a perderse creando bastante incertidumbre en los inversores. Finalmente el Nikkei cerró con una subida por encima del 3%, pero los índices relacionados con el gigante asiático como Shanghái y Hong Kong acabaron la sesión con nuevas caídas en torno al -1%, dejando sin efecto las medidas tomadas para impulsarlos al alza.

A pesar de toda la incertidumbre actual, debemos estar relativamente tranquilos con las tendencias de fondo que siguen siendo alcistas como analizaremos más adelante. Aunque esa sea nuestra idea, y con el objetivo prioritario “Protección del capital”, Aspain 11 Asesores Financieros EAFI en Julio ya tomó las medidas oportunas para reducir el riesgo de nuestras carteras y de las SICAVs asesoradas ante los momentos de incertidumbre que se vivían en las regiones emergentes, disminuyendo el peso en esas zonas y también pasando a liquidez algunos de los valores más sobrevalorados. En estos momentos de pánico no debe actuarse ya que nuestros objetivos de inversión son de largo plazo, pero si te adelantas, se puede aprovechar la oportunidad actual en la que muchos activos se han quedado infravalorados. Actualmente en las SICAVs asesoradas directamente por Aspain 11 EAFI, disponemos de una liquidez cercana al 40%, lo que nos permitirá aprovechar el momento cuando veamos que se disipa la incertidumbre actual.

Situación Macroeconómica:

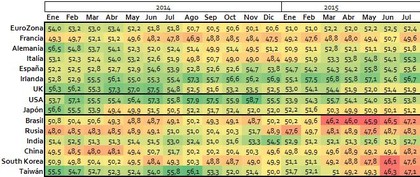

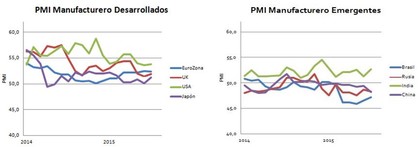

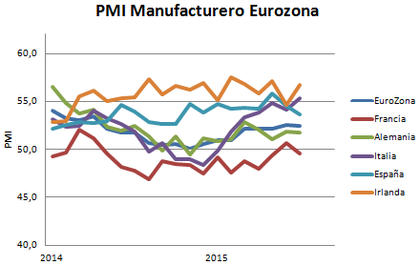

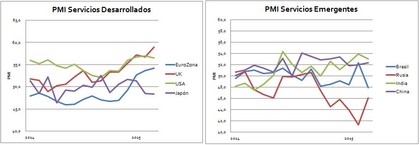

En el aspecto macroeconómico, al que debe seguir la bolsa en el medio/largo plazo, podemos ver como los PMIs (indicador macroeconómico que pretende reflejar la situación económica de un país basándose en los datos recabados por una encuesta mensual de sus empresas más representativas que realizan los gestores de compras) de los países desarrollados se mantienen por encima de 50 salvo Francia, indicando un crecimiento económico constante. El problema lo encontramos en los países emergentes, los cuales salvo India, se encuentran por debajo del 50.

A continuación os presento la evolución de los PMI manufactureros desde 2014:

Dentro de la eurozona, destaca el crecimiento alto y estable de Irlanda y España, a los que se ha unido en los últimos meses Italia. Cabe destacar que es mucho más fácil crecer cuanto mayor haya sido la caída previa, como ocurre en estos 3 países, llegando a ser “rescatados” financieramente por Europa:

Y la evolución del PMI servicios, más importante en los países desarrollados:

Últimamente se ha mencionado un tema que está poniendo nerviosos a los inversores, “¿Si el crecimiento no proviene de EEUU ni de China, como vamos a crecer?”; Pues bien, en estos momentos EEUU no ha dejado de crecer como se puede observar en los gráficos anteriores y se verá en algunos más a continuación, es posible que sus empresas estén algo sobrevaloradas y tengan poco recorrido en cuanto a mejora de resultados, por lo que no hay tantas oportunidades de inversión en su bolsa, pero su economía real sigue dando signos de fortaleza, sus empresas cifras record de ingresos, y las dudas en cifras de ventas deberían mejorar a medida que Europa, India (posible sucesor de China) y algunos otros países aumenten su consumo.

Otra duda en su economía como podría ser el estancamiento en términos de crecimiento, se deriva probablemente de la continuada caída en el precio del crudo (una guerra al margen que está afectando de diversas formas a todos los países del mundo) y que según las declaraciones de la Reserva Federal están afectando muy negativamente a los datos de inflación, y por ende, provocando el retraso en la subida de los tipos de interés, que ya ha quedado prácticamente descartada antes de diciembre.

También hay que mencionar el fortalecimiento del Dólar, lo que encarece en gran medida sus exportaciones y que también afecta negativamente a su economía. En este sentido cabe destacar el debilitamiento experimentado por el Dólar en los últimos días, algo que podría afectar positivamente en los datos de crecimiento de EEUU en los próximos meses. Este debilitamiento no se debe únicamente a EEUU, sino también a cómo afecta la crisis de los países emergentes en la divisa de referencia.

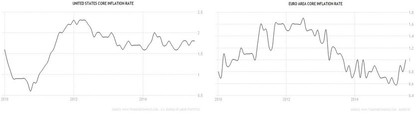

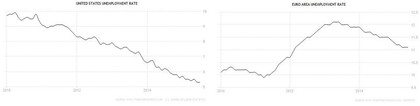

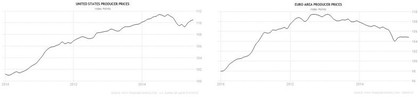

A continuación se puede observar el retraso de ciclo que lleva Europa con respecto a EEUU, tanto en inflación al llegar tarde el QE en Europa, como en precios de producción y tasas de desempleo:

Inflación 2010-2015: EEUU -- Europa

Desempleo 2010-2015:

Precios de producción 2010-2015:

El ciclo económico contrasta con China, y sobre este país si se generan dudas más que razonables. A pesar de que no vaya a dejar de crecer, la drástica reducción de su crecimiento en los últimos años está afectando muy negativamente a todas las previsiones. No hay que olvidar que es el país con la mayor población mundial, y que de no crecer a tasas bastante altas, hasta ahora siempre por encima del 7%, no se podrían cumplir por ejemplo las estimaciones en cuanto a población de clase media futura, base para el altísimo consumo que se espera del país y que provoca el cambio en su economía, antes basada únicamente en las exportaciones, y ahora principal importador de productos de Europa y EEUU:

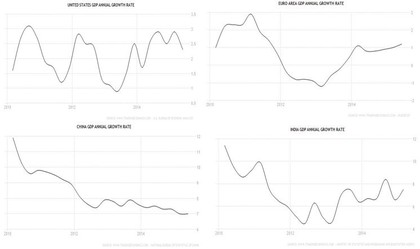

Crecimiento de EEUU, Europa, China e India entre 2010-2015:

encima del 2%, Europa gracias al QE vaya recuperando su crecimiento y se acerque al 2%, e India siga con su tendencia alcista creciendo por encima del 8%, convirtiéndose poco a poco en otro gigante, capaz de absorber muchas de las exportaciones que hasta antes del verano se dirigían a China, como la venta de automóviles y productos tecnológicos.

Otro punto a favor del crecimiento en el medio plazo es la apertura de Irán, y en menor medida aunque favorable para España, Cuba. Todas las multinacionales han comenzado a posicionarse en torno a la entrada en Irán, un mercado sin explotar en el que hay muchas esperanzas, aunque sea para el medio plazo.

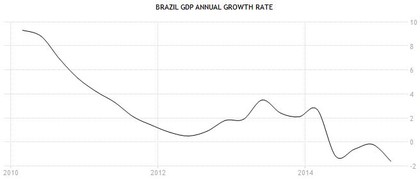

En otra región del mundo, Latinoamérica, también Brasil como país emergente está dando signos de debilidad, aumentados por la corrupción destapada y la incertidumbre política, que podría incrementarse tras las olimpiadas del próximo verano. Habrá que vigilar no solo su evolución, sino como se van preparando las compañías con un alto porcentaje de sus beneficios procedentes del país, como ocurre con empresas importantes del Ibex 35. Es un país con grandes recursos, el quinto del mundo en población, sin problemas de deuda, pero con excesivos problemas políticos. Cabe destacar que hasta hace unos días, había en el gobierno 39 ministerios. Un cambio de rumbo se podría dar en cualquier momento debido a las posibilidades que tiene Brasil, pero por el momento siempre será mejor prevenir y no exponerse demasiado a una economía en recesión.

Vemos como su crecimiento desde 2010 ha caído bruscamente, situándose actualmente en recesión:

En esta situación de incertidumbre, las carteras asesoradas por Aspain 11 EAFI han aumentado su peso en la gestión alternativa, tanto en renta variable como en renta fija. También anticipando la crisis de renta fija que podía acercarse con la rentabilidad de las letras y bonos hasta en negativo, redujimos hace unos meses en gran medida la duración media de las carteras y optamos por introducir parte en gestión alternativa que pudiese adaptarse mejor a un aumento de volatilidad en los mercados.

Análisis técnico:

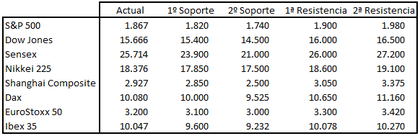

Para terminar el análisis, vamos a situar como están los principales índices tras estos días de pánico, analizando técnicamente los mismos para poder aprovechar las oportunidades que nos dan por chartismo las zonas de soporte, ya que para ello optamos por mantener una liquidez cercana al 40% durante el verano en nuestros instrumentos de inversión asesorados.

Dado que he mencionado anteriormente los problemas de EEUU ante la caída del precio del crudo, voy a empezar por analizar el posible soporte que podría frenar estas caídas, aunque cabe mencionar que dependerá en gran medida también de la evolución de China, principal consumidor. En estos momentos se sitúa por debajo de los 40$ el barril, un nivel que había funcionado como buen soporte durante este año 2015 hasta que la media de 200 sesiones funcionó como resistencia, por lo que su próxima parada y zona de reflexión debería estar entre los 34-35$, zona que sirvió de soporte ante la brusca caída de finales de 2008:

Comenzando con los índices, vamos a situar los próximos niveles a vigilar y a analizar los mercados Norteamericanos con algo más de profundidad, ya que marcarán el camino a seguir por el resto.

En estas sesiones de pánico, se puede observar como el indicador de volatilidad VIX se disparaba hasta niveles que no se veían desde el año 2009, aunque más tarde retrocedería cerrando la sesión en niveles de 2011. Este indicador como se puede ver en la imagen, es inversamente proporcional al S&P 500:

Analizado de forma general, este índice ha roto las zonas de soporte de corto plazo, y tenemos que buscar la tendencia de largo plazo que impera desde 2009 para analizar su posible evolución en el medio plazo:

2015

2007-2015

Dax:

Nikkei, recuperando en el día de hoy el soporte de los 18.250:

Sensex, habiendo realizado un patrón bajista podría tener algo más de recorrido hasta un posible suelo:

Algo más descorrelacionados y con el ciclo económico cambiado, aunque con las mismas caídas durante estos días, están el resto de los índices europeos y el Shanghái Composite. Los primeros muy retrasados con respecto a los mercados norteamericanos, y el índice chino por los problemas actuales de su economía, que crecía fuertemente mientras Occidente se encontraba en crisis:

EuroStoxx, posible soporte de relevancia en los niveles que se encuentra actualmente, teniendo en cuenta la formación de triangulo que impera en el largo plazo desde los máximos del año 2.000:

Ibex, con la economía española como una de las más crecientes de la eurozona, apenas se aprecia en su índice de referencia. La incertidumbre política, la corrupción, y las sorpresas que van apareciendo en empresas supuestamente bien auditadas generan una desconfianza importante ante los inversores, pero su proyección es claramente alcista macroeconómicamente:

El Shanghái Composite, que tras romper todos los soportes y la media de 200 sesiones no es fácil encontrar otro posible suelo que le facilite un posible rebote:

Como se dice siempre, no se deben tomar decisiones en plena tormenta, ni dejarse llevar por el pánico del resto. El tipo de asesoramiento que se ofrece en Aspain 11 Asesores Financieros EAFI va encaminado al largo plazo, con el objetivo siempre prioritario de mantener el capital protegido. En momentos previos a situaciones de incertidumbre la liquidez no es enemiga de nadie, esperando los mejores momentos para aprovechar las oportunidades que se den. En este sentido, y para poder ofrecer nuestra visión a un mayor número de inversores particulares, desde Aspain 11 EAFI próximamente comenzaremos a asesorar directamente algunos instrumentos de inversión colectiva enfocados a diferentes perfiles de riesgo.

Confiamos en que este análisis haya sido de su interés, y no dude en consultarnos en caso de tener alguna duda.