Permítannos la osadía de arrancar el comentario de este mes mostrando a uno de los mejores inversores del mundo llevando la contraria al planteamiento que desde Acacia Inversión queremos defender hoy. Pero es que creemos que no hay contradicción alguna, ya que San Warren Buffett (patrón de los inversores Value) sólo hay uno, y nosotros somos simples gestores de fondos.

Hay dos circunstancias que nos han animado a escribir sobre este tema y, como casi toda motivación en esta vida, una llega desde fuera y otra desde dentro:

La externa

Hemos mantenido las últimas semanas múltiples reuniones con otros inversores y hemos asistido a conferencias en las que se trataba sobre carteras muy concentradas, con muy pocos valores.

¿Cuál ha sido nuestra conclusión tras todos estos encuentros, análisis y discusiones? En este caso no caeremos en el tópico del bilbaíno fanfarrón, ya que la idea a la que hemos llegado es que “No somos tan listos”. Nos reafirmamos en la creencia de que cuanto más profundizamos en los mercados, en un activo o en una empresa, mayor número de matices aparecen y, por tanto, menos conocemos (es decir, mayor incertidumbre).

Por eso, nuestras carteras están diversificadas en cuatro capas (que repasaremos a continuación: estilos, escenarios, activos y factores), y lo hacemos porque creemos que gestionar fondos no es sólo pensar en las rentabilidades, sino también controlar los riesgos (de liquidez, concentración, etc). Y en nuestra opinión, la diversificación es la primera y mejor forma de gestionarlos:

1) Diversificación por estilos de inversión

1) Diversificación por estilos de inversión

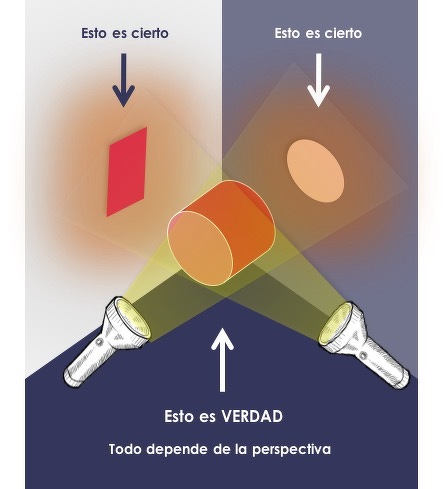

De ese modo, no caemos en el dogmatismo de una única “verdad” o filosofía de inversión, sino que creemos en diferentes perspectivas: análisis fundamental, técnico, finanzas conductuales (ahora de moda gracias al premio Nobel concedido a Mr Thaler), cuantitativo, etc.

Pensamos que los mercados son como un prisma con múltiples caras, cada una de las cuales conforma una única realidad, pero, según el momento, sólo algunas de ellas determinan el comportamiento del conjunto del mercado: los resultados de las empresas, el precio de las acciones, el sentimiento inversor, los flujos de dinero, la macroeconomía o la política entre otras.

Por eso, entendemos que contar con múltiples metodologías de análisis, nos permite interpretar mejor los mercados.

2) Diversificación por escenarios e ideas de inversión

¿Y cuál es nuestra receta ante la incertidumbre sobre el futuro y cuál será la perspectiva dominante? Todo lo anterior se plasma en la forma en la que construimos las carteras de inversión, que nosotros denominamos, diversificación total:

- · Diversificar consiste en plantear diferentes escenarios para los mercados financieros, analizarlos y asignar probabilidades a cada uno de ellos.

- · Posteriormente, se construyen carteras coherentes con dichos escenarios cimentadas en múltiples pilares (ideas de inversión) para que cuando uno falle, la estructura completa de la cartera no se venga abajo.

- · En los mercados financieros la bola de cristal no existe. Por ello, nuestro trabajo consiste en gestionar la incertidumbre en busca de un retorno atractivo en relación al riesgo asumido.

Partenón de Atenas: Sus 42 columnas le han permitido perdurar 2.500 años

Esta filosofía rara vez nos llevará a ser los primeros del ranking en plazos cortos, pero creemos firmemente que nos permitirá destacar en el medio plazo, que es el horizonte mínimo que recomendamos a nuestros inversores para una inversión patrimonial.

La interna

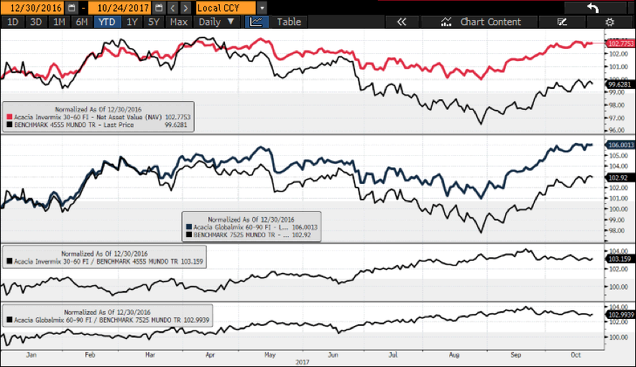

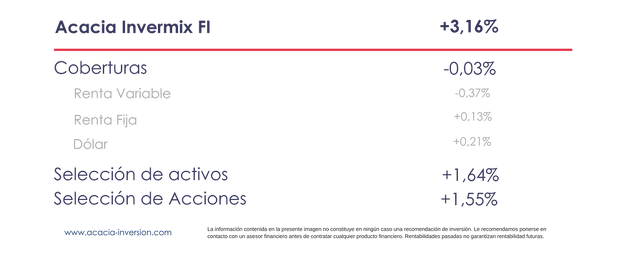

La semana pasada, durante nuestro comité de inversiones, se revisaron individualmente cada una de las posiciones que tenemos en nuestros fondos de selección de activos (Acacia Invermix 30-60 FI y Acacia Globalmix 60-90 FI ). Ambos fondos de inversión acumulan una diferencia positiva de rentabilidad próxima al 3% respecto a sus índices de referencia con dividendos, como se puede comprobar en el gráfico adjunto.

A continuación compartimos los detalles de dicha reunión. El extra de rentabilidad se desglosa de la siguiente forma:

¿De dónde llega ese “outperformance” del 3,16%?

*Coberturas que también forman parte de nuestra gestión activa del riesgo, pero estas como se puede comprobar en la tabla anterior tienen un coste explícito, a diferencia de la diversificación que es una gestión del riesgo “pasiva” y con un coste implícito (coste oportunidad).

3) Diversificación por activos financieros,buscando aquellos que consideramos infravalorados (Value Allocation)

Tenemos, o hemos tenido, 94 posiciones de selección de activos, habitualmente con un peso del 1%. ¿Han funcionado todas? La respuesta clara y rotunda es NO, de todas formas, nos han otorgado un extra de rentabilidad del +1,64%.

El 58% de las posiciones están en positivo y el 42% nos han hecho perder dinero. Y a veces, son las ideas más trabajadas y que al principio parecían más evidentes las que nos han dado un disgusto (cobertura para las elecciones francesas, la diversificación en divisas, etc). Por el contrario, otras veces son las ideas más simples (comprar madera para beneficiarnos del ciclo constructor de EEUU y Canadá o invertir en instrumentos híbridos) las que nos han dado las mayores sorpresas positivas.

La paradoja de nuestra profesión es que un análisis correcto puede llevar a perder dinero y viceversa, una decisión precipitada, con suerte, a ganarlo. Asimismo la ingente cantidad de información que se maneja, nos hace creer que es muy aventurado poder hacer una afirmación tan rotunda como que se ha detectado una oportunidad de inversión que debería duplicar su valor según tus cálculos. Por último, no debemos olvidar que el proceso de invertir involucra a seres humanos, no es una ciencia exacta, y que por tanto para generar rentabilidad, el mercado (el resto de inversores) deben reconocer que tu análisis era el correcto, y el suyo equivocado y ya sabemos que…

4) Diversificación de la renta variable en factores y equiponderando las acciones

Pero no “solo” tenemos 94 inversiones en nuestra cartera, sino que a su vez el contado de Renta Variable, se materializa en 151 acciones con el mismo peso, equiponderadas. Valores seleccionados con nuestro enfoque, Sistemático Fundamental Multifactor, que enfrenta factores teóricamente opuestos (como son el value y el growth, o la baja volatilidad y las pequeñas compañías). Es decir, no nos casamos con una única compañía, otorgándole un peso mayor, ni con un único estilo de selección de acciones. Este “stock picking” nos ha concedido un extra de rentabilidad del +1,55%.

Para concluir…

Como pueden ver, cuando hablamos de diversificación total es porque lo ejecutamos progresivamente, en capas a lo largo de todo nuestro proceso inversor, hasta el último peldaño.

Decía mi mentor que un gran inversor es aquel que acierta el 60% de las veces (no es necesario una mayor ratio de aciertos), sabe retirase a tiempo y no se obstina en sus creencias. Precisamente por eso, nuestro comité de inversiones se replantea cada posición como si tuviéramos que tomarla en ese momento, y si no hay convencimiento, se cierra.

Esta última revisión que hemos analizado en este blog, nos llevó a cerrar un relativo sectorial que abrimos hace tres meses en nuestras carteras, decisión que, les trasladamos como habitualmente a nuestros clientes, potenciales y seguidores.

Se preguntarán ¿cuál es la noticia? Pues que reconocíamos que la cerrábamos en pérdidas, sin obcecarnos en nuestra tesis de inversión. Indicando que, en definitiva, “a veces se gana y otras se… aprende”.

La fuerte acogida del mensaje, alabando nuestra actitud, profesionalidad y transparencia, nos ha sorprendido (tal vez aplica eso de “en el país de los ciegos, el tuerto es el rey”) y nos ha impulsado a hacer esta entrada en defensa de la diversificación y la forma en que la aplicamos en Acacia Inversión.

Creemos que hay que mostrar de forma clara que no todas las decisiones son acertadas y que justo por ello la diversificación es la mejor protección para nuestro patrimonio y una forma eficiente y eficaz de gestionar el riesgo. Entre otras cosas porque es “gratis” y está al alcance de todos los que no somos Warren Buffett.