Por qué los billonarios usan stock screeners (radar para filtrar las acciones)

Guión:

1. Cómo Buffett usaba screening antes de que siquiera hubieran ordenadores

2. Las ventajas de usar screening

3. Casos de estudio

4. Puesta en práctica (enlaces a screenings web)

5. Proceso de screening

6. Conclusión

Dos preguntas voy a tratar de resolver,

¿Cómo Warren Buffett usaba screeners antes de que se inventaran?

¿Cuáles son los beneficios de usar filtros para clasificar acciones?

Warren Buffett fue el primer inversor que hizo un uso masivo del screening, si bien en aquel entonces, a sus inicios no existían todavía screeners como hoy los conocemos. Sin embargo, de entre las muchas cosas que Buffett ha compartido, respecto a este particular destaca el uso que hacía del enorme manual que publicaba Moody’s por aquel entonces y que se ofrecía como el recurso definitivo para los mercados de acciones.

Su estrategia era simple, cogía este manual y se adentraba en sus páginas para descartar todas aquellas acciones que no le gustaban, pues en aquel manual se ofrecían de forma cuantitativa los ratios de las compañías cotizadas. Un total de 10.000 páginas.

En realidad lo que estaba haciendo era usar un stock screener, estaba filtrando acciones pero de forma manual, sin contar con la ayuda de la tecnología e Internet, lo que le llevaba un enorme esfuerzo y tiempo. Pero según él, así lo hacía. Suerte que en nuestra época, las cosas han evolucionado. De hecho esto fue décadas antes de que fuera siquiera inventado el ordenador y ni que decir tiene Internet.

En aquel entonces Warren Buffett estaba muy influenciado por el libro The Intelligent Investor de Benjamin Graham.

De hecho este libro aboga por un enfoque muy cuantitativo para alcanzar el éxito en la inversión, en particular y como resumen:

- El libro muestra que un inversor debería buscar acciones con los activos corrientes al menos un 150% superiores a sus pasivos corrientes.

- Argumenta que las mejores empresas no deberían tener déficit durante al menos los últimos 5 años.

- Y por último explica cómo tus retornos serán desastrosos si pagas por una empresa más del 120% de sus Activos Netos Tangibles (NCAVPS/P > 120%).

Este era el primer screener (radar) que se escribió y en concreto el radar que usó Buffett, según él mismo, en su primera etapa de inversión.

Buffett con estos ratios en la mano y el manual de Moody’s se adentraba a filtrar las empresas del mercado para reducir el universo de acciones de EEUU a unas pocas que podía analizar a posteriori en detalle. Digamos que es como un embudo por el que entran todas las acciones pero salen sólo unas pocas con unas características concretas que has previsto inteligentemente.

Es decir, no se dejaba guiar por la moda para analizar aquella acción que más “pita” en las redes sociales, como muchos hacen hoy; sino que se centraba en un modelo puramente cuantitativo para filtrar el mercado, sin ruidos y de forma sistemática.

Su método entonces era muy duro, porque no podía apenas automatizarse. Requería horas y horas buceando por las páginas del manual de Moody’s, y eso durante muchas semanas, incluso para una persona tan brillante como él.

Pero mereció la pena. Haciendo este trabajo obtuvo una rentabilidad de un 50% anual medio durante esa primera etapa de inversión.

Una de las claves de su éxito para alcanzar semejante rentabilidad era precisamente que el proceso no podía automatizarse. Es decir, había que hacerlo página a página con lápiz y un cuaderno, con lo que muy poca gente competía con él para encontrar buenas empresas.

Además otra de las claves de su éxito fue que, según él:

“I was only investing for peanuts”

“Sólo invertía en empresas muy pequeñas”

Warren Buffett

Esto fue antes de que Warren empezara a gestionar miles de millones a través de Berkshire Hathaway, sencillamente porque luego no podría comprar “peanuts”, como es obvio. Hizo millones usado esta metodología que explicaba Graham y que describe el uso cuantitativo (sistemático) de la inversión Contrarian.

Por suerte para nosotros las cosas han cambiado… ya no tenemos que contar con el lápiz, papel y manual de Moody’s, hoy contamos con medios avanzados para filtrar los criterios que queremos que las empresas cumplan.

Muchos inversores contemporáneos nos han explicado esto ya, pero aún hay mucha gente que le cuesta usar screeners.

Las ventajas de usar screening

Básicamente hay dos:

- Ahorrarás mucho tiempo. Llamarme perezoso, pero el tiempo vale dinero y yo lo quiero dedicar a otras cosas.

- Simplicidad para determinar el peso de tus posiciones en el portfolio. Lo más sensato y que recomiendan la mayoría de inversores cuantitativos billonarios es que los pesos sean equi-ponderados. Es decir, la misma cantidad de dinero en cada acción. Esto nos permite no apostar por una más que por otra, ni presuponer que vamos a acertar dicha apuesta.

Casos de estudio

Joel Greenblat: Nos explicó la fórmula mágica. Un modelo que usa dos filtros para obtener una lista de acciones con la clasificación más alta de la fórmula mágica (acciones de calidad que cotizan a precio de ganga). Propone un portfolio equi-ponderado de entre 20 y 30 acciones.

Usa los filtros para el Ranking: High ROIC & Low EV/EBIT

Fuente: El pequeño libro que bate al mercado

Joseph Piotroski: En este caso el profesor ideó un modelo factorial que se basa en 9 filtros, en particular,

ROA positivo en este año | Cash-flow operativo positivo este año | ROA más elevado que el año pasado | Cash-flow operativo mejor que el beneficio neto | La deuda l/p debe ser menor este año que en el año pasado | El Current ratio debe ser mayor que el año pasado | No han salido nuevas acciones al público (sin ampliaciones de capital) | El margen bruto mayor que el año pasado | La rotación de activos debe ser mayor que la del año pasado.

Todos ellos se resumen en un único ratio que otorga una puntuación de 0 en caso de que la empresa no cumpla ninguno de los criterios, ó 9 en caso de los cumpla todos. Este ratio se llama F-Score.

También propone un portfolio equi-ponderado usando el primer decile del ranking.

Fuente: Value Investing: The use of histórical financial statements to separate winners from losers”

Tobias Carlisle: en este caso Toby propone que ordenes el mercado de menor a mayor EV/EBIT. De este modo, estaríamos comprando empresas que están muy infravaloradas, teniendo en cuenta el precio que pagamos por ellas (teniendo en cuenta la deuda neta) en relación a las ganancias operativas de la empresa.

También propone un portfolio equi-ponderado de 30 acciones.

Fuente: The Acquierer’s Multiple

Cliff Asness: uno de los más grandes inversores cuantitativos por tamaño de activos bajo gestión, con 200 billones de dólares a sus espaldas.

En este caso Cliff también propone portfolios equi-ponderados y lo hace usando la vieja fórmula cuantitativa de Value (Price/Book Value) y lo combina con Momentum (Price Index 12m).

Fuente: Value and Momentum Everywhere

Benjamin Graham: como ya dijimos usaba tres filtros, esos que él explicaba en el libro de Intelligent Investor y que ya describí antes en este mismo artículo.

Fuente: The Intelligent Investor

...y así muchos otros.

Puesta en práctica

Para poner en práctica este trabajo, deberíamos remontarnos a lo que hacía Buffett. Como ya explicamos, él cogía un universo de acciones listado en el manual de Moody’s y a partir de ahí, una por una descartaba las acciones que no cumplieran los criterios de Graha, quedándose con una lista reducida de acciones en las que invertir.

Vamos a hacer lo mismo, pero mucho más rápido. Y no necesariamente usaremos los criterios de Graham, sino que usaremos aquellos que consideremos más adecuados. Luego os enseño cómo saber qué criterios son los más adecuados en función de dónde vayáis a invertir y cómo.

Advertir hoy por hoy hay muchos screeners en la web que podéis usar para filtrar acciones, aquí va una lista de 25 de ellos:

Yo explicaré cómo llevar a cabo el proceso usando zonavalue.com

Proceso de screening

- Lo primero es registrarse de forma gratuíta en zonavalue.com

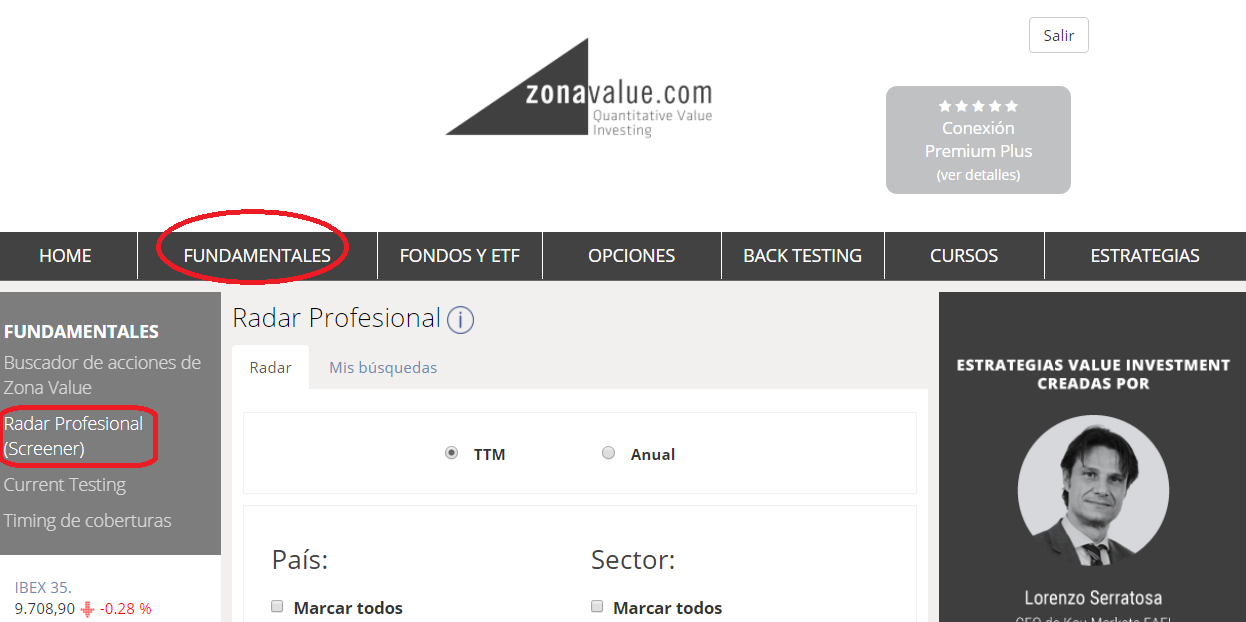

2. Una vez tengas claves de acceso a la cuenta Free, tendrás que acceder a la sección de Fundamentales y picar en Radar Profesional (Screener)

3. El tercer paso, es iniciar el screening. Supongamos que queremos implementar el siguiente modelo (es tan sólo un ejemplo):

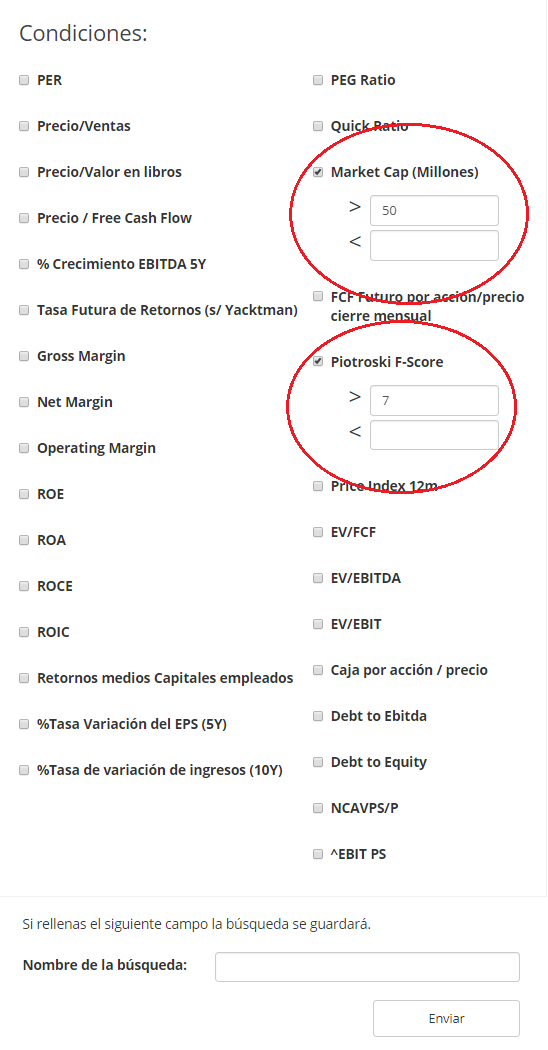

- Ranking: Altos ROIC y Bajos EV/FCF

- Condiciones Adicionales: Market Cap > 50 millones y F-Score > 7

Lo haremos de la siguiente forma:

Seleccionamos primero los países donde queremos invertir. Los sectores en los que queramos hacerlo. Seleccionamos los criterios de orden (que son los criterios de clasificación), y la dirección en la que pretendemos invertir (Largo, alcista; Corto, bajista).

Añadimos las condiciones adicionales,

4. El resultado. Una vez asignamos un nombre a la búsqueda y le damos a “enviar”, el screener nos dará la lista de acciones candidatas ordenadas de acuerdo a los criterios de orden que hemos utilizado.

*La lista de resultados que ofrece la web es de 100 acciones, pero bueno, en este caso, he cortado por donde me ha parecido.

5. El siguiente paso sería simplemente comprar por ejemplo el Top 20 de la lista y hacer una rotación anual, trimestral o mensual (lo que cada uno considere) vendiendo las acciones que hayan salido del Top 20 al cabo del período, y comprando las nuevas que hayan pasado a formar parte del Top20 de la lista.

Es decir, hacer lo que dicen esos inversores que ya explicaron esto de otras muchas formas, y que yo tan sólo estoy recopilando aquí para matar la curiosidad de quién la tenga.

En fin, espero haber ayudado y que la propuesta de artículo sea de utilidad para los inversores de esta comunidad.

Ah por cierto, se me olvidaba, podéis también testar qué ratios son los mejores para vosotros, qué modo de combinarlos, y qué condiciones adicionales usar mediante la herramienta de backtesting de zonavalue.com. La ventaja de esto es que puedes hacer como esos mismos inversores que testan sus propios modelos para sus libros o papers.

Saludos