¿Existe una correlación inherente entre los tipos de interés a largo plazo y las acciones? Muchos de los analistas que seguimos sugieren que así es. Dicen que la subida de los tipos pone en peligro las acciones, porque las hace menos interesantes frente a unos bonos que ofrecen mayores rendimientos. Sin embargo, el análisis histórico de la sociedad matriz de Fisher Investments España, Fisher Investments, muestra que esto no es necesariamente así.

Es cierto que la subida de las acciones mundiales desde la década de 1970 ha coincidido con una bajada generalizada de los tipos de interés. Pero también es verdad que ha habido varios ciclos de tipos de interés en este largo lapso de tiempo y los ciclos de subidas de tipos no siempre hicieron caer a las acciones, las cuales, además, pasaron tanto por varios mercados alcistas (largos periodos de subida generalizada de los mercados de renta variable) como mercados bajistas (descensos normalmente largos y profundos del 20% o peores provocados por causas fundamentales). Varios analistas de los que seguimos afirman que la tendencia a la baja de los tipos de interés son la causa principal de la subida acumulada de las acciones durante varias décadas (a pesar de los múltiples mercados bajistas que hubo por el camino). Y, con esa idea en mente, extrapolan que una inversión de esas tendencias podría perjudicar al mercado de acciones.

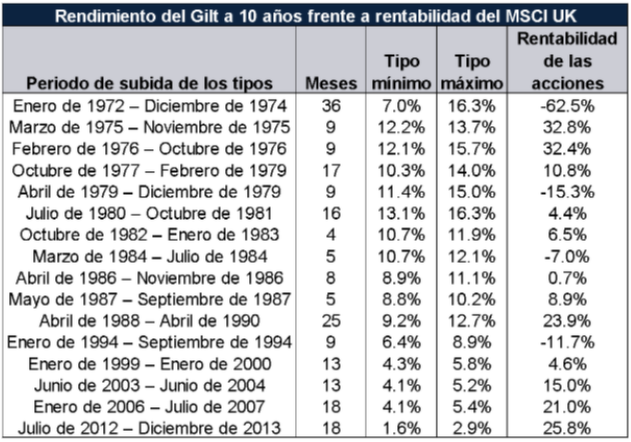

En las tablas 1 a 3 se muestran varios periodos en los que los tipos de interés y las acciones subieron a la vez. Por ejemplo, en el Reino Unido desde 1969, en los periodos en los que los rendimientos de los Gilts a 10 años subieron un punto porcentual o más, el índice MSCI UK subió en tres cuartas partes de las veces, como demuestra la tabla 1.

Figura 1: MSCI UK y rendimiento del Gilt a 10 años

Fuente: Banco de la Reserva Federal de San Luis y FactSet, a fecha 17/12/2021. Rendimiento de los Gilts a 10 años y rentabilidad del MSCI UK con dividendos netos, en libras, de diciembre de 1969 a noviembre de 2021. Las fluctuaciones monetarias entre la libra y la peseta o euro pueden dar lugar a una mayor o menor rentabilidad de las inversiones.

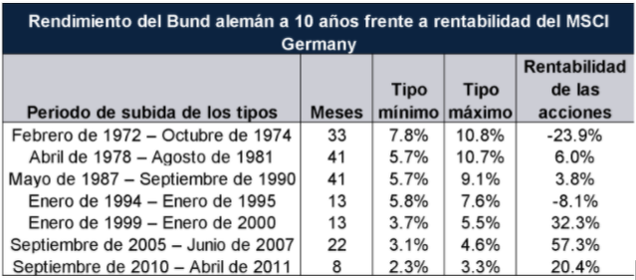

O pensemos en Alemania. En solo dos de los siete casos, las acciones alemanas bajaron en un periodo de subida de tipos, tal y como muestra la tabla 2.

Figura 2: MSCI Germany y rendimiento del Bund a 10 años

Fuente: Banco de la Reserva Federal de San Luis y FactSet, a fecha 17/12/2021. Rendimiento del Bund a 10 años y rentabilidad del MSCI Germany con dividendos netos, en marcos alemanes y euros, de diciembre de 1969 a noviembre de 2021. Las fluctuaciones monetarias entre el marco alemán/euro y la peseta pueden dar lugar a una mayor o menor rentabilidad de las inversiones.

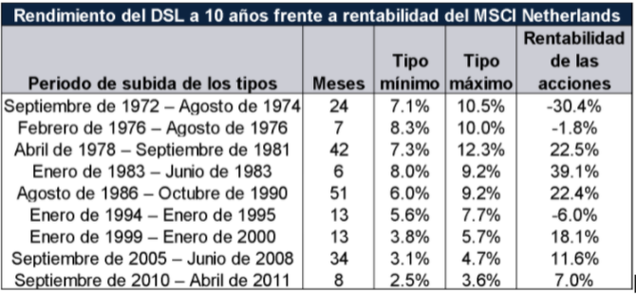

Los Países Bajos muestran una tendencia similar.

Figura 3: MSCI Netherlands y rendimiento de los DSL a 10 años

Fuente: Banco de la Reserva Federal de San Luis y FactSet, a fecha 17/12/2021. Rendimiento de los DSL a 10 años y rentabilidad del MSCI Netherlands con dividendos netos, en florines y euros, de diciembre de 1969 a noviembre de 2021. Las fluctuaciones monetarias entre el florín/euro y la peseta pueden dar lugar a una mayor o menor rentabilidad de las inversiones.

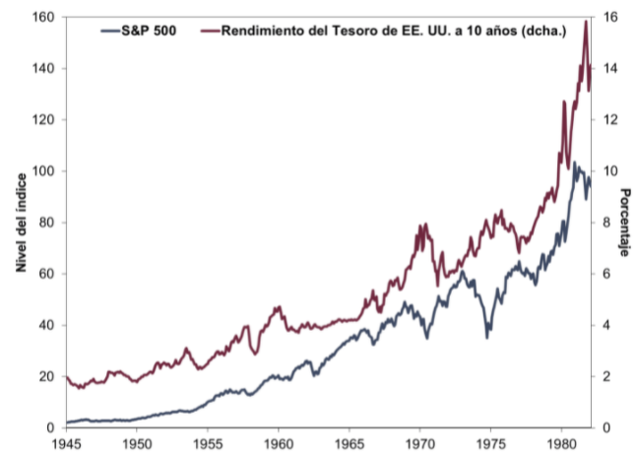

Como muestra también la tabla 4, utilizando las rentabilidades del S&P 500 y los rendimientos de los bonos del Tesoro de Estados Unidos a 10 años dado su largo historial, las subidas de tipos, incluso las mayores y más prolongadas, no necesariamente hacen mella en las acciones. El rendimiento del Tesoro estadounidense a 10 años pasó del 1,6% en noviembre de 1945 al 15,8% en septiembre de 1981. Durante este tiempo el S&P 500 subió un 2.973,0%.

Figura 4: S&P 500 y rendimientos de los bonos del Tesoro de EE. UU. a 10 años.

Fuente: Global Financial Data, a fecha 17/12/2021. Rendimiento de los bonos del Tesoro a 10 años e índice de rentabilidad total del S&P 500, de enero de 1945 a enero de 1982. Las fluctuaciones monetarias entre el dólar estadounidense y la peseta o el euro pueden dar lugar a una mayor o menor rentabilidad de las inversiones.

En opinión de Fisher Investments España, estos episodios históricos desmienten la idea de que los periodos de subidas de tipos son automáticamente negativos para las acciones. De hecho, no es raro que los tipos de interés de los bonos y las acciones suban a la vez.

Creemos que hay una explicación sencilla de por qué los movimientos de las acciones no están ligados a los de los bonos. A pesar de algunas coincidencias, los factores que afectan a la demanda de unos y otros son generalmente diferentes. Nuestro análisis demuestra que la inflación (movimientos del nivel de precios en toda la economía) y las expectativas de inflación influyen en gran medida en la demanda de bonos. Los bonos pagan un interés fijo a lo largo del tiempo y el aumento de la inflación erosiona el poder adquisitivo de los pagos futuros, disminuyendo el valor de los bonos. Por tanto, los inversores que prevén un aumento de la inflación exigen un mayor rendimiento en los instrumentos de renta fija para compensar la pérdida esperada de poder adquisitivo.

En cambio, creemos que los factores económicos, políticos y de sentimiento inversor son los que más afectan a la demanda de acciones. Según nuestra experiencia, estos factores influyen en las expectativas de beneficios de las acciones en una ventana temporal a futuro de entre 3 y 30 meses. En nuestra opinión, la diferencia entre las perspectivas de las acciones y los resultados reales que se van produciendo es lo que realmente mueve las acciones, dado que los inversores compran esas acciones por sus potenciales beneficios futuros, al representar estas una parte de los beneficios empresariales. Nuestro análisis histórico muestra que el crecimiento económico tiende a aumentar los beneficios de las empresas, mientras que las recesiones suelen reducirlos. La situación política también puede influir en los beneficios empresariales a causa de las diferentes regulaciones y legislaciones que se pueden aprobar. El sentimiento inversor, en nuestra opinión, influye en las expectativas, subiendo o bajando el listón para que la realidad supere ―o no― lo que los precios vigentes ya anticipan, moviendo las acciones con esas fluctuaciones entre expectativas y realidad.

Hay cierta coincidencia entre los factores que mueven las acciones y los bonos, por supuesto, pero Fisher Investments España cree que es incidental, no una conexión fundamental. Por ejemplo, la aceleración de la inflación probablemente provoque un aumento de los tipos de interés de los bonos, pero esto también podría corresponderse con una aceleración del crecimiento de los beneficios, en cuyo caso la escalada de los tipos de interés no tiene por qué perjudicar a las acciones, en nuestra opinión.

Muchos de los analistas que seguimos sostienen que este momento es quizás único porque los históricamente bajos tipos de interés de los bonos han llevado a los inversores que buscan mayores o suficientes rentabilidades a invertir en acciones, y el aumento de los tipos haría que esa rotación se invirtiera, provocando oleadas de ventas que harían declinar las acciones. Aunque la teoría puede parecer plausible, como muestran las tablas anteriores, el aumento de los tipos de interés desde los mínimos generacionales a principios de la década de 2010 no hundieron las acciones. Tampoco vemos muchas razones para que lo hagan. En nuestra opinión, la teoría pasa por alto las razones generales por las que los inversores mantienen en cartera tanto acciones como bonos, razones que no creemos que estén dictadas únicamente por las tasas de rentabilidad de la renta fija. Aunque nuestros estudios muestran que las acciones han producido históricamente mayores rentabilidades que los bonos a largo plazo ―importante para aquellos que necesitan crecimiento― también están sujetas a una mayor volatilidad a corto plazo. Según nuestra experiencia, muchos poseen bonos por su baja volatilidad esperada, lo que puede reducir la volatilidad general de una cartera que combine ambos. Creemos que esta práctica puede mejorar la capacidad de una cartera de inversión a la hora de generar flujos de efectivo sin que afecte demasiado a dicha cartera en el largo plazo.

En nuestra opinión, los tipos de interés a largo plazo, que reflejan las expectativas de inflación, no tienen mucha capacidad para mover las acciones por sí mismos. Sin embargo, hay una forma en la que pensamos que pueden hacerlo: a través de la curva de tipos, o el diferencial entre los tipos de interés a largo y a corto plazo, a menudo representado gráficamente como los tipos de interés de un emisor de deuda a lo largo de su cronología de vencimientos. Sin embargo, consideramos que la curva de tipos no es un indicador adelantado de las acciones, sino un indicador económico adelantado. Creemos que esto se debe a que las curvas de tipos de la renta fija soberana son un importante mecanismo de transmisión monetaria, es decir, una forma en que la política monetaria influye en la actividad económica. Dado que los bancos piden préstamos a corto plazo y prestan a largo plazo, el diferencial de la curva de tipos refleja los beneficios potenciales que los bancos pueden obtener con sus préstamos, y el incentivo que tienen para prestar, según nuestro análisis. Los préstamos privados multiplican la oferta monetaria, que es la forma en que se crea la mayor parte del dinero en los sistemas financieros modernos del mundo desarrollado, como los de Estados Unidos, el Reino Unido y Europa.

Los análisis de la sociedad matriz de Fisher Investments España, Fisher Investments, concluye que la curva de tipos influye en la velocidad a la que se mueve el dinero en la economía. Cuando la curva de tipos es positiva y el diferencial es amplio, fomenta más transacciones y el comercio, lo que generalmente es positivo para el crecimiento económico. Un entorno económico favorable implica una mayor rentabilidad para las empresas, lo que beneficia a las acciones, en nuestra opinión. Cuando la curva de tipos se aplana o es negativa (invertida), pensamos que es menos propicia para el crecimiento económico.

Por esto mismo, en nuestra opinión, el aumento de los tipos de interés a largo plazo puede ser beneficioso para las acciones. Si la curva de tipos se hace más pronunciada, puede inducir un mayor crédito bancario, crecimiento económico y rentabilidad, lo que impulsa al alza las perspectivas de beneficios de las acciones. Por el contrario, la caída de las rentabilidades de los bonos puede aplanar o incluso invertir la curva de tipos, cuando los tipos de largo plazo caen por debajo de los de corto plazo, lo que suele preceder a las recesiones (descensos generalizados de la actividad económica). Los analistas que seguimos hoy en día parecen expresar a menudo la opinión contraria ―los tipos al alza son malos, los tipos a la baja son buenos― sin tener en cuenta los matices y la influencia de la curva de tipos. Esta es una idea errónea de la que creemos que los inversores pueden aprovecharse, ya que puede deprimir el sentimiento cuando no está justificado, permitiendo que la realidad supere las expectativas.

No se pierda las últimas noticias y perspectivas de los mercados de Fisher Investments España:

Fisher Investments España es el nombre comercial utilizado por la sucursal en España de Fisher Investments Ireland Limited, (“Fisher Investments España”). Fisher Investments España está inscrita con domicilio social en calle Junta de Castilla y León, 8, 28660 Boadilla del Monte (Madrid), con NIF W0074497I, inscrita en el Registro Mercantil de Madrid, en el tomo 39501, folio 110, inscripción 1, hoja M-701327, y en el Registro de la Comisión Nacional del Mercado de Valores de Empresas de Servicios de Inversión del Espacio Económico Europeo con Sucursal en España, con el número 126.

El presente documento recoge la opinión general de Fisher Investments España y Fisher Investments Europe, y no debe ser considerado como un servicio de asesoramiento personalizado en materia de inversiones o fiscal, ni un reflejo de la rentabilidad de sus clientes. No existe garantía alguna de que Fisher Investments España o Fisher Investments Europe sigan sosteniendo estas opiniones, que pueden cambiar en cualquier momento a partir de nuevos datos, análisis o consideraciones. La información aquí contenida no pretende ser una recomendación o pronóstico de las condiciones del mercado. En su lugar, tiene por objeto esclarecer los aspectos tratados. Los mercados actuales y futuros pueden diferir ampliamente de los que se describen en este documento. Asimismo, no se garantiza la exactitud de ninguna de las hipótesis empleadas en los ejemplos contenidos en este documento. Invertir en los mercados financieros implica un riesgo de pérdida, y no hay garantías de que todo o parte del capital invertido sea reembolsado. La rentabilidad pasada no garantiza ni indica los resultados futuros de manera fiable. El valor de las inversiones y los ingresos procedentes de ellas están sometidos a la fluctuación de los mercados financieros mundiales y de los tipos de cambio internacionales.

--

1. Fuente: FactSet, a fecha 17/12/2021. Afirmación basada en los rendimientos de los Gilts británicos, Bund alemanes, DSL neerlandeses y bonos del Tesoro estadounidense a 10 años y en las rentabilidades del MSCI World con dividendos netos, entre diciembre de 1969 y noviembre de 2021.

2. Fuente: Global Financial Data, a fecha de 17/12/2021. Rendimiento de los bonos del Tesoro a 10 años, de noviembre de 1945 a septiembre de 1981.

3. Ibid. Rentabilidad total del S&P 500, de noviembre de 1945 a septiembre de 1981. Las fluctuaciones monetarias entre el dólar estadounidense y la peseta o el euro pueden dar lugar a una mayor o menor rentabilidad de las inversiones.

4. “What Is the Money Supply?,” Anna J. Schwartz, Econlib, 12/11/2007.

5. Fuente: FactSet, a fecha 17/12/2021. Afirmación basada en el diferencial de rendimiento del Tesoro de EE. UU. a 10 años menos 3 meses y en las fechas de recesión del ciclo económico de la Oficina Nacional de Investigación Económica, de enero de 1955 a noviembre de 2021.