Precio: 35,50 EUR (30 noviembre 2017) Precio adq. : 34,72 EUR

Capitalización: 4.512 mill. EUR

Deuda Neta ajustada: 2.663 mill. EUR

PER ajustado: 11,3x

El Monopoly es un juego de mesa basado en la compra-venta de calles para su posterior explotación. Éstas se agrupan por colores y, al propietario de todas las calles de un mismo color, le permiten edificar. Al hacerlo, a los jugadores que caigan en sus casillas les obligan a pagar un importe, que será mayor cuantos más edificios tenga la calle en cuestión.

Esto es algo parecido a lo que ocurre con una de nuestras últimas inversiones: Royal Vopak. La empresa holandesa con más de 400 años de historia goza de ser la mayor empresa independiente de almacenaje de crudo y gas del mundo, con una capacidad de 35 millones de m3 (~10% cuota mundial). Cuyo primer análisis lo realizamos a mediados de 2016, aunque por aquel entonces el margen de seguridad no era lo suficientemente amplio para entrar. Ahora, con una caída del 30% desde entonces, decidimos comprar.

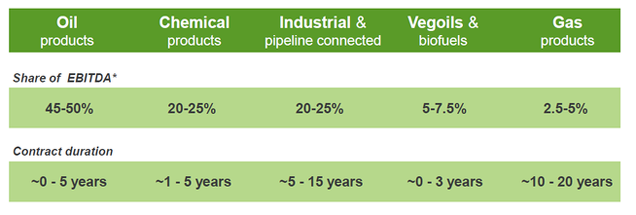

Vopak está presente en 66 terminales portuarias en más de 25 países, lo que implica que tenga la mayoría de las principales “calles” del mundo. Además lleva años “edificando” o ampliando la capacidad de sus terminales, las cuales son agrupadas en 4 tipos:

- Centros logísticos (Hub Terminals): almacenaje en grandes centros logísticos en mitad de las grandes rutas navales para su distribución internacional. Actualmente cuenta con cuatro en los principales puertos: región ARA (Ámsterdam – Róterdam- Amberes), Houston, Fujairah (Emiratos Árabes) y Singapur.

- Terminales Industriales: guardar en el puerto un producto petroquímico a una empresa cuyo transporte está integrado en su proceso productivo. En estos casos, los contratos con tu cliente son a largo plazo (5-15 años) debido a que haces mucha inversión ad-hoc.

- Terminales Distribución: almacenaje de productos energéticos y petroquímicos en aquellos países con déficit.

- Terminales de gas: almacenaje de gases en puerto, no solo para fines energéticos sino también industriales.

Gracias a sus excelentes localizaciones puede “edificar” más para así poder ofrecer un mayor servicio y cobrar más por ello. Además, se tarda entre 2 y 3 años en construir una nueva terminal, con lo que la visibilidad de oferta es notable.

Si tener las calles más caras y tener el máximo número de edificios es clave en el Monopoly, en Vopak la ubicación y el tamaño son importantes. Pero ¿es condición suficiente? La respuesta es que no. Es condición necesaria pero no suficiente. Observando a competidores como Vitol o Rubis, los márgenes son menores. Entonces, ¿a qué se debe? Pues a tres factores, por un lado a la capacidad de construir una terminal en tiempo y dinero, por otro, a la excelente relación que tienes con tus clientes y, por último, a la capacidad de firmar buenos contratos. Todo ello facilita que Vopak goce de márgenes sobre beneficio neto del 25%.

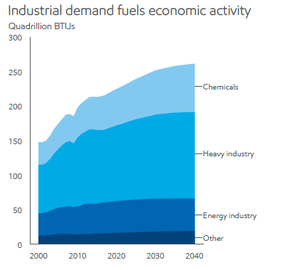

Y a futuro, ¿cómo irá la demanda? A grandes rasgos, los pilares de la demanda de almacenamiento provienen de dos fuentes:

a) Crecimiento mundial. Tanto del PIB como la población. Aunque cada día somos más eficientes, las necesidades futuras serán crecientes[1]. Como consecuencia mayor necesidad de crudo-gas y derivados se necesitarán transportar y con ello, almacenar.

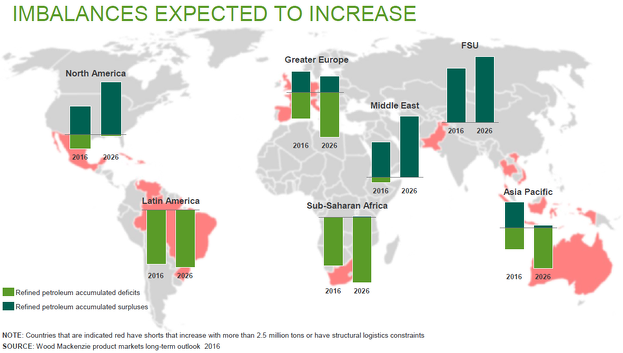

b) Desajustes entre áreas productivas y consumidoras. Existen regiones con superávits de refino de crudo (verde oscuro) y regiones con déficit (verde claro). Esto lleva la necesidad de transporte y almacenaje.

Ahora que sabemos que los jugadores del mercado continuarán creciendo a futuro, cabe ver de dónde vienen los ingresos.

Ingresos = [capacidad instalada] x [% ocupación] x [precio m3]

Vopak tiene en la actualidad una capacidad instalada de 34,7 millones de m3 y tiene previsto incrementar hasta los 38,5 millones en 2019, que vendrán tanto de terminales existentes (China, USA o Sudáfrica) como nuevas (Singapur, Panamá o Malasia).

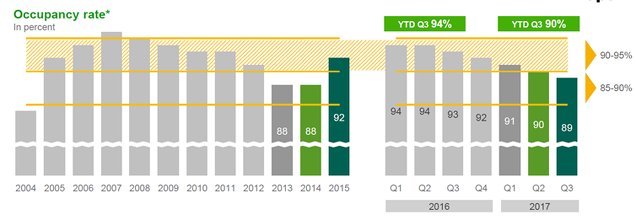

El porcentaje de ocupación es la clave en el negocio y es el motivo de la bajada estos últimos 12 meses. Teniendo en cuenta que un 95% de ocupación se considera plena ocupación debido a que el 5% del tiempo se destina a mantenimiento-limpieza, podríamos decir que Vopak se ha mantenido estable estos últimos 10 años a niveles promedios de 93%.

Según la empresa la demanda industrial equivale al 90%, que es relativamente estable gracias a los contratos a largo plazo de los que disfruta la empresa, mientras que el 10% es especulativa. Los inversores demandan almacenar crudo cuando observan contango o pendiente positiva en la curva de futuros (precio del futuro mayor al precio del contado) al comprar crudo hoy, almacenarlo y vender el futuro. Pues bien, en 2017, en especial el segundo trimestre, la curva de futuros entró en backwardation o pendiente negativa con lo que ese 10% de demanda desapareció.

La tercera variable es el precio y éste depende de qué se almacene y de cuánto servicio quieras. Almacenar productos químicos o gas es 1,5 veces más caro que almacenar crudo. Mientras que mayores servicios como cargar-descargar el barco o mezclar productos pueden incrementar la factura hasta un 10%.

Pero, igual que ocurre con el juego del Monopoly, el tamaño de Vopak y las características de sus terminales hace que los clientes tarde o temprano necesiten usarlas. Esa necesidad obliga a realizar acuerdos directos con la empresa para asegurarse el almacenaje. Es por ello que la gran mayoría de contratos son a más de 1 año (32% a 1-3 años y el 45% a más de 3, el resto a menos de 1).

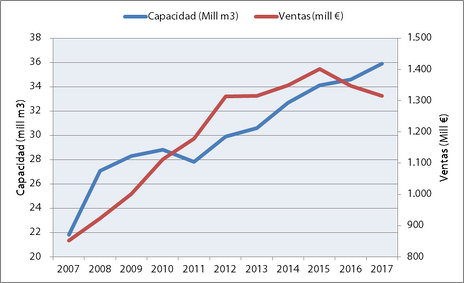

Ahora que hemos visto las bondades del negocio, vayamos a los números. Las ventas y la capacidad van muy de la mano donde la diferencia entre una y otra es la capacidad de utilización. Con un promedio de 93% en los últimos años se ha movido entre el 95% ( 2007 a 2009), bajando al 88% (2013-14) hasta el 90% actual.

Si las ventas para 2017 son de 1.350 millones de euros con un 90% de capacidad y con 35,7 millones de m3, las ventas con la ampliacion (a 38,5 millones de m3) y la utilización promedio (93%) sería de 1.470 millones de euros. Con un margen operativo del 31% (promedio 10 últimos años) se traduce en 455 millones de EBIT. De aquí debemos sumar dos importes más, el beneficio generado por aquellas terminales no consolidadas (110 millones) más el beneficio promedio generado por la gestión activa de las terminales. Suelen vender terminales en mercados consolidados o decadentes e invirtierten en terminales con potencial. Si a todo esto le quitamos impuestos y minoritarios se traduce en un beneficio neto de unos 400 millones de euros, que multiplicado por un PER de 16x (promedio 10 últimos años), nos arroja un margen de seguridad del 40%. Nada despreciable para un negocio como el de Vopak.

Pero otra forma de valorar la empresa es preguntándonos cuánto costaría hoy replicar el negocio de Vopak. Para ello miramos cuánto se gasta por m3 en las nuevas ampliaciones y vemos que oscila entre los 300-400 millones por millón de m3 de almacenaje de crudo hasta los 1.200 millones para la misma cantidad gas o producto químico, con un promedio de 500 millones. Pues bien, si Vopak gestiona actualmente 35,9 millones de m3, de los cuales su inversión directa equivale a 23,9 millones de m3 , el valor de replicar hoy la empresa sería de 11.950 millones de euros (23,9 x 500), que comparado con el valor de empresa (EV) de 7.200 nos arroja un nada despreciable margen de seguridad.

Pero igual que ocurre en el Monopoly, las ganancias son función de los jugadores que caigan en tu casilla. Si la demanda de crudo desaparece, los jugadores también lo harán y con ellos tu beneficio.

"En el corto plazo, tus rentabilidades siempre serán rehenes de Mr. Market y sus caprichos" Jason Zweig

[1] Fuente: informe Exxon: “Outlook for energy: a view to 2040”

Nota: este informe no es una recomendación de compra o de venta. De forma directa o indirecta los gestores tienen posición en los activos aquí mencionados. Los comentarios aquí escritos son a título personal de los gestores.