Después de haber

dejado la incógnita de cómo iba a ser el impacto del Plan de Pago a Proveedores

en Prim, S.A ya tenemos el informe financiero del primer semestre de 2012 que

nos deja datos muy interesantes y reveladores. Lo que nos preocupa de este

informe son ciertos cambios en algunas partidas del balance y por supuesto el

Estado de Flujos de Efectivo. Vamos con este último:

Se ven a primera vista

grandes diferencias entre el primer semestre de 2012 y el de 2011. En primer

lugar, el saldo total de las actividades de explotación ha mejorado en 34371

miles de €, debido principalmente a un incremento en los cobros de 29619 miles

de €, que se corresponde en buena medida con la cifra que ya habíamos estimado

en anteriores posts. Por su parte, los pagos a proveedores y personal han

disminuido en 4446 miles de €. Así por lo tanto podemos concluir que el Plan de

Pago a Proveedores ha supuesto una entrada de efectivo de alrededor de 30

millones de euros (30000 miles de €).

La siguiente pregunta

es: ¿a dónde han ido esos 30 millones de €? Pues básicamente se han empleado en

adquirir activos financieros a corto plazo (de renta fija según el

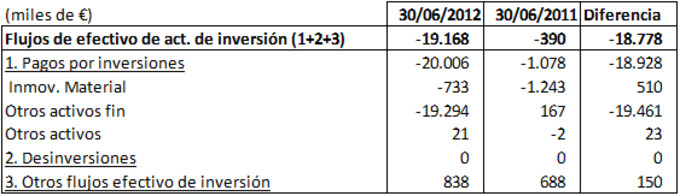

informe de gestión) y en reducir deuda. El Estado de Flujos de Inversión refleja estas compras de activos de renta fija (según el Informe de Gestión):

Se han adquirido 19294 miles de € de activos financieros corrientes que también aparecen reflejados en el balance de situación: 19400 miles de €.

El estado de flujos de

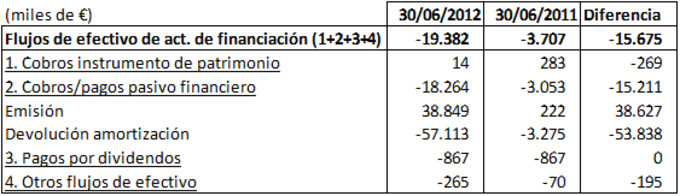

financiación muestra la reducción de deuda:

Se ha producido una

salida de efectivo de 19382 miles de € básicamente por la no emisión de deuda

con entidades de crédito y la devolución de importantes cantidades de deuda

pendientes para 2012. La deuda financiera se ha reducido en 18234 miles de €.

Todas las cantidades encajan perfectamente ya que las actividades ordinarias de

la empresa han generado 38 millones de € de los que se han empleado 19 para

activos financieros de renta fija (corto plazo) y 18 para reducir la deuda con

entidades bancarias más 1 para dividendos y algunas otras partidas restantes.

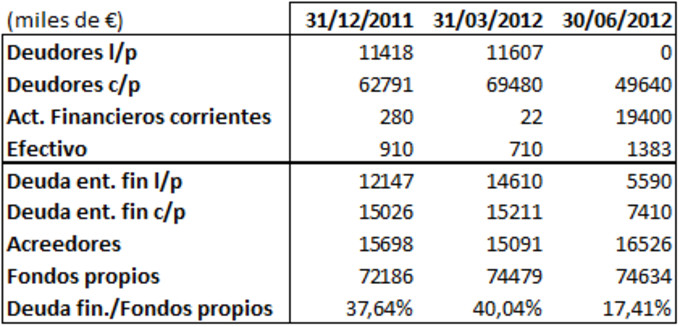

A continuación se

muestran las partidas más importantes del balance de situación que cuadran con

los cambios que hemos descrito anteriormente:

De estos datos podemos

concluir una importantísima mejora en la posición de liquidez del grupo que

dispone de 20 millones de € más prácticamente líquidos y muchas menos obligaciones

tanto en el corto plazo como en el largo plazo.

Lo que más nos

preocupaba era el desequilibrio financiero a corto plazo del grupo, esta mejora

de la liquidez es por tanto una gran noticia. No es de extrañar que la

cotización haya mejorado un 10% aproximadamente durante este verano (además de

haber repartido su correspondiente dividendo), sumado a los importantes

incrementos durante la primavera una vez se interpretaba como una realidad el

Plan de Pago a Poveedores. Para terminar este post voy a actualizar el análisis

fundamental desde el punto de Benjamin Graham. Así, las anteriores magnitudes

del balance las vamos a expresar en € por acción (sin contabilizar la

autocartera):

Activos corrientes –

Pasivos corrientes – Pasivos no corrientes =

90142 – 8396 – 28891 = 52855 miles de €

52855000/1734124 =

3.04 €/acción (activos liquidables netos de pasivos)

Efectivo + Otros

activos financieros = 20783 miles de €

20783000/17347124 =

1,19 €/acción (activos prácticamente líquidos)

Teniendo en cuenta que

el grupo cotiza actualmente alrededor de 4€ por acción obtenemos que el 29,75%

de la capitalización es prácticamente líquida y otros 1,85€ (46,25% de la

capitalización actual) son activos liquidables netos de pasivos en el “corto plazo”. Lo cual no

está nada mal. ¿De dónde sale la mejoría con respecto a los datos que presenté

en un post anterior? Principalmente de que se han cobrado facturas que

aparecían en el activo no corriente y que yo no había contabilizado aún, pero

que ahora aparecen como efectivo o activos prácticamente líquidos,

concretamente 11,6 millones de € (Otros activos no corrientes).

La conclusión es

sencilla: mejora de la posición de liquidez (en lo que respecta a los datos que

hemos aportado y no incluimos la solvencia de nuestros clientes) y por tanto

importante reducción del riesgo a corto plazo, lo que hace a nuestra

aproximación value a lo Benjamin Graham mucho más atractiva.