En este inicio de año, uno de los activos sobre el que mas ojos se van a poner encima va a ser sin duda el petróleo, que en 2014 cayó hasta un 50% desde los máximos de Junio pasado. Lejos queda ya el mes de Julio, fecha de mi último análisis de situación completo sobre esta materia prima, en un momento en el que la cotización se encontraba en un punto clave, y el análisis de los datos nos hacia pensar que un descenso de los precios era altamente probable. Ha llegado el momento de tocar brevemente de nuevo, algunos de los temas que mas implicaciones tienen paraeste mercado.

Veamos ahora como se ha llegado a la situación actual, y que podemos esperar de cara a los próximos meses.

El origen de la caída

Oferta y demanda

Aunque el petróleo no sea precisamente una materia prima normal, y su precio se mueva por muchos factores, el análisis de la oferta y la demanda no debe faltar.

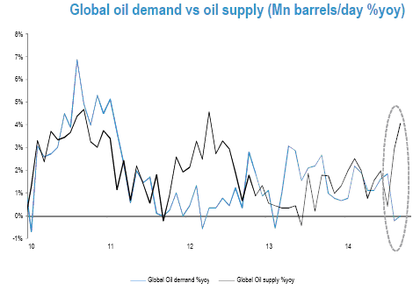

Por parte de la demanda este año se ha producido un descenso hacia los niveles más bajos vistos en 2010, 2012 y 2013.

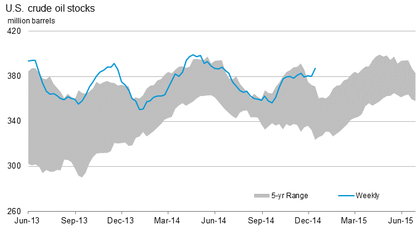

Debido a la falta de excepcionalidad de la caída de la demanda, esta solo explicaría una parte de la caída. Por el lado de la oferta, esta se ha visto además incrementada durante este mismo periodo de tiempo, de forma similar a principios de 2012, ayudada por el incremento de explotación en EE.UU (análisis completo sobre el shale oil aquí) y la resistencia a otros países a disminuir su producción aún con el descenso de precios, propiciando un stock mas elevado de lo normal, dando así, alas al descenso de precios.

Sin embargo, para explicar la dureza de la reciente bajada, debemos tener en cuenta otros aspectos, como una revisión a la baja en las expectativas de crecimiento, la incertidumbre en torno a la cada vez mas importante economía china, la gran apreciación del dólar en el mismo periodo, la falta de acuerdo por parte de los productores para reducir la producción, o al menos amenazar con ello, o la evolución de la actividad y desarrollo de nuevos pozos mediante fracking.

La inelasticidad

La inelasticidad de las curvas de oferta y de la demanda, son para mí un factor importantísimo a la hora de ver y entender los bruscos movimientos en las cotizaciones.

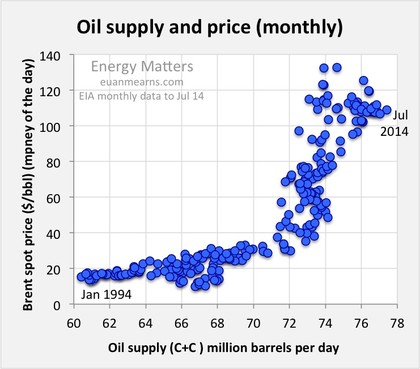

De toda la vida, sabemos que la demanda de petróleo es muy inelástica, indicando que variaciones de los precios, modifican muy poco la curva de la demanda agregada. El caso de la inelasticidad de la oferta es un fenómeno mas reciente, que coincide con la llegada del pico productivo global de petróleo convencional, que ya comentamos en un artículo anterior, y donde la producción incluyendo todos los derivados del petróleo, forma una especie de meseta, que hace que cada vez la oferta de petróleo sea menos adaptable.

Aquí podeis ver el gráfico de la oferta por los distintos niveles de precios.

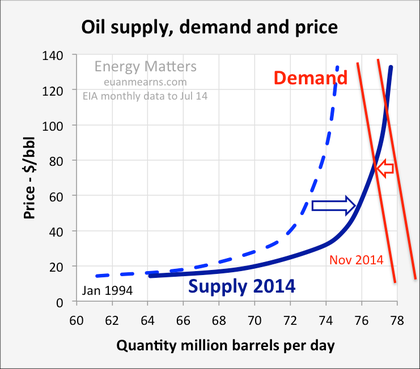

Para entender este efecto de forma visual, nada mejor que ver las implicaciones de cruzar 2 curvas tan inelásticas.

Fuente: Euan Mearns

En el gráfico se ve como, en la coyuntura de un pequeño aumento en la curva de oferta inelástica, junto con un descenso en la curva de demanda inelástica (aunque sea pequeño), da como resultado un gran movimiento en el precio de equilibrio.

El resultado, un aumento en la volatilidad del activo, que ha sufrido un gran aumento en los últimos tiempos, y dadas las circunstancias, no debería extrañarnos que vaya pasando con mayor regularidad en el futuro.

Que esperar a partir de ahora

Hasta aquí una breve explicación del porque de las cosas, que no debemos olvidar, porque serán los puntos principales que guíen la cotización del petróleo también en el futuro.

Veamos otros puntos para intentar ver en que punto nos encontramos, y que podemos esperar respecto a la evolución de los precios más a corto plazo.

Técnico

Respecto a este aspecto, en el análisis de situación de Julio, destaqué la posibilidad de un fuerte movimiento debido a la posibilidad de la rotura de una figura que estaba entre un canal y un triangulo. Efectivamente el precio rompió dicho soporte, y cumplió con creces los objetivos marcados por ambas figuras.

Sin embargo, la única explicación técnica que podríamos encontrar para explicar la llegada a los niveles actuales, sería la rotura de un triangulo de mayor envergadura que el comentado en Julio, que se inició a finales de 2010, cuyo objetivo se situaría por la zona de los $50, mas o menos en los niveles actuales.

A nivel puramente técnico, este nos deja con pocas conclusiones, ya que lo que tenemos ahora es un activo en caída libre, con muy pocas referencias, sin ningún indicio de formación de ningún suelo por el momento. El primer nivel que debería superar para dar algún indicio de fortaleza sería el de $55. Hasta entonces no sería un mercado apetecible a medio plazo.

No obstante, existen otros indicadores de mercado útiles para revisar mejor la situación en la que nos encontramos.

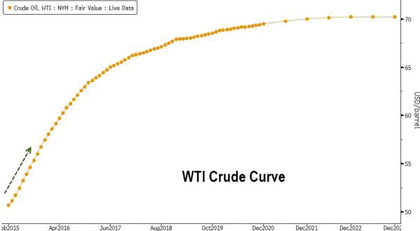

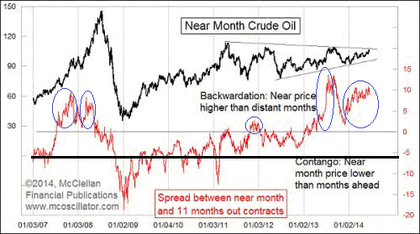

Curva de futuros

A diferencia del verano pasado, la pendiente de la curva de futuros ha pasado a estar en pendiente positiva, lo que se conoce como ‘contango’. Aunque este no es el estado normal de esta curva, es el esperable, una vez hemos visto una caída de la magnitud de la actual, ya que los precios de los meses más cercanos a vencimiento han caído mucho.

Estas situaciones suelen ser un buen punto de compra una vez desaparecen en el sentido que la curva de contango, después de aparecer con cierta importancia se va aplanando, cosa que se producirá obviamente con un repunte en los precios.

En el grafico de la diferencia de futuros entre el mes actual y el de 11 meses en el futuro, vemos como el nivel de contango actual (línea negra horizontal), es considerable respecto a los vistos en los últimos tiempos, y suele coincidir con puntos interesantes de compra.

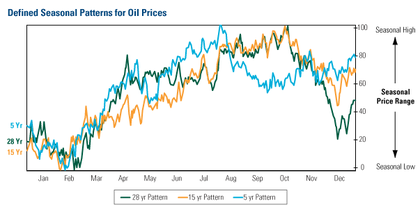

Estacionalidad

En el mes de julio ya avise aquí que el periodo que históricamente ha comportado una mayor bonanza en los precios de petróleo, había terminado. Hoy la situación es bastante distinta, puesto que en Febrero empiezan los mejores 6 meses del año para el petróleo por estacionalidad.

La época de bonanza suele durar hasta bien entrado el verano.

¿Recuerdan la gran subida y posterior caída de 2008? Pues bien, casualidad o no, el máximo se realizó a principios de Julio de 2008 y el mínimo durante el mes de enero de 2009.

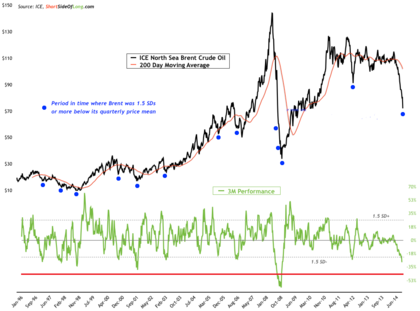

Sobreventa

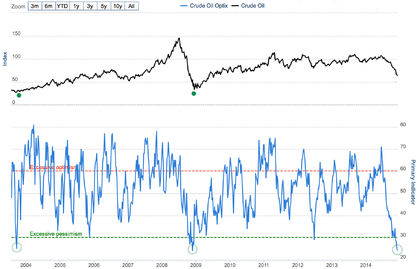

Sin que a nivel técnico tengamos muchas pistas de hacia donde podemos dirigirnos en el futuro próximo, podemos comprobar como a nivel histórico el precio se encuentra a gran descuento respecto a la media de 200 sesiones, por lo que una reversión a la media, aunque no sea total tendría altas probabilidades de producirse en el medio plazo. (Línea roja horizontal marca aproximadamente el nivel actual en el barril Brent).

La brutalidad de la caída es notable, siendo esta ya la peor caída registrada durante 6 meses en 28 años, solo con la excepción de 2008.

Sentimiento

Otro factor interesante a notar, es el excepcional nivel de pesimismo actual en el crudo, y como este nivel ha estado asociado históricamente con mínimos de la cotización.

Conclusión

Resumiendo, parece que 2015 será también un año movidito para el crudo, después de recuperar la atención tras varios años alejado de los titulares.

Hemos visto el origen de la caída en factores fundamentales macro como una cierta debilidad en la demanda y el impacto de la subida del dólar. También debido a la importancia de la cada vez mayor inelasticidad de la oferta, factor este ultimo que todo indica que se verá incrementado en el futuro, haciendo preveer que las tendencias, (tanto alcistas como bajistas) en este mercado en los próximos años serán cada vez más importantes. Este factor daría fuerza a la teoría de que todavía más caídas nos esperan en este nuevo año, más aun cuando la tendencia alcista del dólar parece que va a seguir, eliminando el abaratamiento de gran parte del mundo, y haciendo que la demanda pueda seguir resintiéndose.

Por otra parte, algunos indicadores de mercado que normalmente aportan más información a corto plazo, nos indican a nivel contrario, que un rebote seria probable, como se desprende el análisis de sentimiento y de sobreventa. Otros incluso indicarían que un cambio de tendencia podría estar a la vuelta de la esquina, como seria el caso del análisis de la estacionalidad.

De momento el análisis técnico puro, no da mucha información, pero acorde con toda la información aquí explicada, vería interesante de jugar cualquier tipo de figura alcista que se pueda producir en las próximas semanas, ya que el precio tiene mucho margen de subida, y este se podría ver alimentado por un cierre más o menos importante de cortos. Obviamente, mientras la cotización siga cayendo a plomo, lo mejor seguirá siendo aguardar y esperar a que se den las condiciones de Riesgo/Retorno adecuadas a la operativa de cada uno, ya que como hemos visto la tendencia actual se ha mostrado muy fuerte hasta ahora.