A lo largo de mi experiencia inversora he realizado distintos tipos de operativas. A la conclusión que finalmente he llegado o llegué es que es en USA donde debo concentrar mi atención y en su tendencia de largo plazo mensual para mi cartera de Fondos.

Si analizamos históricamente dicha tendencia y aún a riesgo para un inversor de haber entrado este año, estoy convencido de que siguiendo la tendencia mensual se obtendrán beneficios. Eso sí, en el camino aparecerán baches y situaciones complejas, muchas dudas e intentos de echarnos fuera o de engañarnos, eso forma parte del "juego".

Solamente se trata de estar largo en tendencias alcistas y corto en las bajistas o sobreponderado en el lado que prevalece la tendencia o sesgo en esta franja temporal y prácticamente no hacer excesivo caso de nada más. Las operativas en diario o semanal son perfectamente válidas pero el análisis mensual lo concentro diría para una cartera de fondos a largo plazo.

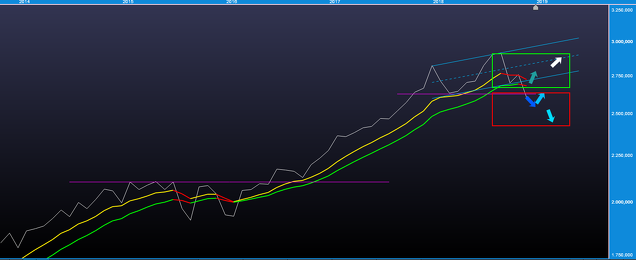

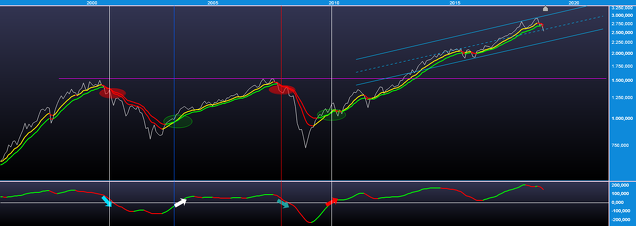

Marco en el gráfico (debajo del artículo) lo que desde mi punto de vista serían las zonas donde la tendencia cambia de manera sólida de un sentido a otro. Cada uno puede configurar el gráfico según sus indicadores pero a veces o quizás siempre, cuanto más sencillo mejor.

A destacar es la dirección del precio en cierres y la zona donde se mueva el indicador si por encima de cero o por debajo.

Como digo, durante el trayecto se producen presiones e intentos de giros que cada inversor debe analizar y gestionar.

Actualmente tendríamos una fase de esa presión con una figura técnica algo fea de posible hch, que ha ocurrido en otras ocasiones, me refiero a la fase de presión más concretamente, y en unas siguió la tendencia y en otras no. ¿Aquí que va a ocurrir? Pienso se verá más adelante, dudo o no debería ser este mes pero sí en un margen de un par de ellos se verá realmente dirección. Da igual la presión mediática del momento, las noticias semanales o diarias, el gráfico de franja temporal alta va a reflejar los datos que realmente sean importantes.

Los giros que se han producido durante los últimos 25 años han sido los giros del precio junto con un cambio del indicador de un lado a otro de positivo a negativo y viceversa. Actualmente tenemos ese indicador alejado de zona negativa en el periodo gráfico mensual que es donde nos centramos pero sí al precio presionando la mm9 por debajo de ella y el indicador en dirección opuesta a la tendencia de base de largo.

Por tanto y en este sentido, para un inversor de largo plazo mi opinión es que module su exposición hasta una que se encuentre cómodo y le permita ver caidas como la de estos días sin temor. Siguiendo este criterio debería estar largo desde 2010 con un margen de beneficio del 140 % y ya veremos si gira o no. Obviamente no hay ningún sistema que no pueda ser mejorable, perfectamente se podrían evitar baches quizás no estando invertido cuando se puede presionar la mm9 o cuando tenemos indicador en contra de la dirección, pero personalmente pienso que si hacemos números es más rentable mantener en el largo plazo gestionando exposición como digo y estando sobreponderado del lado de la tendencia atravesando esas fases de presión.

Lo ideal sería ser capaz de incluso en gráficos de más corto plazo ser capaces de estar largos o cortos entrando justo en zonas extremas pero yo ahí no llego, sinceramente, como mucho trading tomando bases horarias o de 4 horas.

Es difícil llegar a tener esta visión del mercado porque es renegar de muchas opiniones o recomendaciones de reputados gestores y analistas pero soy de la opinión que es la adecuada para un inversor de largo plazo y siguiéndola fíjense que en 25 años solamente se ha tenido que decidir 4 veces el sentido principal de nuestra inversión y si uno es capaz de hacerlo, calculen el margen que se podría tener y si realmente sería preocupante ahora si el S&P cae o no un 10 %. Aún alguien que entrase a principio de año considero que nunca es tarde para empezar a operar de manera adecuada. No existe ningún sistema 100% fiable, todo hay que decirlo pero este criterio considero puede tener un alto porcentaje si testamos estadísticamente comportamientos anteriores.

Por supuesto, todo lo aquí comentado son opiniones personales y no recomendaciones de qué debe hacer cada uno.

MENSUAL S&P 500 actual sin cerrar mes.

Añadiría dos escenarios que estimo pueden producirse en el gráfico eliminando el indicador, de ahí que piense que lo verdaderamente importante o la confirmación del movimiento debería producirse más adelante, de momento es un movimiento sin cerrar el actual mes y habría que tener en cuenta que el mes anterior llegó a cerrar por encima de la mm9 e insisto que si el indicador lo tuviéramos más cerca de pasar a negativo tendríamos un patrón más parecido a cambio de ciclo o similar a los anteriores. También apuntar en este artículo aunque ya lo haya hecho en el foro que en los anteriores cambios de ciclo, meses antes se vió repuntar el paro en USA estando el S&P por encima de la mm9 y un PIB máximo del 2,5 % y actualmente los últimos datos no reflejan ese escenario