Uno de los indicadores que suelen usar los bancos centrales para analizar las expectativas de inflación es el SWAP Forward 5y5y sobre inflación. Este indicador es un contrato de futuros en el que los operadores cotizan la inflación a cinco años que habrá dentro de cinco años.

¿Y qué es lo que influye en la cotización de este contrato Forward? Pues a la vista de las siguientes comparativas, es fundamentalmente el precio de las materias primas, y sobre todo el petróleo, lo que explica gran parte del movimiento. En el siguiente gráfico vemos que claramente los últimos años hay una fuerte correlación entre el Inflation Forward 5y5y (verde) y el precio del petróleo (morado). También la hay evidentemente contra el CRY Index (índice general de materias primas), en naranja en el gráfico.

Sin embargo, frente al oro, que es el activo que históricamente se ha utilizado para cubrirse ante expectativas de subidas de la inflación, la relación no es tan evidente. En el gráfico comparamos la evolución de las expectativas de inflación (el Forward comentado) tanto de Estados Unidos (verde) como de Europa (naranja), frente a la evolución del precio de la onza de oro (azul). También hay relación pero no es tan evidente.

La subida de los costes laborales de Estados Unidos ha sido otro de los factores que más está preocupando en las últimas semanas. Desde mediados de 2016, los costes laborales de Estados Unidos están subiendo por encima del 2,5%, lo que debería provocar un efecto claro en las expectativas de inflación futura. Sin embargo, en el siguiente gráfico vemos que no existe tampoco una relación clara entre la inflación estimada (naranja) y el incremento promedio de los salarios (azul).

Por último, en los últimos meses la relación entre las expectativas de inversión y la rentabilidad de los bonos se ha hecho más evidente. En el siguiente gráfico podemos comparar la evolución de la rentabilidad de los principales bonos del Tesoro norteamericano frente a expectativas de inflación a 5 y 10 años.

La conclusión es clara. Si aumentan las expectativas de inflación, los bancos centrales seguirán subiendo los tipos de interés. Y la rentabilidad de los bonos seguirá subiendo. Cuando la rentabilidad de los bonos sube, el precio de los bonos del Tesoro corrige y lo hace con más fuerza mientras mayor es la duración del bono en la cartera en cuestión. El problema que estamos viendo este año en los mercados es que se ha incrementado muchísimo la volatilidad en los bonos, ya que muchos inversores apuestan a que todas las inyecciones de liquidez de los bancos centrales provocarán altas tasas de inflación, por lo que creen que ha comenzado el estallido de la burbuja de la renta fija. Mientras tanto, otros inversores y analistas piensan que el repunte reciente de la inflación es temporal y no coyuntural. Por tanto, el repunte de la rentabilidad de los bonos es una extraordinaria oportunidad de compra de los mismos.

Ambas teorías pueden tener bastante sentido y el tiempo dirá cuáles son los analistas o inversores que aciertan. Nosotros nos inclinamos más por la segunda. Y es que viendo la relación evidente entre el precio de las materias primas y las expectativas de inflación y cómo estas afectan a la rentabilidad de los bonos, parece claro que para que las expectativas de inflación se disparen al alza, debe subir con fuerza el precio de las materias primas. ¿Pueden seguir subiendo estas? Evidentemente sí, pero todo apunta a que las fuertes subidas del precio del petróleo están llevando al precio del mismo a una zona que es complicado que supere al alza. Desde el punto de vista técnico, está en el techo del canal alcista iniciado en 2016 y muy cerca de la media de 500 semanas. Incluso podría irse a la zona de 80 dólares el barril. Pero ya sabemos que lo que hay detrás del último repunte del precio es la tensión en torno a Siria y no a un fuerte incremento de la demanda. Además, cada vez hay menos dependencia del petróleo por las fuertes inversiones en energía alternativa de la mayoría de países y, sobre todo, la oferta de petróleo procedente de las nuevas tecnologías (Fracking) es mucho más elástica y aumentará fuertemente si continúa la escalada del precio. En definitiva, es muy poco probable que el precio del petróleo supere la zona de 80 dólares el barril. Y por tanto, no deberían subir las expectativas de inflación mucho más allá de los niveles actuales de forma coyuntural (no quiere decir que no lo haga de forma temporal).

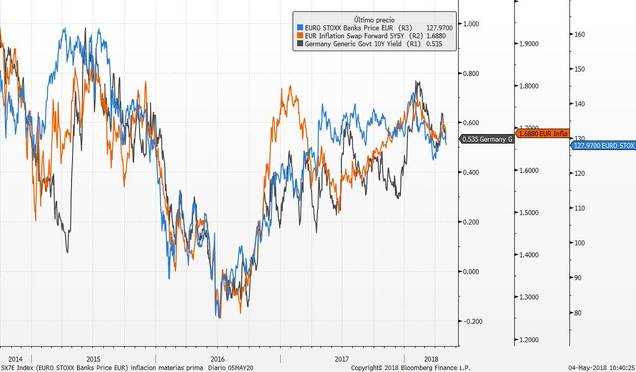

Por otro lado, si comparamos en Europa la evolución de la rentabilidad del bono alemán a 10 años (gris) frente a las expectativas de inflación (naranja) y frente a la evolución del sector bancario del Eurostoxx (azul), podemos ver que también hay una fuerte correlación entre estos activos.

Por tanto, si queremos estar cubiertos de un repunte de la inflación y la repercusión que tenga sobre los activos de renta fija (subida de TIR y bajada de precio), las materias primas son una buena opción y el oro no está cumpliendo esta función. Quizás no tenga tanto fundamento las materias primas como incorporar el sector bancario y estén ya en niveles cerca de techo (lo comentado sobre el petróleo). Sin duda, si los tipos suben en Europa, aumentará el margen de beneficios de los mismos. En los últimos años ha sido patente la evolución de la TIR del bono alemán frente a la evolución del sector bancario. Esta correlación seguirá al menos a corto plazo.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)