Para invertir, es necesario conocernos. Antes de actuar, debemos saber si tenemos las condiciones de carácter adecuadas: si somos pacientes, si tenemos capacidad analítica, si en las situaciones adversas ofrecemos autocontrol y coraje, si sabemos vencer el miedo cuando llega, si tenemos convicciones robustas y si estamos armados con un criterio propio consistente.

Todos pensamos que contamos con todas estas virtudes, y aun con otras. Tendemos a la autocomplacencia. Y olvidamos fácilmente nuestras debilidades y nuestros errores. Sin darnos cuenta, nos engañamos con frecuencia, en el análisis de nosotros mismos, en la lectura de la realidad y en la toma de decisiones de inversión.

Aprendemos a vivir y a invertir en la experiencia de los otros, y en nuestra propia experiencia. Estudiando a los mejores en este ámbito, y reflexionando sobre sus ideas y comportamiento, mejoraremos día a día nuestro comportamiento inversor. Y a través de nuestra propia experiencia como inversores, enriquecida por el análisis honesto de nuestros errores, la reflexión y la lectura, forjaremos un carácter, y llegaremos poco a poco a los niveles de convicción, autocontrol y autoconocimiento imprescindibles para invertir con sentido.

Esta entrada cubre la temática de Comportamiento financiero que dedicamos durante el mes de octubre en nuestra Ruta Value. Tras estas reflexiones iniciales, reproducimos el siguiente artículo de Mayte Juárez de Cobas AM:

El objetivo de las finanzas es estudiar cómo los agentes económicos toman decisiones de inversión, ahorro y gasto en situación de incertidumbre.

Según Francisco Mora, estamos ante una nueva cultura basada en el estudio del cerebro. Con esta nueva cultura, se está produciendo una revisión de las humanidades y de cómo nos percibimos a nosotros mismos.

El ser humano no es una máquina capaz de procesar de forma eficiente toda la información a la que hoy en día tiene acceso. Ya no tiene validez la teoría neoclásica (eficiencia de los mercados, el CAPM, y la teoría moderna de la gestión de carteras) que apoyaba sus ideas en hipótesis del tipo: los mercados son eficientes, los precios recogen toda la información disponible, existe un equilibrio entre lo que es rentable y los riesgos que asumimos, y los inversores son seres racionales.

Durante las últimas décadas ha surgido una nueva ciencia que ha descubierto que no solo no somos racionales esporádicamente, si no que esto se produce con más frecuencia de lo que nos gustaría. Para entender esta irracionalidad, observada por esta nueva ciencia del comportamiento, debemos tener presente de qué forma y en qué momento tiene lugar la aparición de los primeros primates con el Australopitecus aferensis, hace 3.5 millones de años. En ese entorno de la sabana africana y en ese momento histórico no existen, claro está, instituciones como la propiedad privada, los bienes de capital, los mercados financieros, las bolsas y la inversión en acciones. Será con la aparición de estas instituciones cuando se pondrán de manifiesto determinados comportamientos humanos que esta nueva ciencia conductual ha denominado heurísticas o sesgos.

Heurística son las reglas de juego que todos usamos para manejarnos en el mundo y que son muy útiles, pero que nos conducen sin saberlo a atajos específicos y previsibles, como el sesgo de manada (imitación de lo que hace la mayoría) o el sesgo de conservación (tomar los alimentos que ya conocíamos y no los nuevos o desconocidos que aparecían en el camino).

Fueron precisamente los individuos o primates que utilizaron estos atajos los que sobrevivieron. La selección natural favoreció a los seres humanos que incorporaron este tipo de atajos o respuestas inmediatas vinculadas a la intuición y las emociones. Estas capacidades de la mente en aquel momento fueron seguramente las más adecuadas. Estamos hablando de hace 35.000 siglos. En cambio, en el siglo XVI (donde se produce el crash de los tulipanes, el primero de la historia) en otro entorno mucho más complejo y con otro tipo de instituciones, esas respuestas emocionales ya no son las más adecuadas.

La ciencia conductual y las finanzas del comportamiento surgen en respuesta a las dificultades del paradigma tradicional para explicar hechos básicos que se observaban en el mercado de valores. Se puede demostrar mediante estudios experimentales y trabajo de campo desarrollado por psicólogos, sociólogos y neurólogos, que los inversores no siempre se comportan como seres racionales y predecibles, sino que toman decisiones influidos por emociones y sesgos cognitivos.

La respuesta es que el mercado financiero no sigue leyes estrictamente económicas. Los mercados económicos son, de hecho, fruto de la evolución humana (como plantea Hayek en su teoría evolutiva de las instituciones) y siguen leyes biológicas. El comportamiento económico es, en definitiva, un aspecto del comportamiento humano, que es fruto de la evolución biológica. Competencia, mutación, innovación y especialmente selección natural son los bloques sobre los que ha tenido lugar la evolución.

Hitos

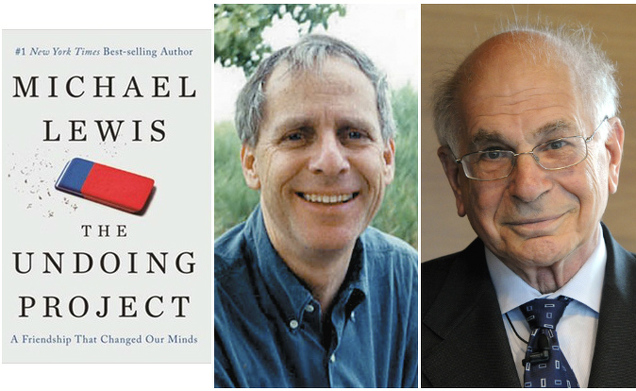

En los 80 aparecen dos pioneros de la economía conductual: los profesores israelíes Amos Tversky y Daniel Kahneman. Ellos descubren y desarrollan la mayoría de estas heurísticas y sesgos, atajos mentales que tomamos los seres humanos para hacer el proceso de toma de decisiones más sencillo y con menor gasto energético. En 1979 desarrollan la llamada «Teoría de las perspectivas», que define que la aversión al riesgo está en el dominio de las ganancias y la búsqueda del riesgo está en el dominio de las perdidas.

Tversky muere en 1996. En 2002, Khaneman, fruto del trabajo conjunto desarrollado por ambos, gana el Premio Nobel de Economía tras haber integrado aspectos de la investigación psicológica en la ciencia económica, especialmente en lo que se refiere al juicio humano y a la toma de decisiones bajo incertidumbre.

En su interesante libro Pensar rápido, pensar despacio, Khaneman identifica dos sistemas en nuestro proceso de conocer y toma de decisiones:

- Sistema 1: cerebro automático que no requiere esfuerzo. Toda la información en primer momento pasa por ese sistema. Los juicios se basan en la similitud, la familiaridad y la proximidad.

- Sistema 2: cerebro que procesa información de forma lógica. Para que se ponga en marcha necesitamos de un proceso deliberado, y es el que proporciona un enfoque deductivo y lógico en la resolución de problemas.

Muchos de los sesgos que vamos a entrar a explicar ahora se producen porque el sistema 1 interviene en un mayor número de decisiones de lo que nos gustaría reconocer. Este sistema es mucho más antiguo que el sistema 2, que apareció y se fue desarrollando a medida que el ser humano se adaptó a entornos de mayor complejidad dentro del proceso evolutivo.

Sesgos más relevantes en el mundo de la inversión

Vamos a concentrarnos en los que, desde nuestro punto de vista, actúan cuando invertimos. Se trata de que seamos conscientes de los errores que cometemos para tratar de evitarlos.

Las causas de estos errores pueden tener dos orígenes:

- Por ignorancia.

- Porque en ocasiones las personas no saben lo que deberían hacer.

El primer sesgo que vamos a describir tiene que ver con Kahneman y Tversky y se conoce como sesgo de aversión a la pérdida en el ámbito de las ganancias y sesgo de búsqueda de riesgo en el ámbito de las pérdidas. Traducido en números: valoramos de la misma forma una pérdida de 5€ que una ganancia de 10€. La pérdida está valorada psicológicamente entre 2 y 2,5 veces más intensamente que la ganancia.

Por ejemplo, cuando invertimos en una acción, si la decisión es la adecuada, la mayoría de los inversores cuando ganen entre un 10 y un 30 % desharán la posición, sin tener en cuenta los datos fundamentales de la compañía. En cambio, si esta inversión nos lleva a perdidas, por caída de precio respecto a nuestro precio de adquisición buscaremos el riesgo con tal de recuperar la inversión, nos mantendremos en la posición hasta que el precio de la acción recupere al menos nuestro precio de compra. En ocasiones perderemos el total de la inversión.

Muy ligado a este sesgo se encuentra el sesgo de dotación: se valora lo que ya se posee; lo que se ha heredado y lo que se ha comprado es lo correcto. Mientras no procedamos a vender la acción, el ser humano psicológicamente se convence que no ha sufrido ninguna pérdida. También existe el sesgo de disponibilidad, muy común, que consiste en pensar que un evento es más probable cuanto más fácil sea recordarlo, cuando esto lo único que significa es que está más accesible y disponible en nuestra mente. Este sesgo hace que infravaloremos eventos altamente probables, especialmente sucesos muy frecuentes de los que no oímos nada por ser comunes, y sobrevaloremos sucesos altamente improbables porque son noticia. Por ejemplo, la tendencia a comprar acciones que aparecen siempre en los periódicos o están en la cobertura de muchos analistas, ignorando compañías de negocios aburridos, pequeños, y de nicho que los analistas no siguen.

Otro error de los más graves en el mundo de la inversión es el sesgo de autocontrol (similar al teorema de preferencia temporal en el marco de la Escuela Austriaca de Economía). Consiste en que los inversores prefieren consumir hoy antes que ahorrar para mañana, infravalorando los objetivos a largo plazo por falta de disciplina. Este sesgo explica que solo el 8% de los españoles ahorre de manera habitual para su jubilación. Subestimamos sistemáticamente nuestras necesidades futuras y los medios para atenderlas. Este sesgo está muy vinculado a cómo funciona el sistema 1, el de la inmediatez (nuestra preocupación es el aquí y el ahora), y se desarrolló en entornos donde la esperanza de vida era muy corta.

Otro sesgo es el optimismo, decisivo en nuestra evolución como especie. Para vencer el exceso de optimismo debemos aprender a pensar de manera crítica y volvernos más escépticos.

Interesante y potente es el sesgo de exceso de confianza, que nos lleva a pensar que entendemos el futuro con una precisión mayor de la que realmente somos capaces. Los inversores institucionales y muchos analistas modelan resultados futuros con un alto nivel de desinformación. El ser humano tiende a pensar que entiende el futuro mejor de lo que realmente lo entiende. Por ejemplo, muchos gestores de fondos y analistas hacen modelos predictivos proyectando los beneficios futuros de las compañías a diez años, o el descuento de Flujo de Caja (esa predicción es una apuesta de casino). ¿Quién va a saber el tipo de descuento? ¿Y el valor de los flujos del año que viene o dentro de cinco o diez años? Lo adecuado sería mirar los beneficios pasados e intentar ver si la compañía va a ser capaz de mantenerlos porque tenga algún tipo de ventaja competitiva, además de revisar constantemente si esas ventajas competitivas se mantienen y si no se ha producido algún tipo de innovación disruptiva (es interesante al respecto el libro de Pat Dorsey).

Otro error frecuente es hacer lo que hace la mayoría pensando que las multitudes tienden a ser sabias. Se conoce como comportamiento rebaño. Nuestro cerebro no ha estado interesado en tener la mejor respuesta, sino aquella que le aseguraba la supervivencia. El efecto de rebaño se intensifica cuando el punto de vista de los individuos está muy alineado. Por ejemplo, cuando todos piensan que la bolsa va a subir o que los mercados se van a desplomar. Cuando esto sucede, suele haber interesantes oportunidades para el que piensa de otra manera. Benjamin Graham calificaba como inversor astuto a aquel que compra cuando todos los demás están vendiendo y vende cuando todos están comprando. Por ejemplo, psicológicamente resultó muy complicado ser vendedor de compañías tecnológicas en marzo de 2000, e igual de complicado ser optimista en el mercado bursátil de mayo de 2009.

Otro error importante que cometen tanto los inversores particulares como los profesionales es no entender la regresión a la media. Hay muchos autores que han demostrado que las cotizaciones revierten a la media: después de una mala racha mejoran y baten al mercado y, al contrario, las burbujas se desinflan. Las empresas que cotizan con múltiplos bajos se comportan mejor que la media y las que cotizan con múltiplos altos se comportan peor. En su libro, Francisco García Paramés establece que un caso interesante de reversión a la media es el de la calidad de gestión de las empresas. Las compañías bien gestionadas tienden a comportarse peor en el futuro y sus altas rentabilidades sobre el capital son difíciles de mantener.

¿Y cuántas veces nos quedamos con la primera cifra que escuchamos? Esto se conoce como sesgo de anclaje. Así, si un profesor conoce las notas pasadas de un alumno, estará condicionado para la evaluación actual. A nivel financiero nos cuesta variar el precio objetivo de un activo respecto al primer precio disponible. Y mantenemos activos que han perdido su valor porque el precio objetivo no fue fijado respecto a sus fundamentales. La expresión típica de este sesgo se puede formular así: «El precio ha llegado hasta diez, sí, pero no podemos vender ahora que ha bajado hasta cinco».

El sesgo de autoridad es el que lleva a los expertos a caer más en el exceso de confianza que el resto de nosotros. Esto es lo que ha llevado por ejemplo a los médicos, según experimentos realizados, a creer que han acertado en el diagnostico el 90% de las veces, cuando en realidad solo han acertado en un 15% de las ocasiones. Stanley Migren, por ejemplo, se preguntó en la década de los 60 por qué tantas personas normales siguieron las normas repugnantes de sus líderes durante la 2ª guerra Mundial. Otro ejemplo es lo que suele ocurrir cuando un gestor de éxito habla en público acerca de un valor y muchos de los competidores y de los inversores individuales corren al día siguiente a comprarlo.

Para terminar, quisiera ilustrar la influencia de las emociones en la toma de decisiones con un fascinante experimento del neurólogo Antonio Damásio en el que comparaba el comportamiento de personas con un área del cerebro dañada con personas que no presentaban ese daño. El daño cerebral de los afectados era muy específico: la persona podía hacer todo tipo de cálculos perfectamente, pero era incapaz de sentir temor o angustia. El experimento era el siguiente: te ofrecen 20 $ y te permiten jugar veinte veces un juego en el que tras lanzar una moneda al aire recibes 2,50 $ si sale cara y pierdes 1 $ si sale cruz. El sorprendente resultado fue que las personas sin daño cerebral consiguieron menos dinero que las personas que presentaban la lesión. ¿Por qué sucedió eso?

Si perdía varias rondas, la gente normal se desinteresaba y pasaba varias rondas sin jugar. Sin embargo, las personas con el daño cerebral, teniendo los mismos conocimientos de probabilidades y matemáticas pero careciendo de sentimientos y emociones, actuaban únicamente en función de lo que sabían: que la probabilidad de que saliese cara y de que saliese cruz era del 50% y que cada tirada era un evento independiente de la tirada anterior. Este experimento ilustra muy bien cómo funcionamos en el mercado. Si has experimentado un periodo de pérdidas, esto te afectará y ensombrecerá tus decisiones en el futuro. Por el contrario, si has tenido una buena racha, tu tendencia será asumir más riesgos.