Apple está dando muchos titulares últimamente. En la presentación de resultados del primer trimestre de 2016 ocurrió algo histórico: por primera vez desde que empezó a vender el iPhone en 2003, bajaron sus ventas trimestrales. Por primera vez desde abril de 2003, Apple ha publicado unas ventas trimestrales a la baja, y no hablamos de cifras pequeñas. Durante el primer trimestre de 2015 vendió por importe de 58.000 millones. En este primer trimestre de 2016, sus ventas ascienden a 50.000 millones, reflejando una caída del 12,75%. Apple ha vendido casi 10 millones menos de iPhones (51 frente a 61 millones en el primer trimestre de 2015). Algo que por cierto no es exclusivo de Apple, puesto que el mercado mundial de teléfonos móviles también está dejando de crecer. El problema es que el iPhone representa el 66% de las ventas de Apple. Es su principal producto, y por esa razón los inversores se han mostrado tan cautos durante todos estos años, dejando a Apple en múltiplos atractivos (tiene un PER inferior a 10).

Sea como sea, el día en que presentó resultados, se desplomó en bolsa de 104 a 96$. Personalmente me pareció poco en relación a la impactante publicación de resultados. Me sorprendió que no cayera más. Mi sensación era que esta vez, que es la tercera vez que ataca el soporte de los 92$ desde el verano de 2015, podría ser la buena. Otra cosa es que esa ruptura fuera para iniciar un gran tramo bajista...o simplemente un susto. Luego lo comento más en detalle.

Más recientemente, hemos sabido que el inversor activista Carl Icahn se había deshecho de su participación en Apple. Por un lado ha ganado mucho dinero, materializando una plusvalía de 2.000 millones, pero por otro lado se contradice a sí mismo, puesto que lleva meses, años, diciendo que Apple tiene que subir a 200$, porque los vale. ¿Por qué de repente decide salirse y vender todo? No conozco los detalles de la historia (tampoco tengo gran interés...), igual lo ha explicado, pero desde luego es un hecho de los que llaman la atención. Pero hay más.

Tres semanas después de que Carl Icahn haya salido de Apple, nos enteramos de que Warren Buffet ha invertido mil millones en Apple. Y todavía más llamativo, a un precio medio de 109$, casi un 20% por encima del precio actual.

Si Buffet está perdiendo un 20% en Apple, lo primero que se me ocurre es que yo también quiero estar ahí. Y dado que el imperio Apple es mayor que muchos Estados del mundo (la mayoría de países del mundo en realidad...), y que el valor tiene una liquidez y capitalización similar a la del Ibex35, lo segundo que pienso es "¡aprovéchalo con Opciones!".

La suma de la capitalización bursátil de todos los valores del Ibex35 es de 518.000 millones de euros. Apple vale en bolsa ahora mismo 512.000 millones de dólares. En cambio, la liquidez para operar con opciones sobre Apple es mayor que la liquidez para operar con opciones sobre Ibex. Así es la vida.

La situación técnica de Apple a largo plazo es la siguiente:

El canal relevante es el que se inicia en 2005. Antes es un arranque explosivo, insostenible. Aún así, el canal alcista tiene una pendiente fuerte, del 25% anual, que refleja el crecimiento de la propia empresa. Es decir, durante años, Apple ha sido un valor de crecimiento. Y si su cotización no ha subido todavía más rápido, es porque el mercado simplemente no ha podido absorberlo (esta es mi teoría), en vista de su gigantesca capitalización bursátil. Y quizá eso es justamente lo que la protege ahora de caídas más fuertes, y sobre todo, de un cambio de tendencia, que es de lo que se trata (de valorar un cambio de tendencia).

Apple ha sido durante muchos años un valor Growth, pero sin llegar a cotizar a precios de valores de crecimiento, que normalmente se asocian a PERs altos, anticipando el futuro. A cambio de eso, cuando Apple deja de ser un valor de crecimiento, no tiene por qué caer hacia niveles de PER inferiores, puesto que nunca llegó a estar cara. Ahora convertida en un valor "Value", no existe potencial bajista, porque no hay exceso alcista anterior que corregir. Esta es mi tesis de inversión.

Vean ahora este mismo gráfico, donde muestro los retrocesos de Fibonacci:

Recuerden que la escala debe ser logarítmica (por eso los retrocesos salen "tan arriba", lo cual es normal y correcto). El retroceso del 38%, que es el típico en una fase correctiva, está en los 83$ aprox. En este nivel está también la base del banderín de consolidación lateral que ya dura más de un año, y también la base de los canales alcistas de referencia, el que parte de 2011 y el que parte de 2005. Es por tanto una zona muy relevante.

Ya he comentado en anteriores ocasiones que Apple es un valor que ha pasado de ser "Growth" (valor de crecimiento) a ser "Value" (valor que cotiza barato). La salida de Carl Icahn (inversor de crecimiento) y entrada de Buffet (inversor Value) viene a confirmar totalmente mi hipótesis. Y esto es algo importante, porque significa que si bien no podemos esperar grandes revalorizaciones de Apple en un futuro, también sabemos que es muy difícil que caiga de verdad, es decir, que se desplome irremediablemente, o que entre en una tendencia bajista. Apple ha pasado de ser un Growth, a ser un Value. Y un Value realmente interesante. ¿Por qué?

Pues en mi opinión, porque el negocio de Apple es muy sencillo de analizar. Apple vende iPhones, y al margen de caída en las ventas, lo cierto es que tiene una clientela muy fiel. Parece ser que una de las razones de la caída en las ventas es que los clientes están alargando la vida útil de sus teléfonos, y ahora los renuevan cada 23 meses de media en vez de cada 16 meses antes (hablo de memoria, el dato concreto es irrelevante). Lo importante es que la fidelización queda, y que sigue siendo una empresa sin competencia, porque simplemente no hay nada igual en el mercado. Todo esto nos ofrece una visibilidad en el negocio a largo plazo que ya quisieran muchas empresas.

Lo que seguramente le atrae a Buffet es la capacidad de generar cash que tiene Apple. Por no hablar del que ya tiene en balance...

Apple es un negocio seguro, imperturbable, porque paradójicamente, la gente se sigue comprando iPhones incluso en plenas crisis (como ya se demostró durante los años 2008 y 2009). Parece que el móvil forma parte de los productos de primera necesidad...

Podríamos debatir mucho sobre el tema, pero mi postura es clara: no veo potencial bajista serio, y como siempre he dicho durante estos años, cada vez que Apple cae un 10%, deberíamos plantearlo como oportunidad de compra.

Dicho esto, los gráficos son mi referencia, y este tercer ataque a la zona de los 90-92$ me parece más peligrosa que las anteriores. Y como ahora mismo no la tengo en cartera, me encantaría que rompiera ese soporte, y poder comprarla por ejemplo a 80$.

Cómo comprar a 80$ aunque no llegue a ese precio: ¡ UTILIZA OPCIONES !

Observen este gráfico, ya en velas diarias:

Hemos visto una caída clara y contundente por debajo de los 92,50$, que a muy corto plazo parece el soporte más preciso. Ahora llevamos 2-3 sesiones de rebote igual (o más) violento. ¿Fallo bajista? Perfectamente podría ser. Ahora empiezo a dudar de la posibilidad de que se vaya a los 80$.

En vez de quedarnos con los brazos cruzados, o dejar pasar la oportunidad, podemos usar opciones para sacarle partido a la situación, con dos posibles situaciones:

1- que Apple termine cayendo, en cuyo caso compramos a 80$, y además nos ingresamos un buen dinero por la venta de opciones.

2- que Apple no caiga, y "sólo" ingresemos un buen dinero por la venta de opciones. Si Apple está lateral, pues simplemente ingresamos dinero por el paso del tiempo. Si Apple en cambio sube, nos perdemos el potencial de la subida.

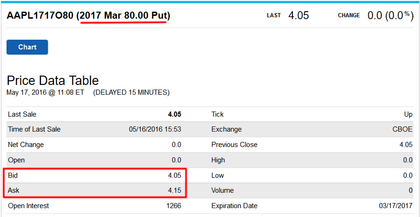

En la web del CBOE podemos ver cómo cotizan las opciones de Apple (AAPL). Nos vamos a las PUTs OTM (opciones de venta "fuera de dinero"), por ejemplo, 80$, y buscamos un vencimiento alejado (como mis alumnos del curso de opciones ya saben, y comprenden el por qué), por ejemplo, marzo 2017. En la siguiente captura vemos cómo cotizan ahora, con Apple en los 93,70$:

Esto significa que la PUT 80$ que vence dentro de 10 meses, vale 4$. La idea es VENDER ESTA OPCIÓN DE VENTA, es decir, Vender la PUT 80$ de vencimiento marzo 2017.

Posibles resultados.

En la extrema sencillez de esta operación reside también su gran atractivo.

Recuerden que para realizar este tipo de estrategias hay dos requisitos:

1- Apalancamiento cero. Es decir, tenemos la liquidez necesaria para atender el "peor evento posible", que consiste en comprar Apple a 80$.

2- Basarnos en una acción (O UN ÍNDICE) que nos ofrezca una máxima fiabilidad, tanto por técnico como por fundamentales, de forma que si se produce ese "peor evento", nos sintamos extremadamente cómodos comprando (es decir, invirtiendo) a ese nivel.

Estas dos condiciones son las que nos ofrecen tranquilidad absoluta de cara al futuro. A principios de año planteé una estrategia similar con opciones sobre DAX. En ese caso, la tranquilidad absoluta vino por el lado del rendimiento anual: en el peor de los casos, me habría visto obligado a comprar DAX después de una caída anual (desde el 1-ene-2016) del 38%, algo que históricamente ha resultado ser extremadamente rentable (porque al año siguiente podemos esperar un rebote de un 20%).

En este caso con Apple, pueden ocurrir dos cosas:

1- Que Apple no caiga hasta los 80$. En ese caso, ingreso íntegramente esos 4$, que sobre los 80$ que estoy dispuesto a invertir (y que si no, mantengo en liquidez), representa un 5% de rentabilidad, en tan solo 10 meses.

2- Que Apple caiga por debajo de los 80$. En ese caso, invierto en Apple a 80$, y si restamos los 4$ que de todas formas voy a ingresar seguro, mi precio neto de compra está en 76$, es decir, 17$ más barato que el precio al que cotiza ahora mismo. Dicho de otra manera, para empezar a perder dinero, Apple tiene que caer durante los próximos 10 meses, más de un 18% (y recuerden que ya ha caído un 28% desde los máximos que alcanzó en 2015).

¿Creen que Apple puede llegar a caer más de un 42% desde sus máximos históricos de 2015? O dicho de otra manera, ¿les gustaría comprar acciones de Apple si llega a caer más de un 40% desde máximos históricos? Esto es lo que se consigue con esta sencilla operación con opciones. Ese es el único riesgo. Y a cambio, lógicamente, el beneficio está "capado" a un 5% de rentabilidad durante estos 10 meses. Aunque ahí viene la segunda parte de la historia: si Apple se pone a subir, y rebota por ejemplo un 20% en 3 meses, es muy posible que podamos deshacer esta operación antes del vencimiento y amarrar al menos un 3% de ese 5%, en tan solo 3 meses, lo cual sigue siendo una rentabilidad para mí muy digna en los tiempos que corren, sobre todo cuando la comparamos con el riesgo asumido.

Y por último, para terminar dejando una puerta abierta a "algo más", mencionar también la posibilidad de utilizar esos 4$ para comprar alguna CALL, de forma que ganemos más en el escenario de subida en la cotización de Apple, a cambio de aumentar nuestro precio de compra por encima de los 76$ en caso de que siga cayendo. Es decir, en vez de limitarnos a tener ese ingreso de 4$ por la PUT vendida, lo que hacemos es comprar alguna CALL que nos cueste menos de 4$, de forma que aún así la estrategia sea de coste cero, y si Apple al final "ni sube ni baja", nos cueste cero, y si Apple baja, pues terminamos comprando a 80$, que era la intención inicial.

Nota: el próximo martes 24 de mayo empieza una nueva edición de mi Curso de Opciones.

+ info e inscripciones aquí (no te pierdas las opiniones de ex-alumnos).

Aquí tienes también un listado con todos mis artículos publicados sobre Opciones.