Siguiendo la trayectoria de Ferrovial en sus operaciones

corporativas (en el anterior artículo comenté la venta de Heathrow) hoy toca

analizar una reciente adquisición: Enterprise PLC.

Ferrovial cerró en abril de 2013 la compra de Enterprise PLC

por un total de £385m. Se trata de una compañía dedicada al sector de servicios

de infraestructuras en Gran Bretaña (agua, electricidad, recogida de basuras,

mantenimiento de carreteras…) que Ferrovial ha integrado ya en su filial

británica Amey. Según la nota de prensa procedente de Ferrovial, la idea es

incorporar la nueva filial en Amey para lograr mayor diversificación y generar

sinergias (este concepto daría para un artículo entero).

¿Pero qué es lo que ha adquirido realmente Ferrovial? Pues

una compañía en continuas pérdidas y con una situación financiera preocupante.

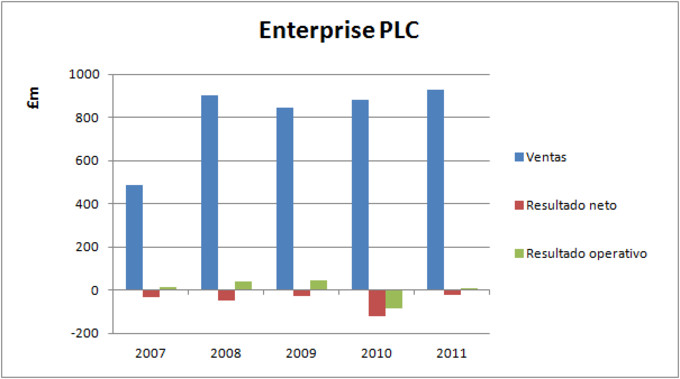

Cierto es que ha habido un incremento en las ventas, pero el

resultado operativo es muy pobre y el resultado neto sigue siendo negativo

(2011).

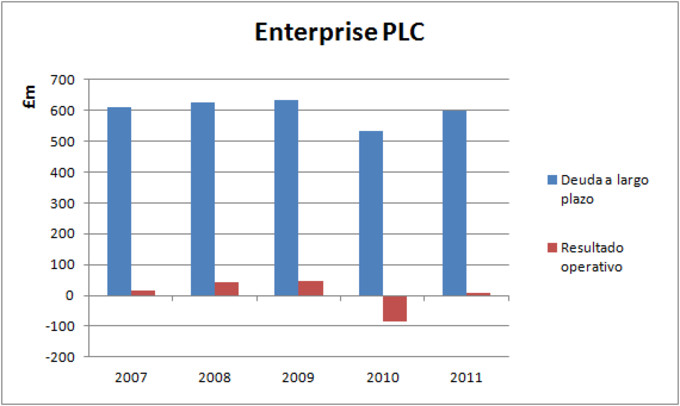

Uno de los mayores problemas de la compañía son sus costes

financieros que provienen de una gigantesca deuda a largo plazo:

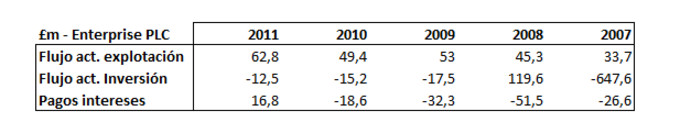

Y a continuación podemos observar en la siguiente tabla cómo

los pagos por intereses se comen gran parte del flujo de caja de la actividad

de la compañía, aunque en 2011 parece que se respira un poco más:

Cuando alguien compra una compañía en pérdidas no merece la

pena comparar el precio pagado por los beneficios actuales (ya que son

negativos). Está claro que el comprador está pagando por expectativas de

mejora, ya sea por el simple paso del tiempo o por una mejor gestión.

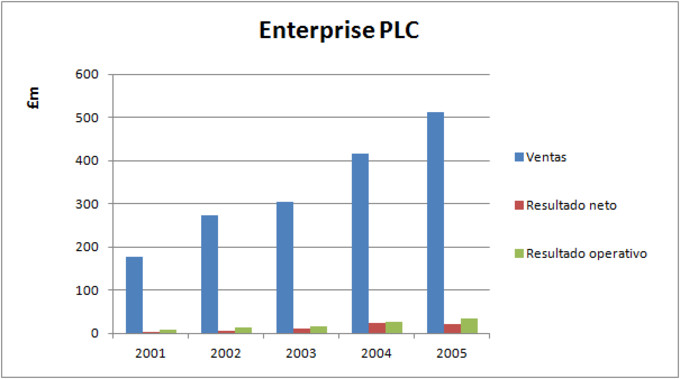

Una de las referencias que han podido usar para ver el potencial

es su desempeño en los años boyantes anteriores a 2007. Es una pena que no haya

encontrado el informe de 2006, pero sí los anteriores a 2005. En 2005 la

compañía crecía y tenía un resultado positivo, alrededor de los 20-25 millones

de libras:

Según comenta la prensa británica, el principal motivo para pasar de

beneficios a pérdidas y emitir deuda a lo loco (como se ve a partir de 2005) es

la disminución del gasto municipal así como el retraso en los cobros en Reino

Unido tras la crisis financiera en 2007,

Los resultados son cíclicos, antes de 2007 se crecía y había

beneficio positivo, después de 2007 caen los resultados, los flujos de caja y

la deuda pesa más. Es posible que el comprador esté visualizando el futuro de

la compañía en un entorno más favorable, de este modo, la referencia de

beneficios podría ser la media 2005-2004: 22,85 millones.

Con un resultado a estos niveles, el pago de 385 millones por

la compañía tendría un PER más que razonable:

385/22,85 = 16,85

Muchos holdings compran negocios aunque no tengan una

relación con la actividad del grupo, con el objetivo de diversificar o crecer

de forma inorgánica comprando negocios a un buen precio. Pero no parece el

caso, no tendría sentido que la única baza del comprador fuese esperar a una

coyuntura más positiva para ver mejorar los resultados y pagar un PER de 16,85

(referido a 2004-2006) por una compañía en pérdidas y con una deuda elevada. Más

bien, se supone que Ferrovial espera mejorar los resultados a través de la

gestión e integración de la compañía en Amey, al menos así se declara de forma

oficial. Analizando más operaciones de este tipo podremos ver si la estrategia

de Ferrovial pasa por comprar negocios en horas bajas, integrarlos y

reflotarlos o simplemente estamos ante una excepción; y sobre todo, analizar

los frutos de esta política de adquisiciones (en posteriores artículos).