Los mercados emergentes están tocados y no paran de corregir. El índice MSCI global emerging markets ha perdido este verano los mínimos de 2013 y 2014 que era una clara zona de soporte y no ha sido capaz de rebotar en la zona de los mínimos de 2010 y 2011. Está muy sobrevendido según los indicadores técnicos y da la impresión de que está barato y debería rebotar.

El análisis técnico nos da una herramienta para analizar los precios históricos pero no debe ser la única herramienta para decidir una inversión. Si miramos la zona de emergentes con peores fundamentales, vemos que los precios del MSCI Latinoamérica cotizan hoy a niveles similares a los que se vieron en los mínimos del año 2009.

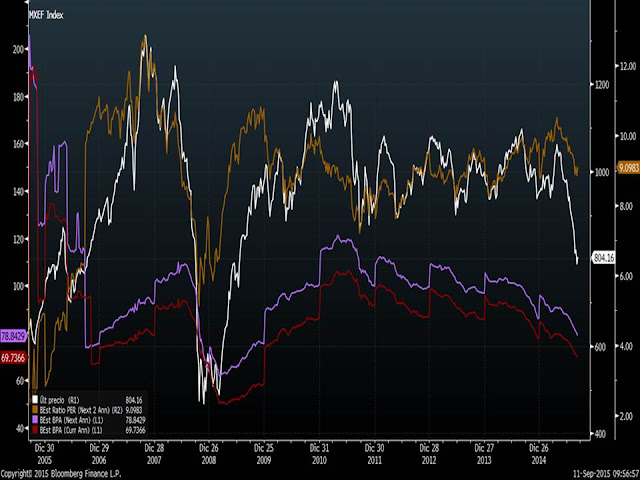

Evidentemente si miramos los precios, los mercados emergentes están baratos. Pero para llegar a esta conclusión es más recomendable mirar el valor y no el precio. El valor de una acción o de cualquier activo financiero es el valor actual de todos los flujos futuros a los que da derecho. Si estudiamos las acciones hay que conocer cuáles serán los beneficios por acción futuros que podrá conseguir determinada compañía o índice y actualizarlos al tipo de interés del mercado. Así pues a la serie anterior de los precios del Msci Emerging markets le vamos a añadir los BPA estimados a uno y dos años vistas y el PER estimado según los BPA estimados a dos años vista.

Evolución del MSCI Emerging markets y sus BPA futuros. Tal y como hemos comentado, el precio (línea blanca) está por debajo de los mínimos de 2010 y 2011. Pero el PER estimado es más alto (línea naranja en 9x frente a 8x del periodo 2.010-2.011). Y esto se produce porque desde el año 2010 los BPA tanto a un año (línea roja) como a dos años (línea morada) se están revisando a la baja. Viendo este estudio, se comprende que aunque el precio sea más barato, las acciones de estos mercados ofrecen menos valor que ofrecían en los mínimos del año 2010 y 2011.

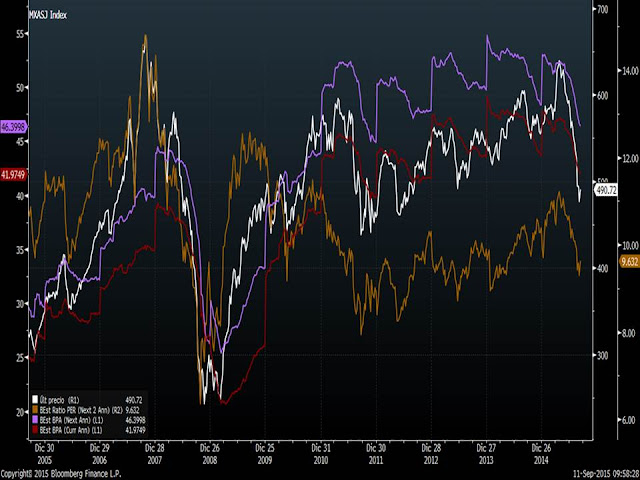

Evolución del MSCI Latinoamérica y sus BPA futuros. La decadencia de los BPA estimados futuros de las compañías de este índice es mucho más evidente. Hasta el punto de que ya están por debajo de los BPA que se estimaban en los mínimos del año 2009. En aquel momento el PER estimado a dos años vista del MSCI Latinoamérica era de 5x y hoy el PER estimado es de 10x.

Dentro de emergentes sólo la zona asiática, analizando el MSCI Asia ex_Japan, vemos que no se ha producido un claro declive de los BPA estimados futuros. Aquí ocurre lo contrario. Aunque el precio está aún por encima de los niveles alcanzados en los mínimos de 2010 y 2011, el PER estimado sí que está en línea. Cotiza a un PER estimado de 9.60X similar al que se produjo en los mínimos de 2010.

Así pues, si miramos los beneficios futuros, se comprende que lo que parece una magnífica oportunidad de compra si miramos sólo el precio, no lo es tanto si miramos los beneficios futuros que nos reportará la inversión. Lo mismo ocurre con cualquier tipo de activo.

Algo similar en la trampa de valor y precio ocurre con las acciones o índices que han realizado constantes ampliaciones de capital. Hoy en día por ejemplo en el sector bancario europeo la mayoría de compañías han realizado numerosas ampliaciones de capital, conversión de bonos convertibles, script dividends, etc., por lo que en vez de estudiar la evolución del precio de un valor, deberíamos estudiar la capitalización bursátil de la acción (número de acciones multiplicado por la cotización bursátil). En vez de estudiar un valor en concreto haremos el estudio con la evolución del sectorial bancario del Eurostoxx.

Evolución del precio del sectorial bancario del Eurostoxx. La corrección de este sector frente a los máximos del año 2007 ha sido nada menos que del 72% y el rebote desde mínimos es del 91%.

Evolución de la capitalización bursátil del sectorial bancario del Eurostoxx. Si miramos la capitalización bursátil, vemos que estamos mucho más cerca de los niveles alcanzados en 2007, y aún por encima de los máximos del 2009, mientras que en el anterior gráfico se observa que el sectorial bancario está casi al 50% de los niveles máximos alcanzados en 2009.

Así pues no hay que dejarse llevar por la trampa del precio y comprar acciones o cualquier activo por el simple hecho de que ha caído mucho y cotiza a precios muy inferiores a los máximos históricos o muy cerca de los mínimos históricos. Hay que analizar los flujos futuros a los que me da derecho ese activo. Para terminar de entender la ecuación, vamos a realizar el mismo estudio de los mercados emergentes con el S&P500. En el gráfico se puede observar que toda la subida del precio ha venido acompañada por revisiones al alza de los beneficios por acción. Así pues, aunque el precio está mucho más alto que en el 2007 los PER estimados están en un rango similar.

No obstante, no hay que olvidar que en la definición hemos comentado que el valor de un activo son los flujos futuros descontados al tipo de mercado. Cuando los tipos están en mínimos históricos cómo es el caso actual, el valor aumenta. Así pues, un PER hoy de 9x es mucho más barato que un PER de 8x cuando los tipos de interés estaban más altos. Sin entrar en la fórmula matemática la mejor forma de entender es comparar frente al bono. En acciones el inverso del Per se entiende como la rentabilidad potencial futura. Con PER estimado de 13.5x hoy el S&P500 ofrece una rentabilidad potencial del 7.40%, la misma que ofrecía en el año 2007 cuando cotizaba en 1.500 puntos. Sin embargo el bono del tesoro de Estados Unidos hoy ofrece un 2.20% frente a la rentabilidad del 5% que ofrecía en el año 2007. Si lo vemos así, se entiende que la bolsa de Estados unidos hoy está más barata que en el 2007.

Lo mismo ocurre en Europa. El DAX por ejemplo cotiza hoy a un PER estimado a dos años vista de 10.60X similar al de los años 2005-2007. Su inverso sería casi una rentabilidad potencial del 10%. Y el bono alemán hoy está al 0.67% frente al rango 4%-4.5% en el que cotizaba en los años 2005-2007. Sigue siendo por tanto una inversión interesante las acciones del DAX 30 aunque el precio esté por encima de los máximos del 2007.

Tras estas reflexiones podemos entender que aunque los índices de emergentes estén muy sobrevendidos y es muy probable que haya un rebote a corto plazo, los fundamentales no sostendrían el mismo y habría que aprovecharlo para deshacer posiciones. Sólo una mejoría de los BPA estimados de estos mercados o una corrección mayor del precio haría atractiva la inversión en este tipo de mercados. Sin embargo, en los países desarrollados sí que a priori la corrección del precio de este verano parece una oportunidad de compra porque el valor va bastante más aparejado con el precio.