Asistimos en estas jornadas a uno de los movimientos bajistas más fuertes quizás yo al menos recuerde. Si tomamos cualquier referencia que nos mida la fuerza de la caída está en niveles extremos equivalentes a zonas próximas de suelos como el de finales 2008. Se palpa el miedo cómo se incrementa en las calles, en los medios de comunicación, etc. La situación actual es complicado saber hasta dónde puede llegar pero ni será el fin de los mercados y posiblemente no veamos o tardemos en ver, un movimiento de similar magnitud.

Cualquier activo que tengamos que no sea basado en operativas de trading que abres y stop, veremos pérdidas latentes o reducción de plusvalías a no ser estar en USA desde el 2010 que habrá quien esté. El dibujo técnico de muchos sectores que dibujaban escapes al alza se vé como en la mayoría de los gráficos las vela bajista brutal en seco, anula esa figura pero no así ni los indicadores de largo plazo ni las zonas que pueden determinar tendencias. Dijéramos entran el margen actual en lo que inicialmente se valoró pero la sorpresa es verlo ahí en cuestión de pocos días o semanas.

El mercado está descontando un escenario diría absolutamente extremo. Como comentan en otro artículo, de manera muy acertada, surgen ahora esos problemas que se sabía que estaban pero estaban tapados, cuando se estresa el sistema, las deficiencias aparecen o pueden aparecer.

Tenemos el mercado en una volatilidad tal que podemos ver el Nasdaq subir un 5-6% en apenas 15 minutos y volver a bajar ese porcentaje en otros 10 minutos.

Vemos por ejemplo el FTSE la caída tan bestial lleva el precio en cuestion de 2-3 semanas a niveles 2011 y a un margen de un -30% estarían sus mínimos históricos.

Todo lo comentado es conocido por todos, pero quiero sólo puntualizar que el peor escenario, el que cualquiera se imagine, el colapso de todo, la paralización de la economía, llega un punto de inflexión y el precio volverá a hacer lo que toque, si es alejado de las medias móviles irá a buscarlas y si llega a mínimos históricos las rentabilidades futuras desde esos niveles serán de más del 100%.

Siempre, siempre, el mercado tiene como objetivo ganar los fuertes a costa de los débiles. Podemos defendernos mediante AT, coberturas, diversificación, etc... En algunas sacudidas se verán vueltas en V con apenas una barrida de stops y en este caso, se vé como anulan cualquier recorrido que algún inversor hubiese mantenido en el largo plazo de un visto y no visto.

Fijémonos en el S&P semanal. Imaginemos cae en vertical a niveles de 2013. Si alguien vende por el hecho de perder la mm200 semanal y hubiese entrado en un nivel que marco, pensemos que le limpian el 20%. A continuación ese inversor cuando le muestren el patrón de giro en el nivel que les dé la gana vuelve a entrar y tiene que subir prácticamente al mismo nivel para quedarse igual pero ese -20% ya ha volado.

Por qué considero que a un con el riesgo de una caida vertical, fruto de lo que sea, no se debe abandonar los activos a largo plazo aquí en el S&P o en el Nasdaq ? Simplemente porque son alcistas de muy largo plazo y lo que hay que tratar es de gestionar esas posiciones bien con coberturas o bien con exposiciones fraccionadas. Si en el camino nos encontramos con algo de similar magnitud, primero, hemos debido de consolidar en la fase alcista lo que se haya podido y cubrir cuando nos aparecen alertas aunque el movimiento actual nadie se lo esperaba y veremos si se frena aquí.

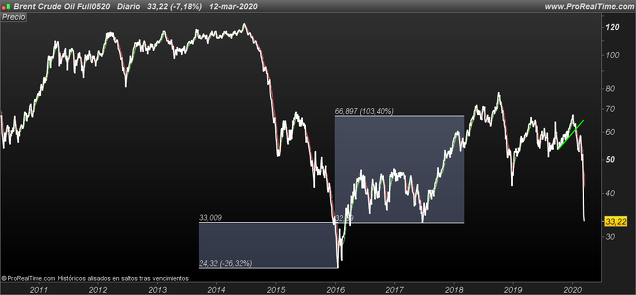

No pierdan de vista niveles actuales en activos presentan excelente ecuaciones rentabilidad-riesgo porque cuando el tema pase, se calme, o llegue al pico más extremo, el precio subirá. Por ejemplo el petróleo.

En definitiva, evite le echen del mercado en zonas que pueden ser de enorme oportunidad a meses vista. Pierda con alguna cobertura si tiene miedo a que todo caiga un -50% o un -70% y no lo hace y rebota fuertemente pero evite le echen de los mercados y activos que presentan enormes rentabilidades desde los niveles actuales, porque será ese caso que vea pasado unos meses que no debía haber vendido o debería haber comprado más.

Voy a comentar también operativa actual en mi portafolio en esta caída. He ido abriendo y cerrando cortos en el Nasdaq subiendo margen consolidado fiscal además de los consolidado a inicio de año. La última apertura corta se sitúa en 7160 siendo consciente de la enorme sobreventa y posible rebote grande. Si traslado el margen acumulado fiscal en 2020 para perderlo con el corto el Nasdaq debe subir un 75% que sería más porque al rebotar, si lo hace subirían activos que están fijos en la cartera como Etfs tecnológicos o sobre el Nasdaq en % mayor al de la posición corta. El hecho de tomar posición sobre contado y no sobre futuro aseguro o tengo opción a que la posible pérdida la anote o no fiscalmente, eso ya es secundario según vaya lo demás.

Si se asiste a un enorme crack, que sigo yo con la mía de que no, evito salirme del mercado y valoraría de acuerdo a otras posiciones, a consolidados acumulados, etc, a cómo se presenta el gráfico a nivel técnico, acumular o esperar. Comprar contratendencia no es lo más apropiado pero si se tiene liquidez, para mí zonalmente Europa que es prácticamente lateral, estoy comprando con parciales.

Cuando el mercado se desmadra, o colapsa, es muy complicada la gestión, las dudas aparecen oponiones en los foros de gente que esto la lo sabían y lo avisaban, que se va a desplomar aún más, que están ganando porque están cortos, no deben desviarnos de la gestión en la que creemos y nos funciona, al menos a mí me funciona pero estos baches los sufro como los demás y se sigue trabajando para que cada vez sean los menos posibles siendo conocedor del funcionamiento del mercado y del resultado que aportan al balance la gestión correcta zonal en muchos activos laterales o materias primas pese a la volatilidad que se puede presentar y que en este momento asistimos a algo completamente inhabitual pero posible como se está demostrando.

La operativa sólo sobre el intradía es algo que todos pensamos y que nos acordamos en estos momentos, no obstante, cuando trabajamos o tenemos un portafolio o cartera dijéramos de cierto volumen, no sé si estaré equivocado, la gestión que llevo a cabo, dentro de que las fluctuaciones pueden afectar a los latentes, a medio largo plazo la considero adecuada aunque como todo, mejorable más aún con eventos como el actual que si bien es cierto es algo muy poco común, sin duda es un reto de gestión.