Bueno, bueno... ¡En vaya lío que me he metido! Pero descuide, que intentaré que la exposición sea lo más amena posible. Desgranaré los aspectos más importantes del análisis para que usted mismo, como potencial inversor, pueda utilizar esta información si así lo considera oportuno.

Hablamos de NH-Hoteles (NHH), por lo tanto, hablamos deturismo. Sin obviar, claro está, el componente ligado a la pernoctación por actividades profesionales. Y para qué le voy a engañar, la cosa está muy fea. Pero en esto de los mercados la pregunta importante es: ¿cómo estará pasado algún tiempo?

He decidido dividir el análisis en dos grandes bloques:prospor un lado y contras por otro. O como diría el expresidente Rodríguez Zapatero, motivos para creer y motivos para no creer. Veamos primero aquellos datos que podrían hacernos pensar que estamos ante una oportunidad de compra, para luego tratar en profundidad aquellos aspectos que desaconsejan tal cosa, al menos por ahora.

Motivos para creer

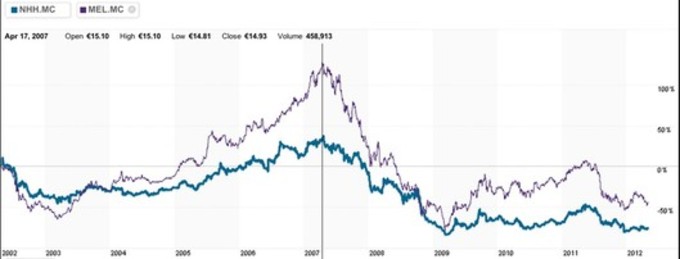

Echémosle un vistazo a la evolución del valor a lo largo de la última década y comparémosla con la evolución de la cotización de Meliá International -la antigua Sol Meliá-, otra empresa del sector que también cotiza en Bolsa:

Hermanos gemelos... Conclusión: los bajos precios actuales parece que tienen que ver más con un castigo a las condiciones generales del sector que con un castigo exclusivo a NHH. Así las cosas, ante un auge futuro del sector, parece que NHH podría subirse al tren de la recuperación.

Atendamos ahora a la evolución de los ingresos de la compañía:

Hay que reconocer que son de esos gráficos que invitan al optimismo. La flecha que he dibujado recoge, a buen seguro, la percepción de muchos de nosotros al enfrentarnos a ella. Además, encaja a la perfección con un esquema de crecimiento-euforia-contracción-crecimiento: tras un etapa de crecimiento uniforme (2001-2006), llegan los excesos del bienio 2007-2008; pasada la resaca del 2009, la empresa vuelve a crecer.

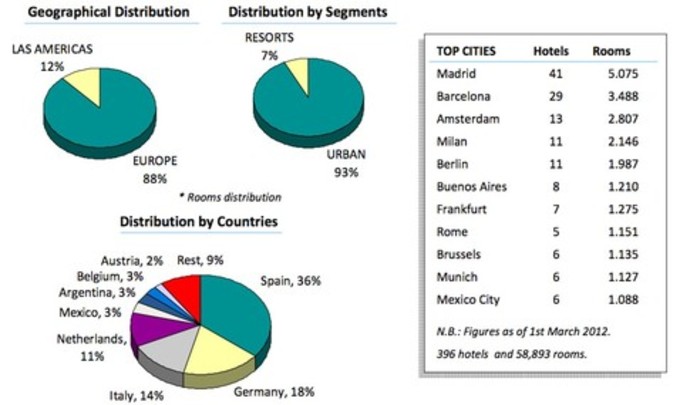

Y las cosas como son, NHH es un ejemplo de negocio bien diversificado. Les muestro un extracto de la presentación de resultados que llevó a cabo recientemente la compañía (marzo 2012):

En fin, un buen ejemplo de cómo se reparten los huevos en distintas cestas. Eso sí, sin olvidar que España representa más de un tercio del negocio.

Motivos para no creer

En un artículo anterior, les hablaba de la importancia del análisis de la capacidad de la empresa para generar dinero. También hablamos del estado financiero que nos ofrece esa información: el Estado de Flujos de Efectivo.

A partir de ahí, basta con tomar el flujo de caja generado por la actividad habitual de la empresa -Flujo de Caja Operativo o Flujo de Efectivo de las Actividades de Explotación- y luego restarle el importe de las inversiones acometidas por la empresa para mantener el capital productivo -conocido, en términos anglosajones, como Capex (Capital Expenditures)-. Si la resta es negativa, ya sabemos que es lo que toca: o pedir un nuevo trago en la barra financiera o empezar a deshacerse de activos. Creo que ya saben que NHH está inmersa en ambas acciones...

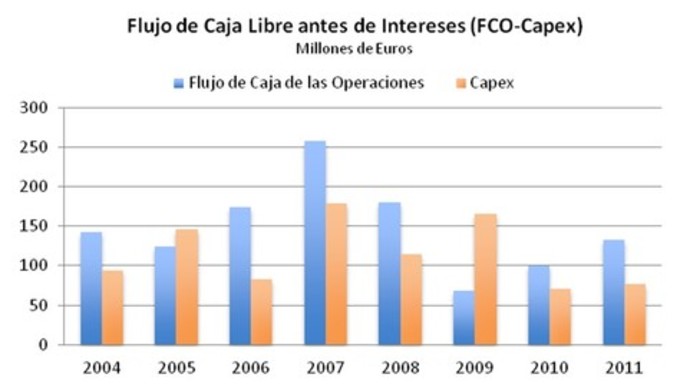

Éste es el gráfico que muestra la evolución de las dos magnitudes (Flujo de Caja Operativo y Capex) a lo largo de la última década:

Y ustedes me dirán ahora: pues, salvo el 2009, y ligeramente el 2005, la empresa ha sido capaz de generar un Flujo de Caja Libre -la resta de los dos conceptos- positivo. Pues no... Se trata de una pequeña "trampa" que encontramos en las cuentas anuales: la empresa no ha considerado el pago de interesescomo una actividad ligada a la explotación y ha optado por incluir ese pago dentro del capítulo financiero. Y digo "trampa", entre comillas, porque la empresa está en su derecho de presentar así la información. Pero también les digo que no es lo habitual. Sin ir más lejos, Abengoa, cuyo caso ya vimos, presenta los intereses pagados como parte de la operativa de la empresa.

Independientemente de cómo se presenten esos intereses, lo cierto es que es necesario tenerlos en cuenta para calibrar su capacidad para generar efectivo. A fin de cuentas, es un gasto más al que debe hacer frente la empresa y que como tal aparece en la Cuenta de Resultados.

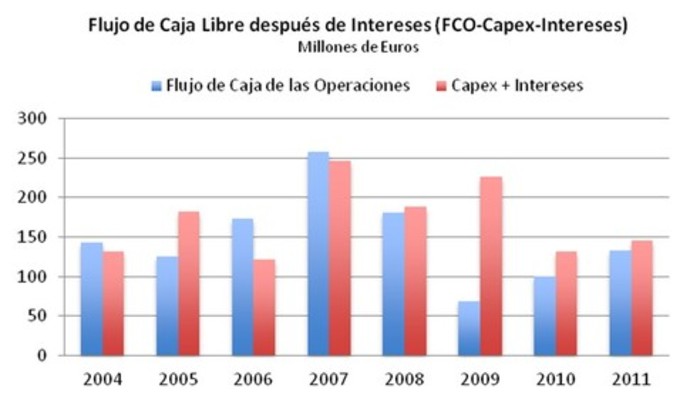

Veamos, entonces, como quedaría la foto si recogemos también los intereses:

Y la foto revela un serio problema: únicamente el año 2006 nos trae buenas noticias. Y no olvidemos que se trata de un año vivido en pleno océano crediticio y a ritmo de burbuja. Otro dato que arroja el gráfico:en los últimos cuatro años la empresa no genera caja suficiente para acometer inversiones y pagar intereses. ¿A qué ya no hace falta leer la prensa económica para saber cómo está la empresa?

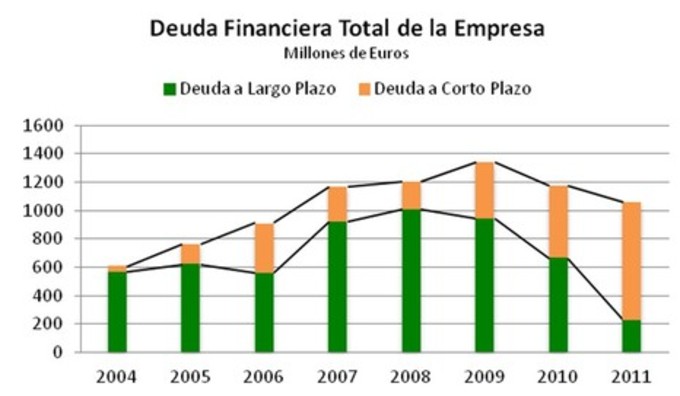

Corolario de lo anterior: este tren de vida sólo se sostiene pidiendo dinero prestado. Les muestro, a continuación, la evolución del total de la deuda financiera -deuda con coste- que soporta la compañía; diferenciando, además, qué parte vence a largo plazo y qué parte vence a corto:

Ahí va el titular: la deuda se duplicó en 3 años (2004-2007). Al igual que Thomas Cook, una conocida firma británica del sector, y animada por la vorágine crediticia, la cadena española buscó la expansión hasta los confines... Y más allá.

Y claro, conforme pasa el tiempo van llegando los vencimientos... Habiendo visto la reencarnación del mismísimo Coco, de los 1.300 millones de euros de deuda a los que llegó en 2009, la empresa comenzó a soltar amarras. Pero insisto, los vencimientos estaban ahí y la caja se hacía de esperar. Resultado: unadeuda todavía por encima de los 1.000 millones y más del 80% a corto. Sin duda, toda una definición alternativa al concepto anglosajón de Game Over.

Y en una operación más propia del SAMUR, los acreedores consiguieron reanimar al maltrecho paciente concediéndole una prórroga en sus compromisos financieros. La típica "patada hacia delante" y ya veremos luego lo que pasa. Vamos, algo así como taparse los ojos ante una escena de terror.

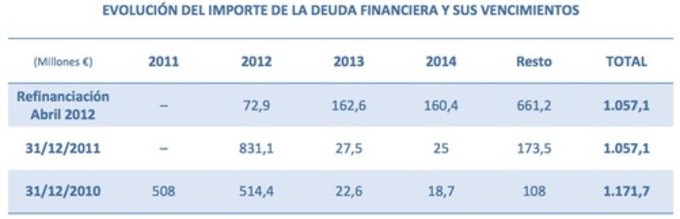

Conseguida la bola-extra, la empresa lo comunicó de inmediato a la Comisión Nacional del Mercado de Valores (Libre Mercado se hizo eco de la noticia aquí). Los beneficiosos términos del acuerdo se aprecian en esta tabla:

¡Vaya susto, mamita! Esos 831,1 millones que vencían este año no los saltaba ni el gran Michael Jordan con sus mágicas Nike Air...

Pero si hay un dato que realmente me preocupa, es el siguiente: la fuerte caída en el margen operativode la empresa. El margen operativo se obtiene deduciendo del importe de las ventas todos los costes operativos de la empresa (consumo de mercaderías, gastos de personal, depreciación de los activos, etc.). No entrarían aquí, entre otros, ni los gastos o ingresos de naturaleza excepcional (como, por ejemplo, los beneficios por la venta de inmovilizado) ni los gastos financieros.

Dado que los valores absolutos llevan a engaño, lo habitual en el análisis financiero es trabajar con el ratioMargen Operativo/Ventas. Ésta ha sido su evolución en los últimos años:

En la etapa de la expansión crediticia y falso éxtasis económico, la cadena hotelera mantuvo su margen operativo en valores cercanos o superiores al 10% del total de ventas. Pinchado el globo, el margen aterrizó hasta darse de bruces con la realidad: un margen negativo de casi el 4% en 2009. En los últimos dos años, ha abandonado los números rojos para mostrar una tibia recuperación, pero todavía muy lejos, lejísimos, de los registros de la etapa dorada.

Yo lo tengo claro, mientras no se recuperen los márgenes de antaño yo aquí no metería un euro. Usted insiste: las ventas, tal y como vimos al comienzo del artículo, parecen seguir una tendencia alcista. Y esto, apoyado en un margen operativo que parece haber abandonado los números rojos -al calor de una política de contención de costes-, nos permitiría ser moderadamente optimistas. Sólo faltaría la recuperación del sector, y como en esta vida todo llega, pues nada, oportunidad de inversión al canto.

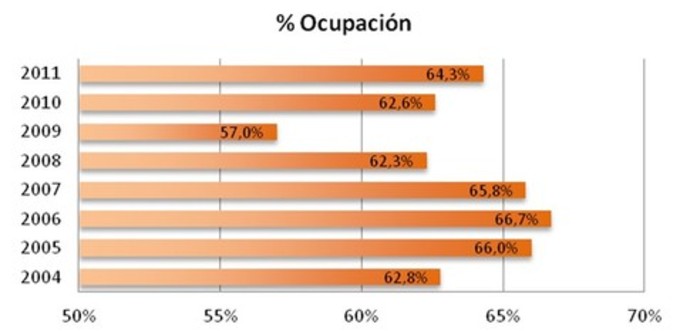

Cuidado, el sector no está tan mal... Me he reservado el siguiente gráfico para el final. Muestra losporcentajes de ocupación -respecto al total de habitaciones disponibles- con los que está trabajando la cadena hotelera:

¿Y qué nos dice el gráfico? Pues que los niveles de ocupación son ya superiores a los de 2004, y muy próximos a los de los años 2005-2007, cuando el sector vivía un momento dulce. Por lo tanto, la capacidad de la empresa para ofrecernos una Cuenta de Resultados solvente descansa sobre la posibilidad de subir los precios. Y claro, no está el horno para bollos...

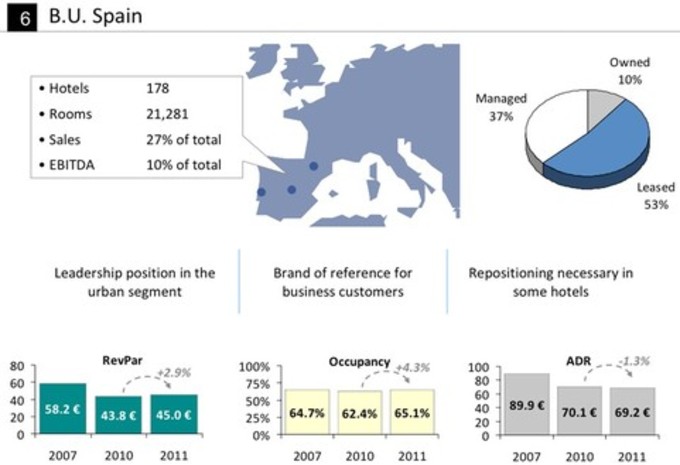

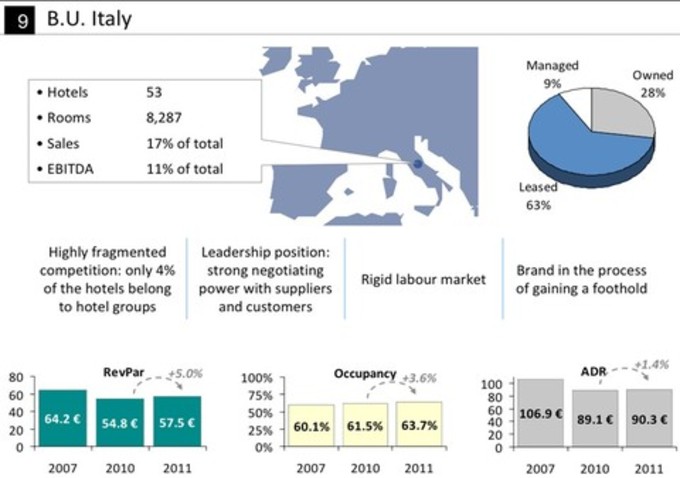

Acerquemos la lupa a la situación del negocio en España e Italia, que recordemos suman entre las dos el 50% de la habitaciones de la cadena:

Céntrese en las cifras de ocupación (Occupancy) en ambos países: los niveles son ya superiores a los de 2007. Fíjese ahora en la tarifa media diaria o ADR (Average Daily Rate) que está aplicando la empresa en estos dos países: en 2011, con respecto al año 2007, veinte euros menos por habitación en España y casi diecisiete menos en Italia.

Parece claro que esa recuperación ha venido de la mano de una reducción importante en el precio. ¿Podrá la cadena subir precios sin perder ocupación? Pues no lo veo nada claro. Por un lado, la reserva de una habitación de hotel está sólo a un golpe de click. Numerosos portales se encargan de recordar al cliente la generosa oferta en materia de pernoctación. Por otro, la empresa, ante las urgencias financieras, se ha visto obligada a reducir costes. ¿Se verá afectada la calidad de las instalaciones? ¿Y el servicio? Lo que está claro es que el actual binomio ocupación-precio es insuficiente.

Bueno, hasta aquí el análisis. Confío en haberles podido acercar un poquito más la realidad de la empresa. Concluyo volviendo al título, "Nh-Hoteles: borrachera, resaca y ... ¿oportunidad de compra?". Mi respuesta es: por ahora, no. Se lo dice alguien cuya primera opción a la hora buscar un hotel es siempre NH...

Puedes suscribirte aquí para no perderte futuros artículos del blog!