National Oilwell Varco, multinacional con sede en

Houston fabricante de plataformas y componentes mecánicos de

perforación petrolífera. La compañía también presta servicios de tramitación e

inspecciones, siendo uno de los líderes del mercado en gestión de la cadena de

suministro a través de su red de distribución en más de 150 localidades. La

empresa cuenta con 42.183 empleados y ha estado ofreciendo soluciones a compañías del petróleo y gas natural desde 1841.

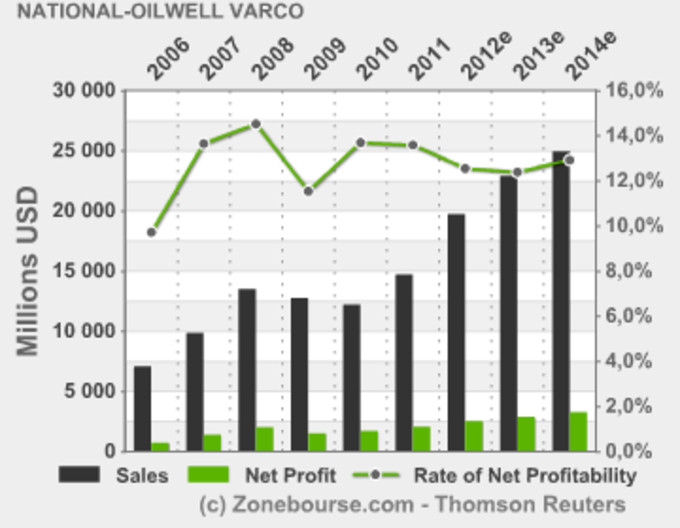

En el último trimestre la cotización ha caído

un 19,76%, sin embargo las ventas y los beneficios se han incrementado. Al precio actual presenta un ROE del 9%, una capacidad de beneficio

del 8,45% y una rentabilidad por dividendo del 0,78%. Aunque no presenta un plan de recompra de acciones,

la directiva ha logrado un historial de beneficios muy bueno en un entorno tan

complejo como el actual. Y a pesar de que no presenta un ROE demasiado elevado, la escasa deuda unida a la generación de flujo de caja libre está siendo una combinación perfecta para crear valor.

La baja rentabilidad por dividendo es

consecuencia de un payout muy conservador (8,51%) que ha permitido

incrementar el valor contable de la empresa un 621,52% en los últimos 10 años.

La creación de valor ha ido acompañada de un incremento considerable en el

precio de la acción, que sin embargo parece haberse tomado un respiro en su

escalada en los últimos meses. La

acción se negocia a 11,83 veces los beneficios generados por la empresa, un PER

bastante razonable para una compañía de sus características.

Presenta un balance muy bien capitalizado ya

que el patrimonio neto financia el 69% del activo y la deuda a largo plazo se

aproxima cada vez más a 0. Actualmente, por cada dólar de deuda la empresa

cuenta con 12,5 dólares de patrimonio y la cuenta de reservas se incrementa a

buen ritmo gracias a la generación de flujo de caja libre. El mismo que ha

permitido triplicar el fondo de comercio y casi duplicar el efectivo en caja en

los últimos cinco años.

Si comparamos el gráfico de ventas y beneficios con el de cotización podemos observar que algo no cuadra ... creo que puede ser otro capricho del mercado y si sigue abaratandose me parece que puede representar una buena opción de inversión. De momento lo más prudente considero que sería esperar para intentar conseguir mejores precios (siempre que la tendencia desde el punto de vista fundamental se mantenga), quizás las medias móviles nos puedan ayudar en este aspecto.

Sígueme en Twitter: @Serts1

Interesante Sergio, as usual!

¿Sabes algo de su competencia? Posición que tiene respecto al resto, amenazas y demás.

Gracias Arturo, aquí tienes info sobre los principales competidores

http://es.finance.yahoo.com/q/co?s=NOV

Me parece buena empresa para hacerle seguimiento, quizás un poco precipitado comprar al precio actual; habrá que armarse de paciencia ... ya sabes como funciona esto ;)

Me gusta lo que veo...Pondremos el radar sobre ella ;)

Habrá que ponerlo por si el mercado ofrece mejores precios ... ;)

Buenas Sergio,

¿Cómo la ves ahora desde que escribiste el post?, ¿hay algo más relevante.

Yo estoy dentro porque veo que fue castigada y que había valor y que en definitiva se debería aproximar a máximos anteriores recientes.

Muchas gracias

Buenas Carlos,

Por ahora va bastante bien ... ha incrementado deuda pero el ratio debt/equity sigue estando muy próximo a 0. El balance impecable, incrementando reservas y valor contable; muy bien capitalizada. Yo estoy dentro también, compré poco después de publicar el artículo. De nada ...

Echando un vistazo al gráfico, veo que publicaste el artículo cuando casi tocó mínimos! Desde entonces ha tenido una buena apreciación. En 10 días presenta resultados. Me gustaría ver una corrección para entrar, pero puede seguir siendo atractiva para entrar. ¿Cómo lo ves?

Si mis limitadísimas nociones de AT no me fallan, puede ser interesante que el MACD haya cruzado recientemente la línea cero.

Desde la parte fundamental me parece muy buena empresa y creo que sigue cotizando a un precio razonable, el Peg y el Per no son elevados. El price to book también es atractivo, el payout tan bajo y la escasa deuda permiten q el valor en libros se incremente a buen ritmo. Desde la parte tècnica la cotización ya se encuentra por encima de las dos medias móviles a corto y està perforando la de màs largo plazo, si lo logra tendría las 3 medias móviles por debajo de la cotización actuando como soporte. Aunque aprovechar correcciones a la larga suele ser màs rentable cuando se compran buenos valores ;)

Muchas gracias Sergio y Ángel.

Ayer investigando un poco sobre este sector, que es bastante bueno, me encontré con esta empresa, que me da la impresión de que es muy parecida a NOV, y cuyo gráfico, PER., etc, me han gustado bastante.

Me estoy refiriendo a Baker Hughes Inc (BHI). ¿La conocéis algo?, Sergio, ¿crees que tiene similitudes con NOV?.

Muchas gracias majos

Buenas Carlos, BHI tiene buenos fundamentales y cotiza muy cerca del valor en libros... Aunque en comparación con Nov tiene más deuda, menor ROE y genera menos flujo libre. La evolución es más irregular, por tanto menos previsible. El 23 de Enero presenta resultados.

Para ponernos en situación, ha mejorado beneficio, ha incrementado reservas (incrementa el valor contable un 14%). Como dato negativo ha incrementado deuda (a pesar de ello el ratio deuda/patrimonio se sitúa en 0,16).. Per de 12 y PEG de 0,76, payout muy bajo de 8,39%. Margen Bruto 30%.

Le están castigando mucho estos últimos días Sergio, no crees que es excesivo?, el sábado venía recomendada en el economista, pero aún eso, la siguen mandando para abajo. Yo creo que es una buena empresa, pero me sorprende el castigo. Gracias

Eso me parece Carlos porque a pesar de que el margen bruto en el 4T se ha reducido, las ventas y los ingresos han aumentado. De todas formas este tipo de hechos permiten comprar a mejores precios. Si sigue bajando puede que compre para rebajar precio medio, Gracias a tí por el comentario

Gracias por el update! Ya la había perdido un poco de vista...

Bump! La empresa sigue cotizando a los mismos niveles (66.9$), no la perdamos de vista ;-)

Ahí la tenemos otra vez Arturo ... con un poco más de deuda pero sigue siendo una gran empresa, iré ahorrando ;)

Nov incrementa el 100% el dividendo. El 28 de Junio retribuye al accionista

http://finance.yahoo.com/news/national-oilwell-hikes-dividend-203502320.htmlEstá muy bien ir poniendo en los artículos las noticias que van saliendo. Gracias :)

Espero que vayan siendo tan buenas como estas :) Gracias

El que comprara y haya mantenido $NOV hasta ahora se habrá llevado una grata sorpresa con el spin off de $NOW y $DNOW.