A raíz del articulo publicado hace un par de días(LINK),sobre la máxima desviación histórica, en la media de 200 respecto del precio de NASDAQ100, y de otros artículos visto en las redes, hablando de la actual verticalidad del Nasdaq 100, traigo una serie de reflexiones, de lo que es mi teoría, la cual ya la he vertido en artículos anteriores, pero quiero añadir unos datos, tanto de historia, como zonas de compromiso a corto plazo, y a vigilar por la actual desviación en medias.:

Lo que traigo en este articulo, es desvirtuar la narrativa de la verticalidad, muchas veces basada en un análisis no logarítmico, sino lineales, lo que da lugar a interpretaciones desvirtuadas, y a males de alturas psicológicas.

Como escribía hace un mes y pico, cuando la megacapitalizacion daba señal de compra, observaba, que la industria de la megacapitalizacion comprendía ya 34 empresas, pero esto no significa, que solo las FAANS estén subiendo, sino que se han ido añadiendo cada vez mas empresas, que son las que capitalizan los 200B.

La historia económica bursátil es una simple evolucion de capitalización, que por pura lógica natural tienen a elevarse en el tiempo, todo esto, de algún modo u otro, está relacionado con el salto de escalón de precios históricas, de lo que tanto he hablado desde hace muchos años, y que no dejan de ser puntos en los indices, que ya no se vuelven a ver en la historia.

VERTICALIDAD:

NASDAQ 100 TRIMESTRAL:

El hecho de aplicar una escala logarítmica, cambia todas las percepciones visuales sobre la verticalidad del precio, personalmente, (aparte de la configuración de velas / volúmenes),yo suelo utilizar escala lineal para los cortos plazos, pero para perspectivas de largo plazo, utilizo la escala logarítmica, simplemente por justicia matemática, el análisis que realicemos sobre una serie en escala logarítmica contemplará un importante factor psicológica de la rentabilidad medida en términos porcentuales, y no en términos absolutos, pero ademas el aumento de capitalización histórica implícita, desvirtuando el factor lineal, pues no era lo mismo el NASDAQ 100 en el año 1990 ( subidas con mas baja capitalización del indice ), que en el año 2000, a las subidas que están aconteciendo año 2020,

Como ya indiqué en el articulo anterior, los 8800 seria un tope tendencia, y el objetivo a corto plazo del NASDAQ 100 son los 12500, para largo plazo los 20000 puntos.

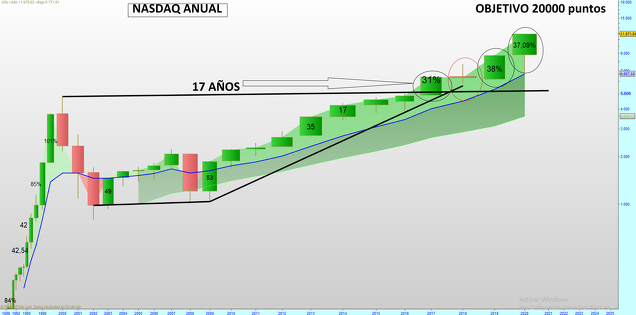

NASDAQ ANUAL:

Si se aprecia el gráfico, la burbuja acaecida en el año 2000, no tiene nada que ver con la situación actual, ojo hablamos de matemáticas, sin entrar en discusión, de lo que facturaban estas empresas en el año 2000, y lo que facturan ahora, o el nuevo paradigma de nuevo Orden Mundial Tecnológico.

Como se aprecia, ya en el año 1991, tenemos una subida de 84%, pero si se fijan, año 1998 se sube un 85%,y en el año 1999 un 101%, en ambos casos, el año cerró en lo mas alto.

Pero actualmente, y tras 17 años, por fin en el 2017 se rompen dichos máximos históricos que marcaba la burbuja.com, desde entonces (2017) una rentabilidad de 26,80% de media anual en el NASDAQ 100.

El OBJETIVO son los 20000 puntos, recuerdo hace unos años cuando el NASDAQ100 estaba sobre 4000 puntos., un servidor en esta web, insertaba el objetivo de los 10000 puntos, siendo un articulo muy comentado con ironía y mofa por el personal, jeje. y no han pasado tantos años, creo recodar que seria 2014 (recuerdo hasta que se me insultaba, jaja).

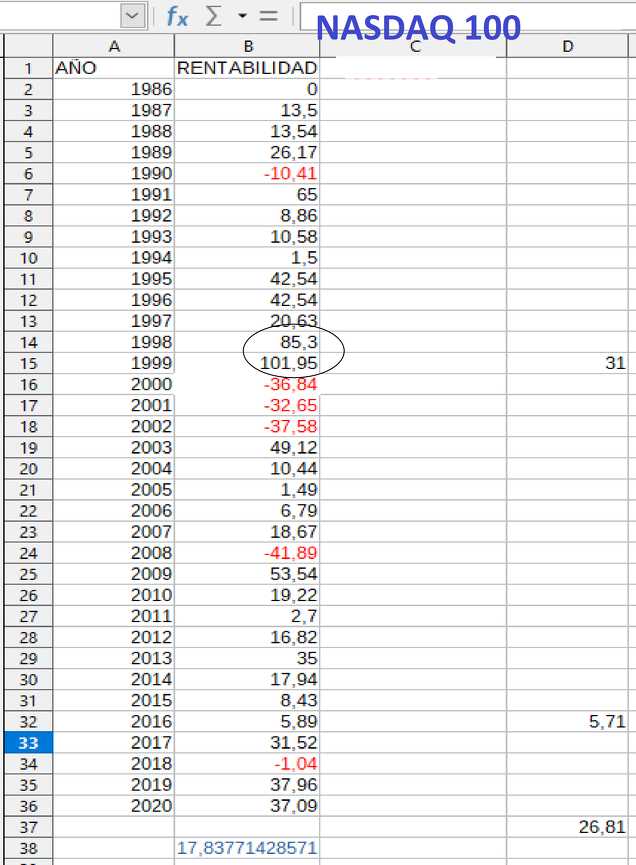

HISTORIA DEL NASDAQ 100:

Aunque comenzó en 1985, no tengo datos en mi plataforma hasta 1986,-

35 AÑOS, con una rentabilidad media anual de 17,83%, desconozco la rentabilidad del total retorno.

Sí lo dividimos en etapas, desde 1986 hasta 1999, la rentabilidad anual era del 31%, y como se observa, los dos últimos años hasta reventar la burbuja del año 2000, las rentabilidades fueron de 85,3% (1998) y de 101,95% )1999).

Es decir, realmente en el peor de los casos, los que entran en el año 1999 ( cuando el Nasdaq100 doblaba) son los que se comieron el marrón, puesto, que si la entrada fue en 1998 ya era caballo ganador, y esto también vale, para los que ahora intentan ponerse cortos, mucho cuidado, es que incluso, el que hubiera sido engullido por la burbuja, y entrara en el año 2000, o finales del 1999, tras ello, con paciencia, en 16 años ya tendría una rentabilidad anualizada del 5.71% ( hasta 2016)

En cambio, el que entró CORTO en 1998, o 1999 ( comienzos),hubiera sido barrido para siempre, la diferencia es que el cortoplacista, como no adivine justo el momento, muere para siempre, pues en solo un año puede ser barrido, y perder el 100% de la inversión, de igual manera, el que va para largo siempre va a tener la posibilidad de recuperar el 100% de la inversión, (pues aunque pinchen empresas o quiebren algunas, siempre entraran otras nuevas en el indice).

Para mi el 2017,es otra etapa nueva, al romper la resistencia del año 2000, y aqui llevamos una rentabilidad media anualizada de 26,81%, desde este punto de vista, no se han llegado a las rentabilidades desorbitadas preburbuja año 2000,

La etapa de 2017, la marco como nueva era, donde el Nasdaq Internet comienza a expandirse con fuerza, gracias a los tráficos que se iniciaron en los dispositivos móviles, aumento de velocidad, y expansión de los datos a nivel mundial, marcando el 2020 otra nueva etapa de aceleración, la era histórica del COVID19, otra oportunidad única de haber entrado en el NASDAQ100.

Por lo tanto, por el aspecto matemático, y aunque las rentabilidades, ya son mayores a la media histórica analizada, de 17,83%, no deja de se menos cierto, que estamos aun en etapa de expansión tecnológica era COVID19.

El futuro no lo conozco, pero todas las posibilidades están sobre la mesa, vigilaría cuando la expansión en los tráficos INTERNET termina, pero lo cierto y verdad, no son las mismas verticalidades acaecidas en la burbuja.com,

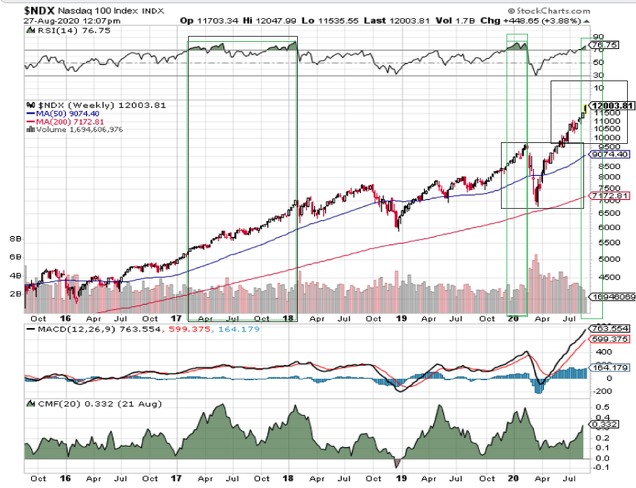

DESVIACIÓN DE MEDIAS :

A nivel técnico, teniendo ya una desviación considerable 29% RESPECTO A LA MEDIA DE 200 SESIONES, lo único que hay que tener es vigilancia de primeras medias, y adecuación del % de cartera que exponemos:

NASDAQ SEMANAL:

La realidad, es que una vez, que en semanal se entra en este nivel, nada opta para estar así, incluso unos meses mas ( si consideramos la posibilidad de que no lo van a tirar en exceso, y menos un crash, antes de elecciones USA), por lo tanto, viendo la situacion,y la fuerza que lleva, yo no me arriesgaría a cortos.

NASDAQ DIARIO:

Sigue el incremento de flujos, toques a medias de 9 o 20 sesiones son compatibles con alcismo, pero dada la lejanía de la media de 200 sesiones, la experiencia me dice, tal como lo he visto, en otras ocasiones, que la media de 50 sesiones, es clave mantenerla, sobretodo cuando hay tal lejanía del precio, respecto de la media de 200 sesiones.

Si se rompiera la situacion, el primer nivel de parada podría ser los 10990, y para una situacion de mas largo plazo los 8800 para un objetivo de 20000 puntos en el Nasdaq 100.

Por lo tanto, si creemos que la media de 200 está demasiado alejada, tendremos que ajustarnos a tal situación, pero no tomar una decisión aun de vender, (sí se está comprando), y mucho menos de ponerse corto.

Por supuesto, no es ninguna recomendación, es simplemente mi opinión de como atajar DESVIACIONES como la actual, pero las cuales, a su vez se encuentran dentro de un entorno de potencia alcista, sin haber dado signos algunos de vuelta.

Os traigo un estudio comparativo del DOW JONES INDUSTRIAL respecto al NASDAQ100:

Comparativa histórica DOW JONES versus NASDAQ100:

DOW JONES INDUSTRIAL como mercado industrial débil ( aunque tiene componentes tecnológicos) pero no deja de llamarse industrial, en comparativa con el Tecnológico Nasdaq100.

Observando este par, vemos que la historia es alcista a favor del NASDAQ100, pero aun no ha llegado a la altura de la burbuja tecnológica, tampoco vemos que estemos en la situación del año 2000, sí bien es cierto que se ha salido de la inclinación, como observáis, la señal viene justo en el año 2020, y antes del COVID 19 JEJEJE ¿alguien sabia algo? .

En semana se observa la ruptura alcista, lo que indica que aun el tecnológico Nasdaq 100 lo puede ir haciendo mejor.

DIARIO: NASDAQ 100 versus DOW JONES INDUSTRIAL:

Se aprecia ruptura alcista, y aqui se observa más claramente la apreciación de que tras un largo lateral, al inicio de 2020 es ruptura alcista en este par, (parece como si los actuantes conocieran la llegada del COVID19 jeje) luego también se observa la gran subida del par cuando se presenta el COVID19, el que hubiera vigilado este par, e invertido en ello, estará muy contento, actualmente señal de compra aun para el NASDAQ100 respecto al DOW JONES INDUSTRIAL.

En fin, una vez mas expongo mi opinión, de como interpretar el momento actual del mercado, las vigilancias de las desviaciones precios respecto a medias importantes, las vigilancias sectoriales, las vigilancias de los tráficos datos internet mundiales, en definitiva el corto y largo plazo.

Esta vez ademas de vigilar la zonas de corto plazo, cuento un poco la historia del NASDAQ100, un indice con 35 años de historia, con mas volatilidad que otros indice, pero, con una rentabilidad anual histórica, de casi el 18%, con total retorno podría rozar el 20%, superando en mas de dos veces, la rentabilidad conseguida por el indice madre SP500.

La historia seguirá.

Saludos.

Buen articulo

Esperando a q haya un 5-10% de corrección para entrar en apple, Amazon y Microsoft

Los 10900 q dices fácil q los veamos y tal vez los 10000,pero los 8800 creo q nunca más los volveremos a ver

Bueno, lo que la historia dice, es que hay puntos que se vuelven a ver, sobretodo en indices, que no dejan de ser siempre las mejores empresas por selección natural del indice. Luego esta la historia de las empresas, aqui cada una tiene unos timing diferentes,mientras alcismo sigue vigente, van alternado, aunque siempre hay acciones que tienen mas fuerza relativa que otras, personalmente tampoco creo que veamos los 8800, pero por la matemática estadística tendencial lo he incluido, Si considero que el COVID ha traído un salto de escalón histórico en NASDAQ 100, es bastante posible que haya puntos que se vuelvan a ver, pero ademas como explico en el articulo, aqui fallar un año alcista o dos, es clave, pues aunque la corrección de 2000 pareció muy grave, solo se llevo por delante la rentabilidad del año 2000, otra cosa que no he explicado que en el NASDAQ HAY 5.81 AÑOS alcistas PARA UNO BAJISTA. eso si, hay 4 años muy bajistas 2001.2002,2003 y 2008, la media de estos años seria sobre un -+37/38%, siendo 2001 y 2008 los peores años, Aun así las estadísticas son muy buenas.

Perdón, he querido decir PUNTOS QUE NO SE VUELVEN A VER, por eso se llama salto de escalón histórico. Un aspecto, que patológicamente cuesta mucho entender, pues la mayoría tienden mas fácilmente al mal de altura, miedos, vértigo, verticalidad, etc etc.

gran artículo, como siempre. AL final ya solo leo a dos personas, una de ellas es ud. Le felicito por su excelencia.

En respuesta a alonso tordesillas

Gracias

En respuesta a Juan A Beño

aprovecho para preguntarle por su visión del euro usd y del oro. Parece que después de jackson hole el usd retoma su caída y el oro su tendencia alcista tras pullback a máximos anteriores. Como ve ud estas dos tendencias? gracias, saludos

Mi opinión es que es muy fuerte alcista pero los alejamientos a mm es un tema que yo tengo muy en cuenta para valorar riesgos.. Por otro lado el tema de la apariencia del gráfico habría que distinguir pienso lineal de logarítmica y si aplicamos velas normales o con volumen.. Hablar de 20000 en un nasdaq no es una barbaridad, no de 30000 tampoco, es cuestión de tiempo y de si lo veremos nosotros o nuestros hijos..

Saludos..

Simplenente trataba de exponer algo que llevo observando de años, sobre la supuesta verticalidad en Nasdaq 100, por lo demas,, el problema de la medias,, en este caso 200 sesiones,, es que nunca sabes cuando puede volver a tocarla, pues todas las trayectorias, impulsos y velocidades son iguales, si así lo fuera cualquier algoritmo automático programado haría fácil ganar dinero, por poner un ejemplo,, 20 de julio ya existía alejamiento de medias, y fíjate el impulso de la megacapitalizacion en verano. Por eso es complicado ganar con los sistemas. Al final nada es seguro, ni nada es pronosticable.

Quise decir que NO todas las trayectorias, impulsos, o velocidades son iguales, y además se añade la dificultad de que no todos los índices tienen la misma situación o distancias a medias, es por eso que el AT es un compendio de todo, y a su vez un contexto sectorial, veo hablar de analisis técnico,, de si analisis fundamental o value, y nada se para a controlar la faceta sectorial del mercado, por naturaleza, a veces antagónica.

Muchas gracias por tus artículos. Tenemos claro que las tecnología guiará el camino pero no crees que el sector oil puede ser el gran rezagado y la mayor oportunidad? Como ves repsol a largo plazo. Muchas gracias!

Buenas.

En mi opinión en este sector tecnológico las rupturas al alza de valores concretos hay que seguirlas... Salvo que el mercado esté en modo corrección fuerte merece la pena intentarlo.

Salud.

Repsol es algo más ya que oil, pues ha entrado en otras industrias, electricidad, gas etc, OIL de momento está en un punto clave laterizado, veremos que camino toma, a muy largo plazo, 10 años vista, OIL no me gusta para nada, la revolución en energías renovables ha llegado para quedarse, me gusta más por ejemplo sector WIND, energía eólica.

En respuesta a Juan A Beño

De momento así es... No hay más que ver este año con casi todo flojo en el IBEX, como está Gamesa, o mirar ETFs de eólicas, solares y energías renovables.

Yo no se si serán lo más eficiente enérgicamente hablando pero el dinero no deja de ir en esa dirección... Sin ir más lejos Solaria en teoría en 2023 va a facturar 4 veces y media más que este año.

En respuesta a Antonio Medina

Industria solar, eólica onshore y offshore etc... Y todas se construirán y mantendrán con algo tan antiguo como el acero. Cada turbina eólica que se construye en el mundo tiene un 80% de acero en sus componentes, en la solar por ahí anda. Hay más peces en el Mar...

"According to the International Energy Agency, renewable power capacity is set to expand by 50% between 2019 and 2024. This increase of 1,200 GW is equivalent to the current total power capacity of the United States. Solar is expected to account for nearly 60% of the anticipated growth and onshore wind 25%.

Steel will play an important role in all renewables, including and especially solar and wind. Each new MW of solar power requires between 35 to 45 tons of steel, and each new MW of wind power requires 120 to 180 tons of steel"

Pues si, así es, energías renovables es temática a nivel mundial con bastante fortaleza, de el mercado español últimamente estoy algo desentendido, porque realmente, hay muy pocas cosas.

Y en cuanto a la temática del articulo, lo único que trato de mostrar, es que los salto de escalones históricos, en este caso por TECNOLOGICO, siempre fueron igual, el inversor medio los confunde con burbuja, porque esta encasillado en una franja de precios, que cuesta asumir el salto, pero en la historia, para saltar de escalón, se necesita precisamente estos acontecimientos,en el caso del tecnológico 17 años, no entender todo esto, es el fracaso de bastantes gestores, que no han entendido la nueva era tecnológica/ internet. Supongo que en el pasado, cada vez que hubo un salto de escalón, el inversor asistiría incrédulo, pues en su mente solo aprecian la verticalidad, sin intuir nada mas.