Actualmente estamos asistiendo a uno de los momentos más alcistas de la historia, y más concretamente Estados Unidos no parece encontrar techo. El ciclo expansivo del gigante norteamericano lleva avanzando sin alteraciones durante 8 años resurgiendo desde la pasada crisis financiera, y de continuar así hasta 2020 supondría la mayor racha alcista de la historia.

Sin embargo, esta situación genera cierta desconfianza entre los agentes del mercado, ya que los índices bursátiles estadounidenses baten máximos prácticamente en cada sesión, adentrándose en terrenos inexplorados y haciendo que los inversores actúen con cierta cautela. Y es que en este 2017, la interpretación de sus índices se puede resumir con una línea continua ascendente, mientras que el resto de parqués mundiales han experimentado en algún periodo ligeros recortes como los producidos en verano.

Si nos atenemos a las noticias macroeconómicas, eventos políticos y alteraciones externas, la lista de contratiempos que ha vivido Estados Unidos es extensa: una reforma sanitaria que no ha contado con apoyos suficientes; subida de tipos de interés donde la FED fue criticada por no establecer su plan de actuación con determinación; traspaso de flujos de inversión hacia Europa; políticas proteccionistas y presupuestos del estado modificados por parte de Trump; la crisis frente a Corea del Norte donde misiles de largo alcance eran probados casi de forma semanal generando tensiones mundiales; y por último una serie de huracanes que han devastado parte de su costa sur.

Lo llamativo, y podríamos aventurarnos a decir que “preocupante” de todos estos eventos, es que los índices norteamericanos se han mostrado inalterados y prácticamente impermeables, sin romper en ningún momento su racha alcista, basando su entusiasmo y euforia en los buenos resultados que han venido mostrando las empresas norteamericanas.

Sin embargo este panorama puede haberle quitado recorrido al comienzo de 2018, donde podríamos comenzar a apreciar leves señales de agotamiento. Por ejemplo, mientras que los índices europeos han presentado correcciones a lo largo del año, aun sin presentar grandes sobresaltos, algunos analistas opinan que sobre Estados Unidos pende la espada de Damocles. Los datos macroeconómicos apoyan el buen momento de su economía, y prácticamente se encuentra descontada la próxima subida de tipos. Pero hay que tener en cuenta que esta modificación, tendrá un efecto directo sobre un indicador adelantado que conviene revisar cada cierto tiempo, y sobre todo evitar que caiga en el olvido en los momentos de bonanza: la pendiente de la curva de tipos de interés.

Ésta mide la diferencia entre la rentabilidad de los bonos a 10 y 2 años. Al mostrar los tipos de interés que se pagan por instrumentos de deuda soberana con diferentes vencimientos, el análisis de la curva permite identificar la evolución esperada de los tipos de interés a largo plazo. Este indicador es un reflejo en términos coloquiales de la confianza de los inversores a largo plazo. Es decir, cómo se encontrará la economía en el largo plazo, y cómo va a evolucionar en el corto o medio plazo.

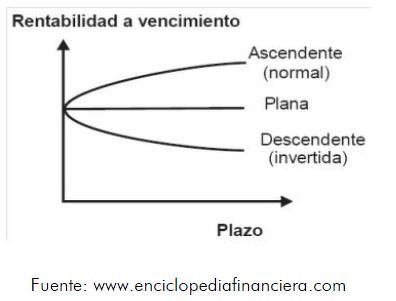

Esta curva, puede tener dos claras posiciones:

- Cuando es ascendente, con pendiente positiva, significa que los rendimientos a largo plazo son superiores a los de corto plazo. Esta situación se considera un estado normal y de bienestar de la economía, reflejo de que el inversor que acepta un vencimiento a largo plazo requiere un rendimiento mayor cuanto más largo sea el periodo al que se compromete. Además de acuerdo con la teoría, en este escenario los inversores están esperando subidas de tipos en el futuro.

- Cuando la curva se aplana o es descendente, con pendiente negativa, se le denomina curva de interés invertida. Este escenario sería reflejo de pesimismo sobre la evolución de la economía, donde los bancos centrales comenzarían a bajar tipos de interés, haciendo que los rendimientos de la deuda a corto plazo superen a los del largo plazo.

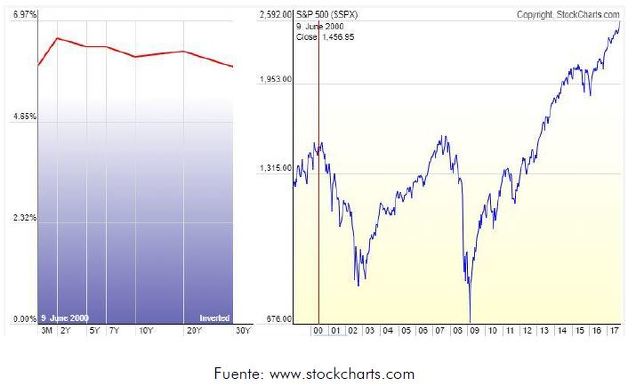

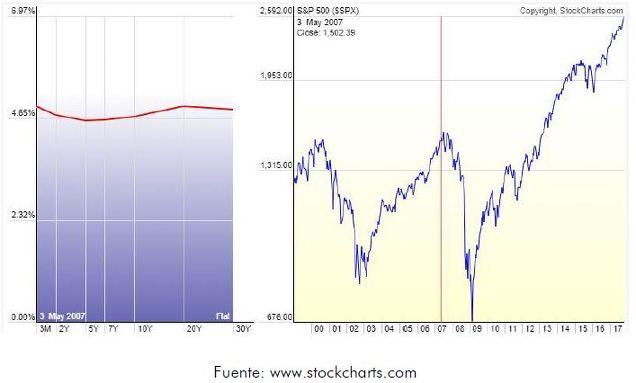

El análisis de la pendiente de la curva de tipos, y más concretamente en Estados Unidos, sirve de indicador adelantado del estado de la economía mundial ya que en las últimas dos grandes crisis la curva se mostró plana meses antes al estallido de la corriente bajista. De hecho, ha pronosticado todas las recesiones de la economía estadounidense en los últimos 50 años, por lo que podemos considerarlo algo más que relevante. Los gráficos a continuación muestran el estado de la curva de tipos antes de la recesión de 2000 y 2008.

En aquellos años, los tipos de interés se encontraban bastante elevados comparados con el momento actual, donde la mayoría de países presentan unas tasas inferiores al 1% y cercanas al 0%. Si bien es cierto, este planteamiento se encuentra en proceso de cambio ya que los Bancos Centrales están mostrando de forma cada vez más contundente un discurso centrado en la reducción de estímulos, fijando en sus calendarios los plazos para la subida gradual de tipos de interés. Estos actos pueden tener efectos en la actual curva de tipos de interés y propiciar su aplanamiento si el cambio en las políticas monetarias de los bancos centrales vienen dados únicamente con el mero fin de controlar tasas de inflación. Si esto se produce, se genera una pérdida progresiva de la pendiente de la curva, facilitando el hecho de que los rendimientos a corto plazo excedan a los de largo plazo.

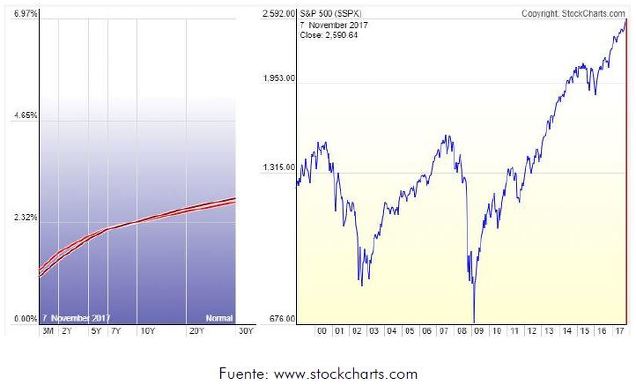

El gráfico superior muestra las curvas de tipos de interés estadounidenses a comienzos de octubre (Rojo oscuro) y noviembre (Rojo intenso). En ella se muestra cómo en el último mes hemos asistido a un ligero aplanamiento de la curva de tipos, y aunque es pronto para vaticinar su futuro, podemos afirmar que los inversores esperan movimientos por parte de los Bancos Centrales donde se deberá controlar la evolución de la pendiente en diciembre y comienzos de 2018 si la FED decide hacer efectiva la subida de tipos de interés en el próximo mes.

Haciendo balance como hemos comentado anteriormente, Estados Unidos es el baremo y termómetro de la economía mundial, por lo que si los índices se muestran inalterados frente a contratiempos que podrían y deberían (teóricamente) haber dificultado su avance, la curva de tipos de interés puede ser actualmente un indicador encubierto que refleje las perspectivas de su economía y las preocupaciones de los inversores.