Igual es un título algo dramático, pero en cierta medida para los inversores esta situación es una guerra en el sentido de que los actuales comportamientos en bolsa pueden resultar letales para las carteras de muchos. La actual situación protagonizada por la pandemia ha empujado a todo el mundo a acelerar sus procesos de digitalización e incluso forzado cambios en nuestra vida privada y profesional. De esta forma, actos que antes realizábamos presencialmente han pasado a hacerse de forma telemática: teletrabajo (favoreciendo los servicios en la nube), teleconferencias (incentivando así el uso de este tipo de plataformas), teledeporte (impulsando el crecimiento de este tipo de deporte), compras online (acudiendo a plataformas como Amazon o a los medios digitales de las actuales marcas).

Todo esto ha favorecido única y exclusivamente a un sector, el tecnológico. Por lo que tenía sentido este movimiento de los mercados hacia este sector. Sin embargo, lo que parecía un movimiento racional se ha convertido en irracional (en mi opinión) encontrándonos con situaciones tan extremas como estas:

- La capitalización de Peloton ($PTON) ha subido casi un 200% situándolo en 24 mil millones $ sin haber ganado dinero todavía.

- El P/E de Zoom ($ZM) se sitúa en 300x.

- El P/E de Data Dog ($DDOG) se sitúa en 638x

- El P/E de Shopify ($SHOP) se sitúa en 478x

* Datos obtenidos de Atom Finance

Estas situaciones implican que, en el caso de Data Dog (por ejemplo), si la empresa mantiene su beneficio en los niveles actuales el inversor tardará 638 años en empezar a recuperar su inversión (estamos locos...). Evidentemente estas empresas son empresas cuyo modelo de negocio es muy prometedor y existen motivos suficientes para pensar que puede crecer a tasas altas los próximos años, pero aun así son precios desorbitados. Esto supone un altísimo riesgo para el inversor dada la muy escasa rentabilidad esperada los próximos años. Es muy poco probable que esta empresa mantenga estos ratios de valoración los próximos años, por lo que el crecimiento de los beneficios solamente traerá una reducción del P/E de compra (si yo compro a un P/E de 100 y al año siguiente la empresa doble beneficios mi P/E ese año es de 50 dado el precio al que lo compre), pero apenas se revalorizará la acción (no al menos de forma sostenible).

Esto, por tanto, nos debería inducir a huir de este tipo de activos que tanto peligro tienen y que tan poca rentabilidad futura ofrecen, y acudir a aquellos activos más estables con rentabilidades futuras más atractivas (empresas con P/E más bajos que la media). Sin embargo, hay algo que nos atrae mucho de este tipo de activos y es la revalorización actual que están experimentando. En cada uno de los casos mencionados anteriormente las revalorizaciones en el año han sido superiores al 100%, por lo que nos cuesta mucho evitar sentirnos atraídos por estas rentabilidades llegando incluso a ensordecer estos riesgos que asumiriamos.

¿Qué podemos hacer entonces?

Bueno, aunque parezca algo simple y, desde luego, nada nuevo, mi mejor opción es utilizar técnicas de momentum. Para quien no conozca este tipo de técnicas consiste básicamente en acompañar al mercado con sus tendencias. Con este tipo de estrategias no nos preocupamos por si el mercado es racional o irracional, simplemente le acompañamos e intentamos batirle jugando sus mismas cartas. Para ello, el indicador más común es el indicador Momentum, cuya fórmula es la siguiente:

Indicador Momentum = P(0) / P(-n)

Siendo P(0) el último valor y P(-n) el valor correspondiente al periodo -n.

Además, este tipo de indicadores dada su simplicidad se pueden aplicar también al análisis de fundamentales o de ratios de valoración para estudiar la tendencia de estos. Por ejemplo, si quisiéramos estudiar la tendencia del P/E medio de cierto sector para valorar nuestros activos simplemente graficaríamos el indicador momentum utilizando un histórico de P/E y podríamos analizar cuando es buen momento de sobrevalorar nuestros activos en función del mercado o cuando infravalorarlos. Sin embargo, no todos disponemos de datos históricos medios del P/E de sectores, por lo que tendremos que conformarnos con analizar las tendencias de los precios, aunque la señal será parecida.

En este caso, voy a explicar cómo analizo yo el momentum utilizando estos 3 simples indicadores:

- 2 medias móviles (una de 20 periodos y otra de 40 periodos)

- El indicador momentum con 10 periodos

- El estocástico lento con 10 periodos

Para este ejemplo, voy a utilizar un gráfico semanal del Nasdaq (representando el sector tecnológico) y otro semanal del Dow Jones (representando sectores más "tradicionales"). He elegido dos indices de EEUU para reducir el impacto que pueden tener los factores país y divisa.

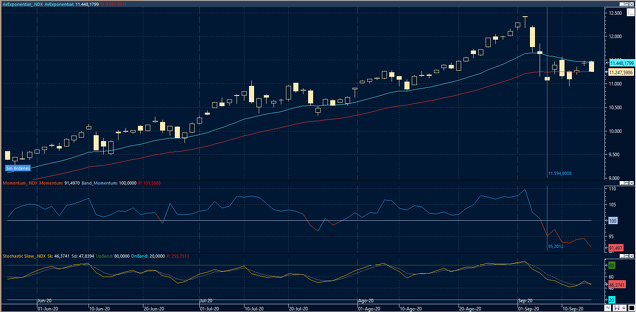

Empecemos con el Nasdaq:

La línea azul en la primera pantalla se corresponde con la MMR (media móvil rápida de 20 periodos) mientras que la roja se corresponde con la MML (media móvil lenta de 40 periodos), la segunda pantalla contiene el indicador momentum y el último el stochastico lento. Repasando así rápidamente, el indicador momentum proporcionará un valor superior a 100 si el precio actual es superior al precio de hace 10 periodos o inferior a 100 en caso contrario. Si el valor está por encima de 100 y subiendo indica que cada vez más los precios son proporcionalmente superiores al de 10 periodos atrás, lo cual indica una clara tendencia alcista, si encontramos el escenario contrario, es decir, el indicador está por debajo de 100 y bajando implica que los precios cada vez son proporcionalmente inferiores al de 10 periodos atrás y muestra una tendencia bajista. Y el caso del stochastico valores por encima de la línea de referencia superior (en este caso situada en 80 por defecto) indica niveles inusualmente altos y anticipa caídas, y niveles por debajo de la línea de referencia inferior (en este caso situada en 20 por defecto) indica niveles inusualmente bajos y anticipa subidas.

Como vemos en el gráfico, las medias móviles en un principio indican una clara tendencia alcista tanto la media rápida como la lenta, aunque podemos ver ciertos indicios de cambio de pendiente de estas. Si nos fijamos en el indicador de momentum, vemos cómo el valor se está acercando a 100 desde los 120, indicando que, aunque los precios siguen siendo superiores a los de 10 periodos anteriores, este es cada vez “menos superior” anticipando un posible cambio de tendencia. Por último, el estocástico lento nos dio una ligera señal de venta cuando se situó por encima de 80 y que tras la corrección de las últimas semanas ha pasado a situarse en niveles de 50.

¿Qué podemos concluir de esto?

Aunque la tendencia sigue siendo alcista, podemos ver como flaquea con el paso del tiempo y no sería raro que esta cambiara las próximas semanas. Sin embargo, creo que puede ser un error anticiparse a la tendencia y tomar posiciones defensivas ya que puede que la tendencia se mantenga así durante mucho tiempo.

Vamos a pasar ahora a ver el Dow Jones:

En este caso, si que vemos con mayor claridad una tendencia. Las medias móviles están aumentando su pendiente, lo cual indica que la tendencia está siendo cada vez más alcista. Por otro lado, el indicador momentum aunque se mantiene plano está cerca de 110 y si las medias móviles continúan con su actual movimiento este irá subiendo progresivamente indicando que cada vez los precios son “más superiores”. Por último, el estocástico está en niveles similares al Nasdaq de forma que no nos proporciona mucha información respecto la tendencia.

¿Qué hacemos entonces?

DISCLAIMER:

Esto no es una recomendación de inversión, es una simple opinión y no me hago responsable de las posibles pérdidas que puedas tener. Por favor, haz tu propio análisis antes de invertir.

Bueno, pues aparentemente vemos cómo el Dow Jones, es decir, los sectores digamos más “tradicionales” están siendo los que mejor tendencia están demostrando, por lo que en principio deberíamos estar invertidos en estos. Sin embargo, la tendencia del Nasdaq sigue siendo claramente alcista, aunque puede que con menor fuerza, por lo que también deberíamos estar invertidos en empresas tecnológicas. En el momento el indicador momentum se sitúe por debajo de 100 en cualquier caso sería un buen momento para salirnos y en cuanto vuelva a situarse por encima de 100 volver a entrar. Esto no hará que nos salgamos y entremos en los mejores momentos, al contrario, nos saldremos y entraremos tarde, es decir, cuando la tendencia ya esté formada. Pero nos reducirá drásticamente la volatilidad, permitiéndonos salir y entrar con cierta seguridad de que la tendencia es la que es. También es muy recomendable que el gráfico sea semanal, ya que de esta forma pequeños eventos puntuales no nos den falsas señales de cambio de tendencia, más aún en los tiempos de alta volatilidad actuales donde las bolsas son capaces de caer un 10% en 2 días.

Esto es lo que hubiera ocurrido en el caso de elegir un gráfico diario, nos hubiéramos comido igualmente la caída de la última corrección y además hubiéramos tenido desde el 1 de junio 4 señales de venta y 3 de compra, 7 en total y en todos los casos eran señales falsas de cambio de tendencia (salvo la última que aun no lo sabemos) provocados por movimientos muy volátiles.

Este ha sido un ejemplo de cómo se puede invertir en tiempos de alta incertidumbre en que no sabemos el rumbo a corto/medio plazo que pueden tomar los mercados, de forma que podemos beneficiarnos de las increíbles rentabilidades ofrecidas por movimientos irracionales como el que estamos viendo en muchas empresas tecnológicas sin realmente tener por que asumir el riesgo que tendría tener estas empresas en cartera a medio/largo plazo.