Vamos a mostrar a continuación los resultados del Momentum en septiembre, aplicado a valores individuales (del SP500 y del Russell 3000) y después mostraré la lista de valores con mejor momentum para este mes de octubre. Pero antes de entrar en materia, dos puntos importantes:

1.- A diferencia de lo que hemos ido planteando en los posts anteriores sobre Momentum, aquí hablamos de acciones invididuales, no de índices de RV ni de activos clásicos como el Oro, el inmobiliario o los bonos (que se usan en carteras de Asset Allocation). En próximos posts explicaré el apasionante mundo del Momentum aplicado a acciones individuales, que en los posts de introducción al Momentum que he publicado hasta ahora he dejado de lado expresamente.

2.- Cuando hablamos de las acciones con el mejor Momentum para septiembre nos estamos refiriendo a las acciones que tuvieron mejor rendimiento durante los 11 meses anteriores a agosto de 2020. Por lo tanto no tomamos el rendimiento de los 12 meses que terminan en agosto (de cara a septiembre), sino los 11 meses que terminan en julio. Es decir, el Momentum 12 meses aplicado a acciones individuales se deja fuera el último mes. Del mismo modo, cuando después analicemos el Momentum de cara a octubre, nos dejaremos fuera el rendimiento del mes de septiembre-2020, y solo nos fijaremos en el rendimiento de los 11 meses que acaban en agosto-2020. El motivo de esta forma de funcionar es la “reversión a la media” que se produce en períodos cortos (1 mes en este caso), que comentaré en futuros posts.

ANÁLISIS DE LO OCURRIDO EN SEPTIEMBRE.

1. SP500 (las 500 mayores empresas de la bolsa americana).

Antes de ver los resultados de septiembre en acciones individuales, hay que empezar por situarnos en el contexto de mercado. El SPY (ETF del SP500) cayó un -4,13% en septiembre, lo que significa que hablamos de un mes bajista para la bolsa americana. Eso sí, levemente bajista puesto que apenas corrige una pequeña parte de la subida acumulada durante los 5 meses anteriores, tal y como vemos en el siguiente gráfico en velas mensuales (primera vela negra tras 5 velas blancas mensuales).

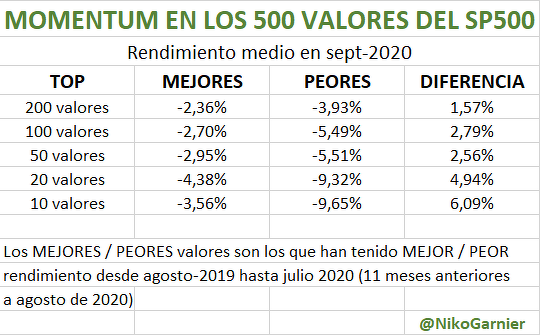

Vamos ahora sí con los resultados agregados a nivel de acciones individuales. En la siguiente tabla muestro qué rendimiento han tenido de media los mejores / peores valores que forman parte del índice SP500. Pasamos a comentar esta tabla con resultados muy interesantes.

El Momentum medido tal y como explicaba anteriormente (es decir, con el rendimiento de los 11 meses anteriores al último mes), nos permite extraer listas con los mejores y peores valores.

Los 10 mejores valores del SP500 entre ago-2019 y jul-2020 (ambos incluidos), han obtenido de media un -3,56% de rentabilidad en el mes de septiembre. En comparación, los 10 peores valores en este período de 11 meses, obtuvieron en sept-2020 un -9,65% de rentabilidad media, lo que significa que el top 10 de los mejores valores (dentro del universo del S&P500 analizado) obtuvieron un comportamiento de 6,09 puntos porcentuales mejor -en un solo mes- que el top 10 de los peores valores. Dicho de otra manera, si hubiéramos comprado 1000$ en cada uno de esos 10 valores “buenos” y nos hubiéramos puesto cortos por importe de 1000$ en cada uno de los 10 valores del top 10 de los malos, habríamos generado una rentabilidad del 6,09% sobre una cartera de 20.000$ en un solo mes, sin tener en cuenta las comisiones asociadas, y ello en un contexto de mercado bajista. El Momentum long / short le sacó más de 10 puntos porcentuales al mercado tan solo en el mes de septiembre.

Eso sí, en un mes globalmente bajista en la bolsa USA, una cartera con sólo posiciones largas, invertida en el top 10 de los valores del SP500, habría perdido un -3,56% (muy cercano a la media ponderada del mercado que representa el SPY). Fijaros que a medida que ampliamos el número de valores, la rentabilidad negativa se va reduciendo. El top 200 de los mejores valores solo perdió un -2,36% de media en el mes de septiembre (hablamos de un 40% de los valores que forman el índice SP500, es decir, una selección bastante amplia). En cualquier caso, el Momentum sigue siendo una indicación técnica que tiene una clara relevancia: sea cual sea el número de acciones elegidas, el bloque de “mejores” lo hace mejor que el bloque de “peores”. Eso sí, a medida que se amplia el número de valores (es decir, que se reduce la concentración), también se reduce el “spread” o diferencia de comportamiento entre los mejores y peores. Es un comportamiento esperable, natural. En cualquier caso, todos los rendimientos son negativos porque el mes fue negativo. Ahora veremos que esto no ocurre cuando ampliamos el universo de acciones, y pasamos del S&P 500 al Russell 3000.

Otro detalle importante a extraer de esta tabla es que el hecho de que a medida que se amplía el número de acciones el rendimiento negativo se reduzca, significa que en realidad el índice SP500 (o el ETF SPY) ha caído sobre todo debido a las grandes ponderaciones. De hecho, el índice SP500 Equal Weight (donde cada valor pondera lo mismo independientemente de su capitalización bursátil) solo bajó en septiembre un -2,70%.

A continuación os dejo la lista de las que formaron el top 20 de mejores acciones de cara a septiembre (y que rindieron un -4,38% de media en este mes):

Mala noticia… bueno, regular.

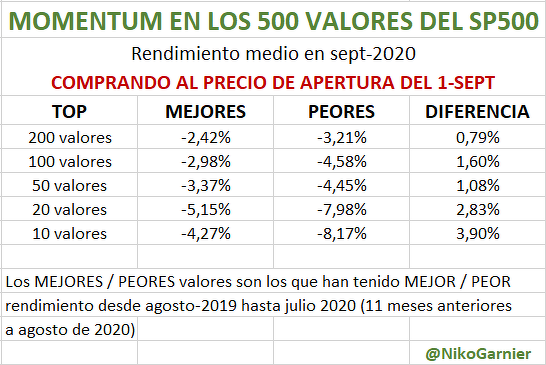

Todos los datos anteriores tienen un problema: ¿a qué precio compramos los valores a mantener durante el mes de septiembre y a qué precio los vendemos? La segunda pregunta es sencilla: se venden en la subasta de cierre del último día de septiembre, porque es fácil poner orden de venta ahí. Pero para la compra no es fácil, porque los cálculos se hacen tomando el precio de cierre de esas acciones en la última sesión de AGOSTO. El problema a nivel operativo es que hasta que no se produce ese precio de cierre final de agosto, no podemos lanzar nuestro rastreo de mercado para encontrar la lista exacta de valores. Lo normal es esperar que acabe completamente el mes, y entonces comprar. ¿Qué habría pasado si esperamos a ese cierre y compramos en la primera sesión de septiembre?

En la siguiente tabla vemos los resultados pero comprando al precio de apertura del día 1-septiembre. La mala noticia es que la diferencia entre los mejores y los peores se reduce considerablemente respecto a los cálculos de la tabla anterior. La buena noticia es que siguen siendo significativos y elevados (y después veremos que para el Russell 3000 este efecto no existe). Un 3,90% de diferencia cuando concentramos al máximo las carteras long / short (10 mejores y 10 peores respectivamente), y sigue siendo un 2,83% si cojemos los 20 mejores / peores, que representa casi 7 puntos porcentuales mejor que el mercado.

ANÁLISIS DE LO OCURRIDO EN SEPTIEMBRE.

2.- RUSSELL 3000 (las 3000 mayores empresas de la bolsa americana).

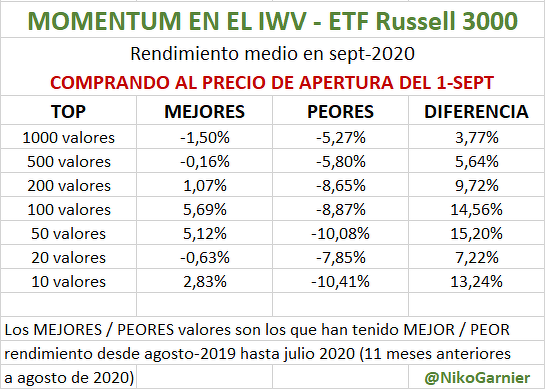

Vamos a ampliar ahora el ejercicio a un universo aún mayor de acciones, que cubre la casi totalidad de la capitalización bursátil americana (el 98% aproximadamente). En el caso del SP500 he utilizado los componentes actuales del ETF IVV (iShares Core S&P 500 ETF). Ahora voy a usar los componentes de otro ETF de iShares, el iShares Russell 3000 ETF (IWV).

Lo primero, el contexto. El ETF IWV bajó un -4,07% en el mes de septiembre. Recordemos que se trata de un índice ponderado por capitalización bursátil, por lo que a pesar de estar compuesto por unos 3000 valores, su comportamiento está muy influenciado por los valores de más peso. La caída media de los valores del Russell 3000 ha sido inferior al 2% en septiembre, lo cual nos ofrece una radiografía más precisa de la realidad bajista del mes de septiembre.

Vayamos con el Momentum aplicado a este universo mayor de acciones de EEUU. En la siguiente tabla podemos ver la rentabilidad media de diversas carteras (igual que en el estudio anterior del S&P500), según el número de valores que las componen, y en la última columna vemos la diferencia o spread entre las carteras alcistas compuestas por los mejores valores y las carteras bajistas (posiciones cortas) compuestas por los peores valores. La diferencia es mucho más abultada que con las acciones del S&P500 porque aquí hablamos de rentabilidades de dos dígitos en un solo mes.

Por cierto, aquí he cogido directamente para los datos de entrada (que sería compra en las carteras de los mejores y venta al descubierto en las carteras de los peores), el precio de apertura de la primera sesión de septiembre.

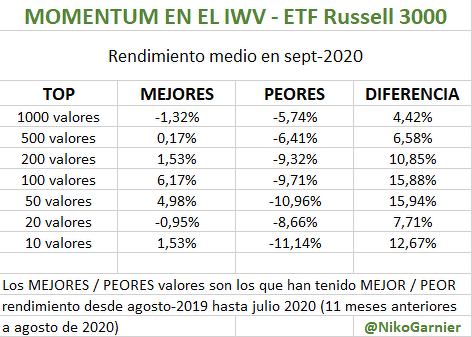

Si cogemos los precios de cierre de agosto como precios de entrada, éstos serían los resultados:

En esta ocasión, a diferencia de lo que ocurre con el S&P500, no hay una diferencia significativa (ni para bien ni para mal) entre coger el precio de cierre de agosto como precio de entrada o coger el precio de apertura de septiembre. ¿Será debido a que el Momentum es explotado de forma más sistemática por grandes operadores en los valores “grandes” del SP500 y no tanto en los valores medios y pequeños del Russell 3000? Es una posibilidad, pero dudo que la explotación del Momentum que hacen algunos (incluso peces gordos) tenga un impacto tan significativo. Es un tema que seguiremos desarrollando.

Hay un pequeño escalón cuando cogemos el top 20 de los mejores valores y peores valores, que resulta muy extraño y llamativo, y para el que no tengo más explicación que las circunstancias. He revisado los valores que componen las carteras, y he ajustado algún error de la base de datos, hasta alcanzar estos datos, para los que no veo más objeciones. Así que para intentar afinar más, he ido mirando carteras con más precisión:

Rentabilidad en septiembre:

Top 25: Mejores: +1,92% - Peores: -4,36%

Top 30: Mejores: +1,8% - Peores: -8,43%

Top 35: Mejores: +3,8% - Peores: -9,18%

Top 40: Mejores: +6,35% - Peores: -8,95%

Top 45: Mejores: +4,9% - Peores: -9,48%

Como vemos, excepto para la cartera compuesta por los 20 mejores valores, el resto de carteras (los 10 mejores, y también los 25, 30… y 45 valores) ofrecen una rentabilidad positiva para septiembre en términos absolutos. Tan solo para una cartera compuesta por los 500 mejores valores, se empieza a obtener una rentabilidad negativa. Lógicamente, a medida que crece el número de valores de la cartera y se acerca a un gran porcentaje del universo de valores analizado, la rentabilidad obtenida se acerca a la media de ese universo analizado (que en este caso es negativa para septiembre).

Si alguien quiere indagar, os dejo con el listado completo de las top 50 mejores y peores. Si alguien ve algún error en algún dato, con mucho gusto lo veremos en los comentarios.

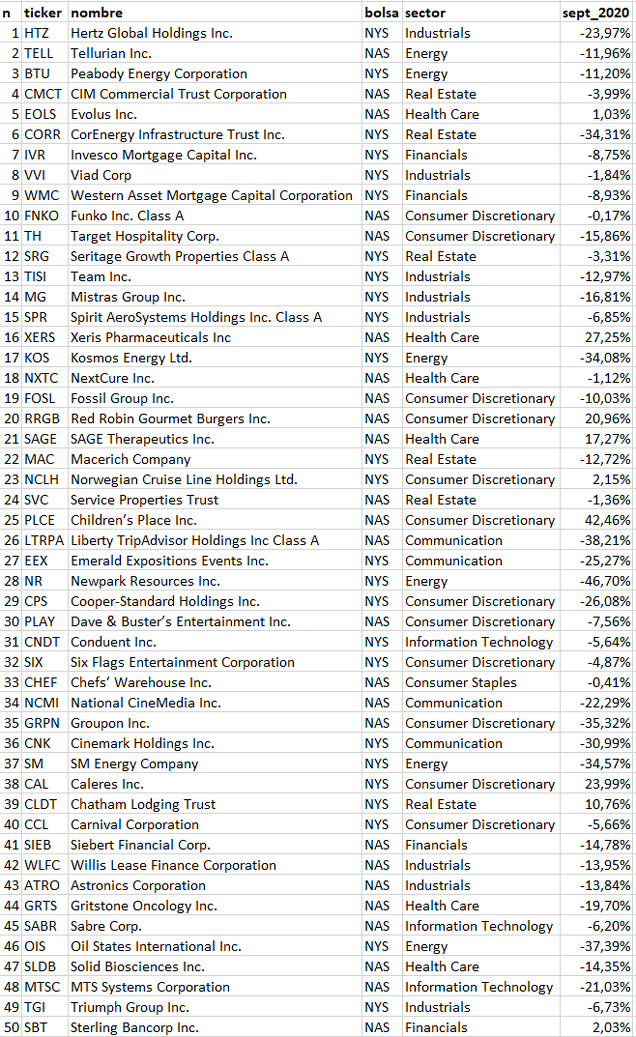

--- TOP 50 PEORES ---

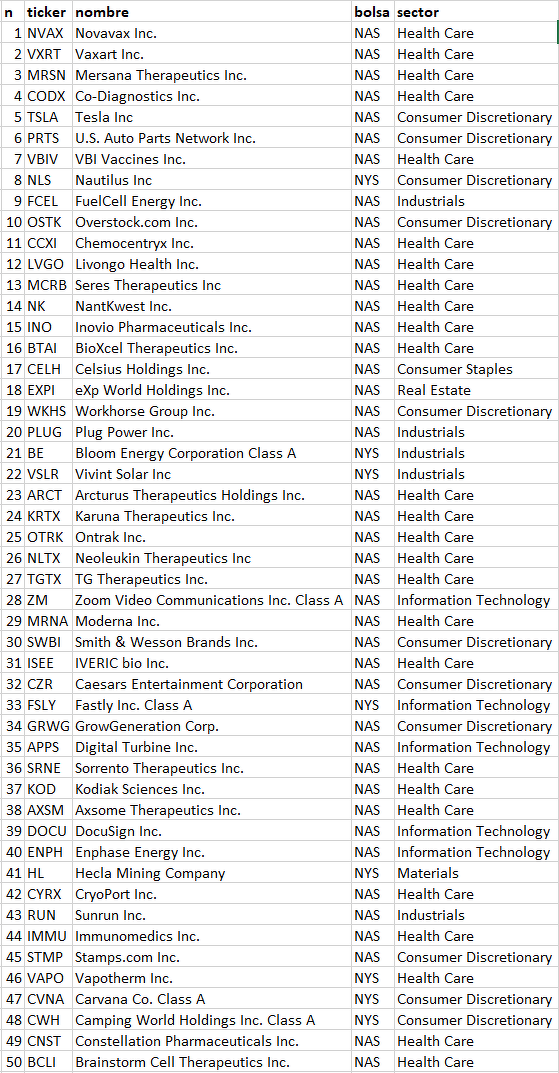

--- TOP 50 MEJORES ---

De paso, es interesante ver la dispersión que hay entre unos valores y otros: ¡ no es nada fácil anticipar cuál va a ser ganador y cuál perdedor ! Esto significa que el Momentum es una realidad estadística, no “matemática pura”. (técnicamente la estadística son matemáticas, pero lo expreso de esta manera para que se entienda la idea de que hablamos de medias…).

Nota: los valores en las tablas están ordenados de mayor a menor fortaleza de Momentum (es decir, rendimiento en los 11 meses anteriores al último mes).

CONCLUSIÓN SEPTIEMBRE 2020

Salta a la vista la fuerza del Momentum. Los valores que han tenido mejor comportamiento durante los 11 meses previos a agosto de 2020, son claramente los que mejor comportamiento han tenido también en septiembre de 2020. Y en el otro extremo también funciona: los peores valores en esos 11 meses anteriores han sido, de media, también los peores valores de septiembre. Por eso, en un mes globalmente bajista como ha sido septiembre, se puede todavía generar rentabilidad utilizando carteras long / short (con valores comprados y otros vendidos a descubierto), cuando hablamos de grandes valores del S&P 500.

Además, y no menos importante, se observa que a medida que se reduce la concentración (es decir, vamos pasando de los 10 mejores / peores valores, a los 20, 50, 100, 200 mejores / peores valores), el efecto se va diluyendo.

En cualquier caso, sin aplicar la técnica del long / short (carteras de “retorno absoluto”), se habría obtenido aún una rentabilidad positiva en septiembre (con el SP500 cayendo cerca de un 4%) comprando los mejores valores del Russell 3000, excepto si compramos exactamentelos 20 mejores valores -una anomalía pendiente de explicar-. Para otras concentraciones, éstos habrían sido los resultados de septiembre:

Rentabilidad sept-2020 de una cartera que hubiera comprado (a precios de apertura de mes), los mejores valores del Russell 3000 en el período ago-2019 a jul-2020:

Top 5 (se compran los 5 mejores valores entre ago-19 y jul-20): +3,61%

Top 10: +2,83%

Top 20: -0,63%

Top 25: +1,92%

Top 30: +1,8%

Top 35: +3,8%

Top 40: +6,35%

Top 45: +4,9%

Top 50: +5,12%

En medio de un mercado bajista en septiembre, los valores con mejor momentum en el año anterior consiguen acabar septiembre claramente en positivo. Esto es el momentum en acción.

MOMENTUM DE CARA A OCTUBRE.

Para terminar, os dejo con la lista de los 50 mejores y peores valores de cara a octubre. Es decir, mostramos los 50 valores que mejor y peor comportamiento han tenido en el período de 11 meses entre septiembre-2019 y agosto-2020 (ambos incluidos), ordenados de mayor a menor fortaleza (o debilidad en el caso del Top 50 Peores).

--- Top 50 MEJORES valores del Russell 3000 del 30-sept-2019 al 31-08-2020 ---

--- Top 50 PEORES valores del Russell 3000 del 30-sept-2019 al 31-08-2020 ---

El mes ya ha echado a andar. A principios de noviembre volveré a publicar un post con los resultados del Momentum aplicados a octubre. ¿Serán tan espectaculares como los de septiembre?

Artículos relacionados: ver listado completo de posts que he publicado sobre Momentum.