En estos pocos días que nos faltan para acabar el año nos vamos a ver bombardeados, como de costumbre, con las estimaciones del +10% habitual de subidas para la renta variable por parte de las diferentes gestoras. Los movimientos de los mercados financieros suelen ser imprevisibles a priori y totalmente evidentes a posteriori por lo que aventurar qué va a pasar a lo largo de todo un año es tarea inútil. Yo, sin embargo, me uniré a la tendencia. A fin de cuentas si acierto podré desempolvar el artículo a finales de año y si me he equivocado nadie se acordará. Un win-win de manual.

En el otoño de 2018 me resultaba evidente que el riesgo de fin de ciclo podría estar dándose o, cuando menos, se podría ver una corrección muy significativa de los índices. La caída fue importante pero el mercado no tuvo problema en reestructurarse al alza y a principios de 2019 ya teníamos a la línea de avance-descenso del Nyse marcando nuevos máximos. Era la confirmación de que la tendencia seguía aunque intuía que ese movimiento podría ser el último estertor de la tendencia alcista. Cuando miramos un gráfico siempre parece que estamos en la onda 5 y que sólo falta la ruptura bajista para dar el movimiento por concluido.

Para principios del 2020 la amplitud del mercado era razonablemente sana pero algunos tramos de la curva de tipos ya se habían invertido. Llegó la pandemia y cualquier atisbo de normalidad saltó por los aires. Vuelta con los tipos al cero, escandalosa inyección de liquidez, desacoplamiento bursátil extremo entre growth y value y entre nueva y vieja economía. De nuevo estamos todos pensando si ésta será la sobreextensión de la tendencia. La onda 5 de la 5.

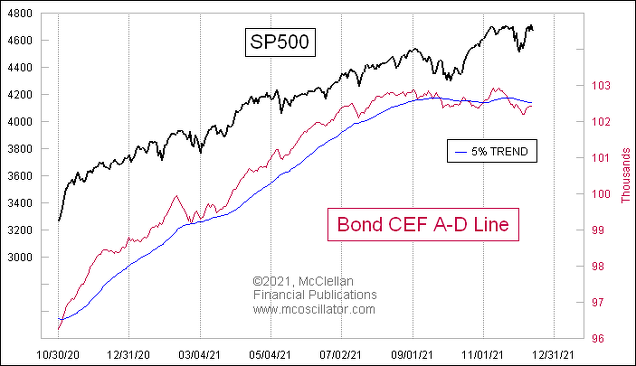

Con la primavera entró al mercado un volumen brutal de nueva liquidez que marcó el final del proceso alcista del growth más salvaje. Ahí está el pico del fondo de Cathie Wood, el ARK Innovation, pero no solo porque algo similar ocurre con temáticas como el de las energías renovables, biotech o la impresión 3D, segmentos como el IWC de microcaps o incluso con el Russell 2000 y su falsa ruptura alcista de noviembre. Y a partir de ahí una desescalada que se ha agravado desde la semana de acción de gracias. El volumen de valores que están corrigiendo de un modo realmente serio es tan notable que está arrastrando a la baja a los índices de amplitud de mercado. Muy mala señal para el medio plazo. Cualquier indicador que se mire se ha vuelto preocupante y sería temerario no volverse cauteloso. Un gráfico que refleja bien esta realidad es la línea avance-descenso de bonos CEF por lo que nos está diciendo de la liquidez.

La amplitud de mercado es extremadamente importante pero, como todo, deber ser contextualizada porque sino estaremos cubriendo la cartera continuamente, reduciendo la volatilidad pero también la rentabilidad y es ésta última la que nos da de comer. Y estas divergencias claramente peligrosas se están dando con unos tipos de interés oficiales al 0% y con unos tipos reales fuertemente negativos. En estas circunstancias no hay alternativa a los activos de riesgo.

Mi escenario, por tanto, es el de un año en el que los índices deberían mantener su sesgo alcista de largo plazo, lo que no imposibilita el hecho de que el saldo anual sea incluso ligeramente negativo. Incremento de la volatilidad, alguna corrección relevante de entre el 10 y el 20% y un mercado mucho más lateralizado.

Las carteras gestionadas activamente deberían batir holgadamente a los índices. Y los índices tendrán mejor o peor desempeño en función de lo que haga esa media docena de valores que los mueven. Si esos valores corrigieran fuerte en una economía inflacionaria como ésta los inversores indexados empezarían a oler lo que se les viene encima. A nivel intramercado debería continuar la rotación desde valores hypergrowth y sin beneficios hacia las empresas que se han visto más perjudicadas durante la pandemia a medida que se vaya asumiendo que el problema ya es historia y que estas nuevas olas de muy baja letalidad van a ser la nueva normalidad. Hay un número relevante de valores sólidos que han venido consolidando niveles en los últimos años usando el techo de 2018 como resistencia mayor y que deberían tener un buen año dada la coyuntura actual o, cuando menos, darnos un buen trade.

Si los indicadores de amplitud no se recuperan las carteras muy diversificadas sufrirán bastante por lo que sería acertado dirigirse hacia carteras muy concentradas y con valores de muy alta calidad; mientras los índices equiponderados mantengan un peor comportamiento relativo frente a sus pares, menos es más. A nivel de trading, las posiciones de largo plazo (donde las plusvalías deberían ser tremendas) podrían mantenerse siempre que su situación técnica no se deteriore; los valores de medio plazo corren el riesgo de pasar el año sin ir a ningún lado por lo que deberían ser gestionadas con criterios de más corto plazo. Por otra parte, durante la última década cualquier escape alcista era compra clara pero en un mercado más congestionado podríamos correr el riesgo de entrar en el peor momento posible e ir operando a contrapié por lo que creo que puede ser fructífero fijarse más en osciladores y menos en indicadores.

En el momento actual estamos más que nunca en manos de la Fed. Con la inflación tan desbocada como está los bancos centrales no pueden seguir mirando hacia otro lado. Deben monitorizar de cerca al mercado para conseguir mantener los tipos reales negativos durante el tiempo necesario para que sus amos puedan desapalancarse robando a los ahorradores pero, al mismo tiempo, deben asegurarse de que la situación no se les vaya de las manos. El riesgo de que la inflación se desboque es elevado pero una pasada de frenada en la subida de tipos o en la contracción del balance en una economía con una asignación de capital tan nefasta podría matar el crecimiento y hundir las cotizaciones.

Suelo comparar el movimiento de los mercados con la conducción por carreteras desconocidas: solo puedes ver el camino que media hasta la siguiente curva. Mucho me temo que el 2022 será un año de poca visibilidad y muchas curvas. Mejor mantenerse atentos a la carretera, ser muy sistemático y rebajar las expectativas.

Aprovecho para desear unas felices fiestas y un próspero año nuevo a toda la comunidad de inBestia.

Feliz especulación

@TBE_Sniper