Aún no nos habíamos repuesto de los malos datos de empleo publicados en EE.UU. el pasado viernes cuando, esta madrugada, el dato de exportaciones de China nos vuelve a demostrar que la recuperación económica va por buen camino, pero no es todo lo fuerte que necesitamos.

Las exportaciones en este país se suelen tomar como un indicador de la situación económica de los países del exterior, y no tenemos buenas noticias. Las cifras siguen estando en negativo porque el mes anterior tuvimos una caída interanual de -1,8% y, ahora mismo, en el mes de mayo la caída es de -4,1%, un dato peor de lo esperado que era un descenso de -3,6%. Sin embargo, las bolsas europeas no están teniendo fuertes correcciones porque el dato de importaciones de China sí que ha sido bueno. Las importaciones han pasado de un desplome del -10,9% el mes anterior a una bajada de -0,4%, bastante mejor de lo esperado que era un descenso de -6%. Básicamente, el dato de exportaciones de China refleja la situación de la economía exterior y el de importaciones la economía interna de China. Además, el Banco Central de China ha presentado sus expectativas de crecimiento para su economía enfatizando en el buen momento de la demanda interna que ha posibilitado que mantengan sus expectativas de crecimiento en el 6.8% para este año.

Pero, aunque las bolsas europeas permanecen con correcciones en torno al medio punto porcentual, el movimiento a destacar en el día de hoy es el de los bonos de gobierno alemán. Ayer el Bund (bono a 10 años volvió a pararse en la zona de mínimos del año pasado. El 0.07% parecía que podría ser el suelo y en vez de Bund llamarlo "Bond, German Bond", pero hoy ha llegado a cruzarse al 0.03% marcando un nuevo mínimo histórico para la rentabilidad a 10 años en la zona euro. En el siguiente gráfico podemos ver las tires de los distintos plazos de los bonos alemanes, destacando rentabilidades inferiores al -0.5% a dos y 3 años y los mínimos históricos del 5 años (-0.418%) y del 10 años.

Ya incluso la rentabilidad de 30 años está por debajo de la inflación subyacente de la zona euro, situación similar a la vivida en abril del año pasado. Justo en esa época se produjeron fuertes caídas de los precios de los bonos en toda Europa, sobre todo de los bonos de mayor duración.

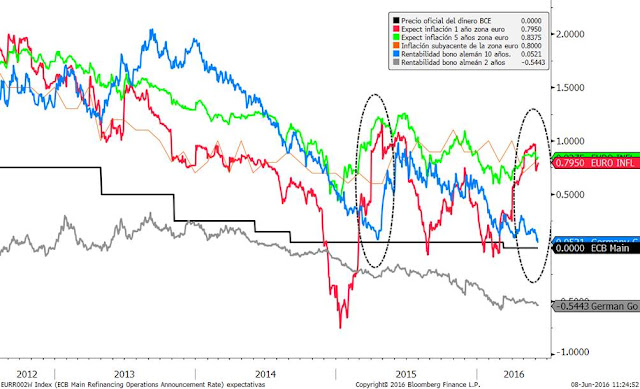

En el siguiente gráfico podemos ver cómo se sigue ampliando el diferencial entre la rentabilidad del bono a 10 años (línea azul) y la de las expectativas de inflación a cinco años.

Está claro que el bono está funcionando como activo refugio por el riesgo de que se produzca el Brexit, pero no es sostenible en el tiempo que los bonos a más largo plazo estén cotizando tanto tiempo con un gap negativo tan amplio respecto a la inflación subyacente. Está claro que la tendencia del precio de los bonos es claramente alcista (los precios suben cuando baja la rentabilidad) y esto está provocando que muchos inversores entren en estos activos (directa o indirectamente a través de fondos) atraídos por la buena rentabilidad en el año. Y nos tememos que se está comprando por estas rentabilidades pasadas sin comprender el riesgo que se asume y las rentabilidades futuras que pueden dar. A día de hoy, comprar un bono alemán sólo ofrecerá rentabilidades positivas si la TIR (en mínimos históricos) sigue bajando. Es decir, si compro el bono con TIR al 0.03% y mañana está la TIR en negativo, podré vender con ganancias.

En la siguiente tabla podemos ver cómo la mayoría de índices (salvo small cap global, emergentes y S&P500) de renta variable tienen pérdidas considerables y todos los índices de renta fija ofrecen atractivas rentabilidades positivas. Es normal que los inversores se vean atraídos por estas jugosas rentabilidades "pasadas" y se vaya retroalimentando la tendencia, pero mucho ojo que a estos niveles podemos estar entrando en la parte superior de una burbuja. Sobre todo en los bonos de largo plazo, que son los que están más vinculados a las expectativas de crecimiento e inflación. Los de corto plazo, en principio, no hay tanto riesgo puesto que su evolución está más vinculada a la política monetaria y el BCE mantendrá los tipos en mínimos bastante tiempo.

La verdad es que si observamos tu segundo gráfico, ya la expectativas de inflación a 1 año rebotaron en 2015 y el Bund no lo siguió.

Esta vez puede ocurrir igual, al igual que ya aconteció con el QE3 y la Operación Twist en los EEUU.

Cuando los programas de compras de bonos son indefinidos, no parece que los yields puedan levantar cabeza, al menos no fácilmente.

En respuesta a Hugo Ferrer

Si lo siguió. Los bonos a largo plazo sufrieron correcciones de doble dígito en un mes y medio a partir de mediados de abril. Además, las expectativas a un año se ven muy influidas por precios del crudo. Son más fiables las de cinco años.

Es pésima noticia que la TIR siga bajando. Eso quie decir que hay gente que no descarta que vaya a negativo... Lo cualquier decir uña expectativas vas de crecimiento funestas.

Por suerte, al igual que las expectativas maravillosas, las funestas tan poco suelen cumplirse.

En respuesta a Andrés Corral Márquez

Toda la razón Andrés. Los mercados suelen siempre exagerar expectativas. Los bonos descuentan una hecatombe. Creo que justificada por exceso de demanda más que por los fundamentales.

Hace sólo un par de meses hemos visto algo similar pero al contrario en los precios del petróleo. Ningún fundamental justificaba los precios pero el exceso de oferta sí.

" Nada es lo que parece y lo que parece nada es " recuperación del sector energético e industrial, suelo capitular ya anunciado, recuperación de los mercados emergentes y globales, y USA rompiendo resistencias en virtualmente en mensual y trimestral, y eso sin contar con el tecnológico ni los valores MEGA, salvo hecatombe técnica, estamos ante una reanudación de tendencia de libro.