Ayer las bolsas europeas tras no repetir China el desplome del lunes, recuperaron casi todo lo perdido. Ayudó también que la bolsa de Estados Unidos se giró al alza justo al tocar la media de 200 sesiones y esto está generando que el mercado pueda animarse y se vuelvan a ver las correcciones de los últimos días como una oportunidad de volver a entrar en el mercado.

El gráfico que mejor explica la situación entiendo que es el del S&P500. No tenemos argumentos suficientes (ni la macro ni la micro nos lo aportan) cómo para romper los máximos anuales, pero a nada que se encadenan varias sesiones de caídas, vuelve el apetito comprador. El lunes, el S&P500 acabó justo en la media de 200 sesiones y ayer rebotó con fuerza en este nivel. Ahora estamos justo entre la media de 200 y la de 50 sesiones a la espera de la reunión de la reserva federal.

La mañana en Europa está siendo tranquila y sólo destacan los movimientos más fuertes en las acciones que han publicado resultados y el sector de materias primas que tras las fortísimas caídas hace amago de rebotar. Y es que parece que nadie quiere hacer grandes apuestas hasta que no se produzca la reunión de la reserva federal. Con los datos en la mano de crecimiento del PIB y creación de empleo, el mercado claramente descuenta que de aquí a final de año, habrá al menos una subida de tipos, la primera en septiembre y habría una segunda en función de los datos macro. Pero con la ralentización económica en China, la debilidad del resto de emergentes, y el problema de Grecia que aún no se puede dar por resuelto, lo que sí está claro es que si la FED sube tipos, no será para nada agresiva. Y es muy probable incluso que el mensaje no sea nada agresivo hoy.

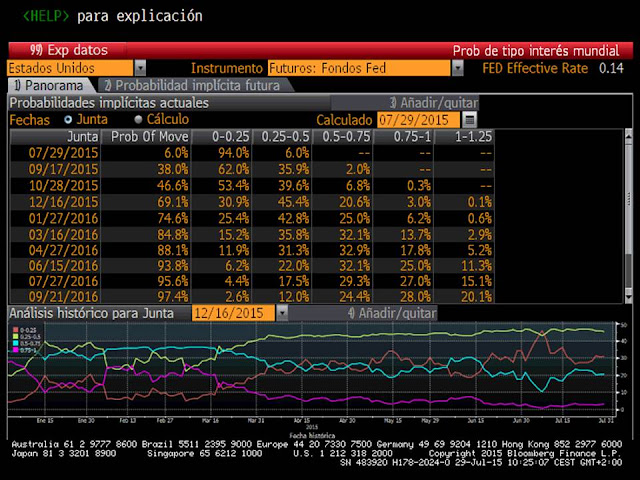

En la siguiente tabla de bloomberg se resumen los pronósticos para las próximas reuniones de la FED.

Para hoy sólo hay un 6% de probabilidades de subida de tipos. En la parte inferior de la pantalla he puesto la evolución de los distintos pronósticos a lo largo del año para cómo quedarán los tipos tras la última reunión del año (16 de diciembre). Para final de año el rango más probable es una subida de tipos hasta el rango 0.25%-0.50%(línea amarilla), y la probabilidad de que acabe en el rango 0.75%-1% es casi nula (línea morada). Sin embargo a principios de año la probabilidad de que acabásemos entre el 0.75%-1% era mucho mayor. De las últimas semanas lo más destacado es que a principios de mes aumentó bastante la probabilidad de que no hubiera subida de tipos (línea marrón) y bajó la de dos subidas de tipos (línea azul). Pero ahora ambas se han estabilizado tras los mejores datos de creación de empleo.

No obstante, insisto que lo más importante no es que haya subida de tipos ni cuándo se va a producir, sino lo agresiva que sea le FED cuando comience a subirlos. Y nada hace pensar que sean agresivos subiendo los tipos de interés. En el siguiente pantallazo podemos ver en la parte inferior las mismas probabilidades de tipos de interés pero para la reunión de julio del 2016. Hay casi la misma probabilidad de que estén los tipos en los niveles actuales, que de una subida al rango 1.25-1.50 y 1.50-1.75. Los escenarios más probables a un año vista serían los de tener los tipos entre 0.5%-1%.

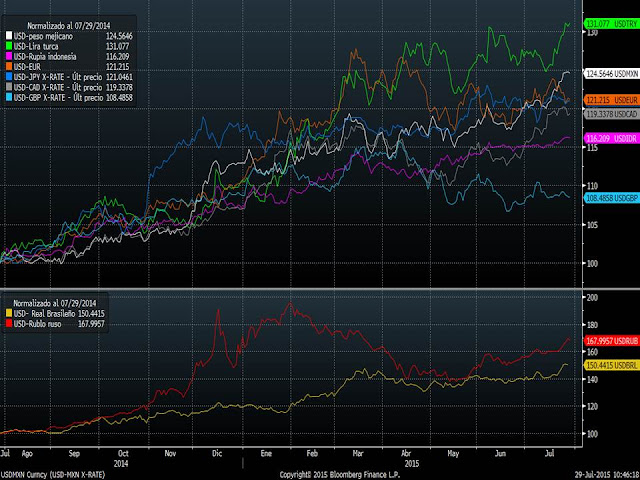

Así pues, no estamos hablando de escenarios de tipos que ya no estén descontados por el mercado. Los bonos americanos ya cotizan bastante por encima de los bonos europeos en todos sus plazos. De hacer alguna apuesta sobre el discurso de Yellen, me inclinaría por un mensaje bastante suave dejando la puerta abierta a que incluso no hubiese subida de tipos en septiembre. Y es que la debilidad de la situación macro en los mercados emergentes está haciendo estragos en sus divisas y por ende, está fortaleciendo de nuevo al dólar frente a las principales monedas. En el siguiente gráfico se ve la evolución del dólar americano frente a las principales divisas, donde destaca que el dólar se ha apreciado en el último año con todas las monedas. Salvo contra la libra esterlina que sólo se ha apreciado un 8.5% con las divisas de los países desarrollados (Japón, Canadá, y Europa) se ha apreciado en torno al 20% y frente a emergentes desde el 30% de la lira turca al 50% del real brasileño y 67% del rublo ruso.

Esta fortaleza del dólar provoca una clara contención de los precios y rebaja de previsiones de inflación, así como pérdida de competitividad de las compañías de Estados Unidos. Así pues, hay que estar muy atentos a si Yellen está preocupada con la apreciación del Dólar y cómo podría afectar a la principal economía del mundo.

Por tanto, estamos llegando al mes de agosto y tenemos a los mercados en una situación bastante compleja. La apreciación del dólar (o debilidad del resto de monedas) puede ser el mecanismo perfecto de ajuste que evite males mayores en los mercados. Si la reserva federal consiguiese frenar la tendencia alcista del dólar y el mercado entendiese que se puede generar un techo o cambio de tendencia en los niveles actuales, el dinero buscaría la oportunidad de entrar en las divisas depreciadas y se favorecería el suelo en los índices de mercados emergentes, y también en Europa.