Pensar es el trabajo más difícil que existe. Quizá esa sea la razón por la que haya tan pocas personas que lo practiquen. Henry Ford

En varias ocasiones hemos mencionado que el trading en una actividad tremendamente desgastadora tanto física como emocionalmente. La importancia del deporte en nuestras vidas para soltar la adrenalina y dejar nuestra mente más descansada y clara es más que evidente pero ¿qué hay de nuestra salud mental? Todos, independientemente del trabajo que ocupemos tenemos que lidiar con situaciones estresantes que nos desequilibran en algún que otro momento. Algunos nos enfadamos o frustramos, otros nos entristecemos o nos agobiamos, la mayoría de las veces chillamos, decimos tacos o sentimos que perdemos el control. Aprender a relajar nuestra mente y recuperar nuestra calma con facilidad, puede otorgarnos la excelencia tanto en nuestro trading como en nuestras vidas.

Desde enbolsa informamos una pequeña reflexión sobre los indudables beneficios, que tiene la práctica de la meditación sobre el cerebro, indispensable para el sano y correcto desempeño de actividades con un alto nivel de exigencia en cuanto a la toma de decisiones.

El objetivo principal de la meditación es relajar la mente hasta que deja de tomar consciencia. Para cumplir con ello existen muchísimas técnicas y estrategias, puedes comenzar por ejemplo de la siguiente forma:

– Elije un ambiente tranquilo y silencioso (apaga la televisión, el teléfono o cualquier aparato que haga ruido); Si prefieres poner música, elige canciones con armonías suaves y repetitivas.

– Siempre a la misma hora y durante lapsos de tiempos cortos (entre 5 y 20 minutos al día).

– Ponte ropa cómoda (descálzate si te oprimen los zapatos), debemos bloquear cualquier factor externo que nos pueda distraer, no debemos sentir frio ni calor.

– Cierra los ojos (o déjalos abiertos focalizando un único objeto) y concéntrate en el ritmo de tu respiración.

– Intenta no pensar en nada. Me gusta como lo definía Steve Jobs a su biógrafo, diciendo:

“Si te sientas a observar, verás que tan inquieta es tu mente. Si intentas calmarla, sólo será peor, pero con el tiempo sí se calma, y cuando lo hace hay lugar para escuchar las cosas más sutiles; allí es cuando tu intuición comienza a florecer y comienzas a ver las cosas más claramente y te sentirás más en el presente. Tu mente se desacelera y puede observar una gran expansión en el momento. Logras ver mucho más de lo que podías antes”.

– Aunque al principio sea difícil, si lo practicas diariamente poco a poco llegaras a un estado de concentración que te hará perder la noción del tiempo. Prográmate una alerta suave para avisarte de cuando debes finalizar y no te preocupes por nada.

Aunque este tipo de estrategias suenen más místicas y exotéricas que serias, recientes investigaciones del cerebro por resonancia magnética muestran que, después de practicar un curso de meditación durante dos meses consecutivos día tras día, la amígdala, que es la zona del cerebro de “lucha-huida”, se encoge. Esto hace que se reduzca considerablemente el estrés. Además, científicos explican que “la corteza pre-frontal, asociada a funciones cerebrales superiores como la conciencia, la concentración y la toma de decisiones, se engrosa. La conexión entre la amígdala y el resto del cerebro se vuelve más débil, mientras que las conexiones entre las áreas asociadas con la atención y la concentración se hacen más fuertes.”

De todas formas y sin ánimo de desmerecer las técnicas y expertos existentes, quizás ya practiques meditación sin saberlo. Si tienes alguna rutina que te hace evadirte del estrés, desconectar y no pensar en nada, bienvenido a la meditación y a sus saludables recompensas. No es necesario repetir un mantra y ponerse en posición “flor de loto”, puedes practicarlo de muchísimas formas distintas o simplemente para relajarte ante un momento de tensión, por ejemplo: mientras una posición te va a la contra, concéntrate únicamente en tu respiración y despeja tu mente de cualquier pensamiento negativo. Otra opción es practicarlo mientras comes, saboreando uno a uno los ingredientes que vas digiriendo. O dándote un baño relajante, el caso es evadirse y minimizar el impacto de esa tensión que se acumula en nuestro cuerpo y nos produce insomnio, estrés, malhumor etc…

Recuerda que a la hora de hacer trading la intuición juega un papel primordial y para poder escucharla debemos dormir a nuestra conciencia.

Espero que os ayude en vuestra operativa.

Saludos!

Los precios del petróleo abrieron con firmeza el lunes, con el Brent cerca de su punto más alto en casi cuatro años antes de las sanciones de Estados Unidos contra Irán que se iniciarán el próximo mes.

Los futuros del crudo Brent se cotizaban en la apertura a $ 83.04 por barril, 31 centavos, o un 0,4 por ciento, desde su último cierre y cerca del nivel de $ 83.07 alcanzado durante la última sesión, el más alto desde noviembre de 2014.

Los futuros del crudo West Texas Intermediate (WTI) de Estados Unidos subían 23 centavos, o un 0,3 por ciento, a 73,48 dólares por barril.

Los precios de WTI fueron respaldados por un recuento de plataformas estancadas, lo que apunta a una desaceleración en la producción de crudo de los Estados Unidos.

El Brent fue empujado al alza por las inminentes sanciones contra Irán, que comenzarán a apuntar a su sector petrolero a partir del 4 de noviembre.

Había expectativas de que China ignoraría las sanciones de Estados Unidos. Sin embargo, el Sinopec de China está reduciendo a la mitad las cargas de crudo de Irán este mes, en una señal de que la presión de Washington está teniendo efecto.

De esta forma si los refinadores chinos cumplen con las sanciones de EE. UU. más de lo esperado, es probable que el equilibrio del mercado se ajuste aún más agresivamente.

Mientras tanto, el presidente de los Estados Unidos, Donald Trump, llamó al rey Salman de Arabia Saudita el sábado para discutir formas de mantener un suministro suficiente una vez que las exportaciones de Irán sean afectadas por las sanciones.

Por lo que hasta que la OPEP ofrezca un suministro considerable, en última instancia, los operadores continuarán impulsando el precio al alza todo ello debido a una disminución considerable de la oferta de petróleo.

Ante esta situación podemos preguntarnos una cosa

¿Se avecina la desaceleración?

Con el alza de los precios del petróleo, existe preocupación por su efecto inflacionario sobre el crecimiento de la demanda, especialmente en los mercados emergentes de Asia, donde el debilitamiento de las monedas se suma a los altos costos de importación de combustibles.

Agregue las disputas comerciales entre los Estados Unidos y otras potencias importantes, especialmente China, y el crecimiento económico en 2019 podría erosionarse.

El crecimiento en el sector manufacturero de China ya se disparó en septiembre debido a que la demanda externa e interna se debilitó.

En Japón, la confianza empresarial entre los grandes fabricantes empeoró en el último trimestre para alcanzar su nivel más bajo en casi un año, ya que las empresas sintieron la presión por el aumento de los costos de las materias primas y las condiciones del comercio mundial empeoraron.

Es decir, los aspectos fundamentales del mercado del petróleo están haciendo estragos en la cotización de esta materia prima energética, sin embargo, los efectos a medio y largo plazo sobre el crecimiento mundial son mucho peores y pueden ocasionar bajas generalizadas en los mercados.

Por fin el S&P500 consigue cerrar en máximos históricos como venían anunciando otros índices. ¿Y ahora qué? Tras subir prácticamente sin descanso es posible que se haya construido un escalera sin fuertes cimientos. Sin consolidaciones.

En el vídeo repasamos el dato publicado de PIB del Q1 y ponemos algo de luz a la situación macro. Repasamos la situación de indicadores de sentimiento y analizamos técnicamente hasta dónde podrían llegar del tirón los índices. Y vemos el comportamiento de algunos activos importantes (USD, Euro, Yen, Cobre,...)

Desde luego, en el corto plazo, la probabilidad de ver los precios por debajo de los actuales en unos días es bastante alta. La manera de cómo se corrija será clave.

Llegamos a final de mes y con ello tendríamos que poner el cierre al periodo estacional más alcista del año, aquel que va desde noviembre a finales de Abril.

Tomando como referencia al SP500 desde el año 1970, observamos como el 64.60% de los meses dentro de este periodo estacional fueron alcistas. Lo que ofrece un sesgo claro que, bien aprovechado con otros filtros técnicos puede llegar a dar unos muy buenos porcentajes de acierto a favor de las velas verdes.

Pero el famoso "Sell in May" no quiere decir que a partir de ahora y hasta octubre vayamos cuesta abajo. Si miramos la estadística, lo que encontramos es que "solo" el 53.46% de los meses entre mayo y octubre terminan en positivo. Simplemente, es un periodo estacional menos alcista para las bolsas.

Eso si, no olvidemos que estamos dentro del tercer año presidencial estadounidense. También existe la teoría estacional del ciclo de presidentes que dice que este año debe ser el más alcista de los 4. Aquí no hay bolas de cristal, simplemente el tiempo confirma o desmiente los patrones estacionales y los modela asignando probabilidades.

Dejando de lado las teorías estacionales y volviendo al análisis técnico, jornada muy interesante la de hoy en donde debemos fijarnos en la consecución de nuevos máximos históricos en el SP500 a la par que el Dow Jones muestra una menor fortaleza y nos podría confirmar tramo correctivo si pierde el SOR anual 26323.

En Europa nos fijaremos de nuevo en el DAX,en el que seguiremos con la predisposición alcista mientras estemos por encima del 12296 y, sobre todo, en el Ibex 35 que tras los resultados electorales del 28A puede tener un incremento de volatilidad importante.

Seguimos con la temporada de resultados, aunque hoy con bastante menos actividad. El foco de atención estará en Alphabet (Google) en EEUU y BBVA en España.

Esta semana tendremos reunión de la FED y decisión de tipos de interés el miércoles, festivo en Europa. Por cierto, la bolsa de Japón permanecerá toda la semana cerrada por festividad.

En el siguiente vídeo analizamos los movimientos que podríamos tener en este inicio de semana en el SP500, DowJones, DAX, Ibex, Eurusd y Oro. Que tengan un buen día.

En una palabra, todas las cosas buenas son salvajes y libres.

Henry David Thoreau

Llegó el último viernes del mes, hace dos días y los datos recogidos son la guía del pavito hasta que llegue el último viernes del próximo mes de mayo, momento en el que pueden cambiar algo, algo más, nada o casi nada.

Si el pavito quiere comprar, lo primero es que el valor esté entre los 7 primeros en alguna lista buena.

Sgre se sumó hace unas semanas se sumó a la lista de valores con los papeles en regla, por tanto son 9 acciones en esta situación privilegiada de entrada, aunque muchos de ellos están en diferente estado de desarrollo y de momento, a pesar de su de entrada situación privilegiada no son del interés del pavito.

Voy a poner los 7 primeros de cada lista buena, que es lo que al pavito le importa si quiere comprar algo, con la salida es mejor no liarse, la salida mejor que sea el stop que le corresponde.

Tiempo sin tocar la línea azulada:

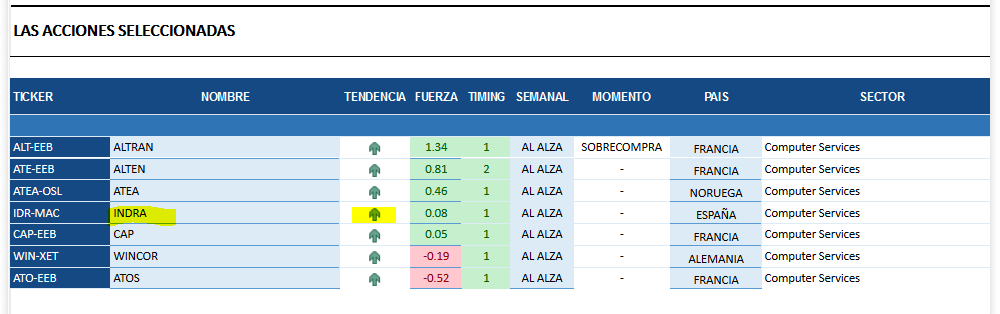

Antes de comenzar con el analisis fundamental de INDRA debemos dar un repaso al ranking de industrias europeas en la actualidad. Indra es una compañía española cotizada en el IBEX35 y que se encuentra incluida, entre otros , en la industria Tecnológica y en supersectores del SOFTWARE AND COMPUTER SERVICE junto a otras 27 compañias muy conocidas como AMADEUS, DASSAULT SYSTEMS , CAP GEMINI o ILLIAD.

Pero realmente si analizamos INDRA e profundidad debemos decir que pertenece al sector de COMPUTER SERVICE dentro del Super sector que comentamos antes y en este sector mas concreto sus competidores con menos.

En la grafica de abajo vemos como la industria de tecnología esta mejorando últimamente y ha ascendido hasta el puesto 3 del ranking de interés industrial de las 10 industrias europeas cotizadas. Este puesto de relativo honor trae consigo , como no podía ser de otra forma, una tendencia alcista en fase correctiva con un timming industrial de 2 y una lectura de fuerza estática positiva y en color verde como podemos ver en su cuadrado correspondiente de información.

En la tabla de abajo les hemos mostrado una relación de las acciones europeas que componen el sector de COMPUTER SERVICE y su situación técnica de cada una de ellas.

En este caso los acciones de este sector aparecen ordenadas de mejor a peor en un ranking donde los flujos de capital o el dinero que reciben en su desarrollo técnico será la razón fundamental que utilizaremos para medir la calidad de cada una de ellas.

De esta forma las francesas ALTRAN y ALTEN son las mejores compañías para invertir en posiciones largas o compradas , mientras que compañías como ATOS en Francia o WINCOR en Alemania son algunas de las peores compañías atendiendo a los flujos de capital que reciben de los inversores en bolsa.

El caso de INDRA ,que es la compañía que nos ocupa en esta analisis, podemos ver como su tendencia y su fuerza son positivas aunque con un valor positivo muy bajo en comparación con las compañias europeas lideres del sector.

La compañía española de servicios deTecnologías de la Información y Consultoría es nuestro analisis de hoy junto a alphavalue.

El +29% de recuperación del pequeño sector de ITServices confirmó que los temores de una desaceleración económica con un impacto potencial en las inversiones de IT quedaron relegados a un segundo plano frente a los poderosos motores de crecimiento subyacentes, según se ha confirmado en las guías de 2019.

Los clientes corporativos están adoptando rápidamente las tecnologías y los nuevos servicios como la nube, soluciones digitales, big data, ciberseguridad e inteligencia artificial. El precio de la acción de Indra Sistemas subió un +26% YTD por detrás de sus comparables SOPRA STERIA (comprar, objetivo 152 € ) con un +36% YTD, ATOS (comprar, objetivo 136 € ) con un+32% YTD y CAPGEMINI (añadir, objetivo 127 € ) +28%YTD.

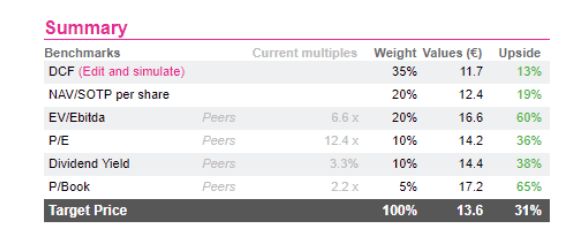

En cierto modo, Indra confirmó su condición de “perenne rezagado”. Creemos que Indra debe mostrar un mayor progreso operativo para que se materialice el +31% que estimamos de potencial alcista.

Los ingresos orgánicos aumentaron un +1% yoy en 2018. Indra Sistemas se vio afectada por los menores ingresos del programa Eurofighter y la contracción del negocio de Elecciones, que es volátil por naturaleza (actividad fuerte en AMEA en 2017).

Sin embargo, el 4T18 fue mejor, con un aumento del +4% yoy en los ingresos orgánicos gracias al desarrollo de soluciones de Transporte y Gestión de Tráfico Aéreo en AMEA que compensaron con creces los bajos ingresos en Defensa y Seguridad. Se espera un crecimiento de los ingresos orgánicos de un solo dígito en 2019 (+1 a +2% yoy), considerando que la fuerte llegada de pedidos en 2018 debería traducirse en ingresos con un retraso de dos a tres años después del desarrollo de las soluciones.

El Ebit del grupo aumentó moderadamente un +1,9% yoy en 2018, muy por debajo del crecimiento del Ebit del +10% yoy previsto para 2016-2020. Hubo algunos avances en transporte (división T&D) que se volvió positivo. A la inversa, menos negocio de Elecciones tuvo un impacto negativo en el rendimiento operativo de Minsait (división de IT)

Las soluciones digitales que se refieren a la experiencia digital del cliente, la robotización de procesos, el análisis y la ciberseguridad aumentaron significativamente en 2018. Los ingresos aumentaron un +28% (+17% orgánicamente) después de dos años con un débil crecimiento (+0,3% en 2017 y +2% en 2016).

En 2018 los ingresos de soluciones digitales alcanzaron los 402 M€, lo que representa el 21% del total de la división de IT. Se espera un crecimiento de dos dígitos en 2019 y debería frenar la continua disminución de los ingresos del programa Eurofighter dentro de la división T&D, así como la presión de los precios en los servicios de IT tradicionales.

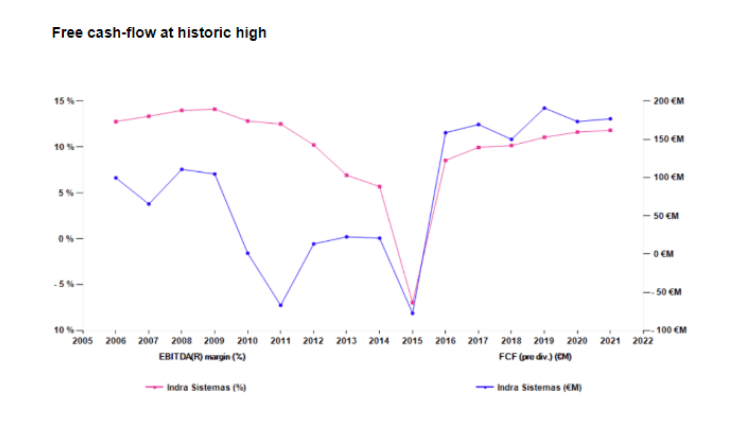

La mejora significativa delfree cash-flowdesde 2015 es uno de los ítems más positivos. Es atribuible a un mayor Ebitda gracias a medidas de reestructuración y capex (150-200 M€ en 2018-2020).

La deuda neta se redujo a 483 M€ al cierre de 2018 (-18% yoy) en comparación con los 700 M€ en 2015. Según el modelo de riesgo de crédito, Indra Sistemas debería tener una calificación de grado de inversión (BBB) en 2019 vs una calificación de DDD en 2015, en línea con sus comparables.

Indra ha digerido bien la compra de Tecnocom, adquirida a fines de 2018. Como la ola de inversión en IT se elevará, el factor diferenciador de Indra en su exposición a Latam puede no importar mucho.

En última instancia, su debilidad puede ser estar atascado por negocios relacionados con la defensa, que son seguros pero lentos y que atan recursos que se utilizarían mejor si se redistribuyen.

Otorgamos un potencial por fundamentales actualmente de un +31%. Todas las métricas de valoración advierten que el valor está devaluado. La dura realidad es que éste ha sido el caso casi desde siempre. Las métricas de comparables se muestran en múltiplos altos de grandes capitales como SAP (reducir, objetivo 112 € ) , AMADEUS IT GROUP (vender, objetivo 64,4 €) y Capgemini. Indra tiene que ofrecer unos cuantos trimestres de crecimiento más sólido en su negocio de Soluciones Digitales para ser una historia convincente.

Experts Training

No olviden que tanto para este como para los demás tipos de análisis a la hora de operar en los mercados financieros se debe de hacer de manera responsable teniendo en cuenta aspectos como la gestión monetaria y la gestión del riesgo para poder gestionar de una manera adecuada y eficiente su cartera de valores, considerando además otros aspectos como el broker con el que se invierte, psicología entre otros muchos factores.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.

Lectura recomendada

El análisis económico

El banco central y la política monetaria

Bienes económicos

Clasificación de la población

Competencia y tipos de mercado

Demanda del sector privado

Economía como ciencia de la elección

El comercio internacional

El dinero en la economía

El equilibrio del mercado

El ingreso y el gasto público

Ibe 24, ana & Fer & ntgy 15 acs 9 clnx 8 sgre 3

En el momento en el que llegan a 15 semanas en ese plan el pavito considera que están en subida parabólica.

Iberdrola sigue en las mismas, endesa puso fin a su subida parabólica la semana pasada tras llegar a 21 semanas respetando la línea azulada.

ana & Fer& ntgy terminan la semana con subida parabólica, el pavito está en ntgy desde el año pasado y en ferrovial desde hace pocas semanas, como están en subida parabólica el pavito subirá sus stops a esa línea azulada.

Ahora los vemos, antes otras listas, salvo empates sólo muestro los 7 primeros:

Esta lista tiene en cuenta varias cosas buenas que no me voy a poner a explicar ahora, todo cambia y nada es eterno, pero de entrada es interesante estar aquí en los 7 primeros puestos:

Ana & Ntgy 18 ibe 16 ele 13 acs 12 Fer 9 clnx 6

Ahora la lista con los valores ordenados por la puntuación de su trend, sólo los 7 primeros:

Ibe, ele, ntgy, fer, eng, ana y acs

Aquí hay que señalar que ntgy que estuvo durante unos meses en el primer puesto de manera permanente ha flojeado o mirándolo de otra manera no ha sido capaz de igualar al huracán Iberdrola.

Llama mucho la atención la desaparición de aquí y de otras listas de los 7 primeros, de red eléctrica.

Recuerdo un rollo el año pasado de primero bien respsol, meses más tarde mejor ntgy, más tarde red, más tarde endesa, etc….

Ahora hay presente un mal rollo en Repsol y red eléctrica no consigue levantar el vuelo y endesa puso fin a su subida parabólica la semana pasada y pueden pasar muchas cosas, veremos que se deciden a hacer.

Acs está acumulando energía y Repsol aunque no la está acumulando algo está tramando, hay algo raro y extraño en Repsol, a lo mejor al mercado no le gusta ese rollo de querer invertir 2500 millones de euros los próximos años en rollos y rollas que no tienen nada que ver con su negocio principal y que puede terminar como otros casos similares en los que las empresas invirtieron mucho dinero en negocios que no entraban en su círculo de competencia y la cosa resultó un fiasco.

Hay algo raro y oscuro en Repsol y llama la atención en algo que no puedo explicar pero que se puede traducir a números: 6,71%.

La última lista, aquí saco todas las acciones que tienen los papeles en regla, lo importante son las 7 primeras.

- Ibe, ele, ntgy, fer, eng, ana, acs – clnx y sgre

Esta lista nos dice que de media, lo normal, no el 100% de las veces, pero lo más frecuente es que usando el mismo marco temporal, y el mismo tipo de límite, cuanto más a la izquierda esté la acción más cerca estará el stop y cuanto más a la derecha de esa lista esté una acción más o mucho más lejos nos quedará el stop.

Un stop del 12%, hace un dos a uno con una subida del 24%.

Un stop del 20%, necesita una subida del 40% para hacer un dos a uno.

A la larga se nota, claro que si una persona tiene un montón de liquidez y no encuentra ahora cosas en las que entrar, puede poner algo en una acción con un stop más lejano de lo conveniente, pero como normal general, uno preferiría stops más cercanos no más lejanos.

Tengo prisa, mañana tal vez hable de otras cosas, voy a comentar rápidamente estos valores.

Ntgy semanal. ya se que tendría que limpiar el gráfico borrando esos precios que con el último descuento del dividendo quedan como en el aire, también tendría que colocar los círculos blancos de las compras en su sitio y de paso colocar los círculos azul celeste en su sitio, sino con cada descuento de divi subirán más y más, pero el pavito está vaguete, bueno lo importante es lo siguiente….

….el pavito subirá su stop a 23,97, si a partir del lunes ntgy hace un precio igual o menor a ese el pavito escapará como un buen pavito.

Ahora que ha llegado a 15 semanas respetando su línea azulada el pavito considera que está inmerso en una subida parabólica, ya veremos como termina y cuanto dura.

.

Ferrovial semanal. aquí el pavito lleva sólo unas semanas. El pavito subirá su stop a la línea azulada, en este caso como ferrovial ha marcado un nuevo máximo la línea azulada subirá para el lunes a 20,42…..

….en teoría debería ir pensando en corregir, en la realidad ya veremos si dilata más o menos y si esa corrección es mayor o menor.

Hace 3 semanas les faltó un pelín pelón para tocar esa línea azulada, pero por un pelín pelón no la tocaron y como esta semana terminan con 15 semanas sin tocarla flauta, pues el pavito considera que está en subida parabólica y por la cuenta que le trae esa línea azulada a partir del lunes es el límite para escapar si la cosa se tuerce.

.

Acciona semanal. aquí el pavito no está porque es un pavito, pero buenuuu, si estuviera subiría su stop a la línea azulada que está quietecita desde hace unas semanas en 99,17….

….al igual que ferrovial, hace unas semanas les faltó un pelín pelón para tocarla, pero no lo hicieron.

Le he puesto el precio ese en el que en teoría debería de corregir para que se vea la tremenda dilatación que han marcado, ahora mismo no se sabe si la subida tan vertical les va a pasar factura en forma de recorte profundo o que va a pasar, lo único que se sabe es que acaba de inaugurar una subida parabólica y el problema con esto es de que manera puede terminar cuando dicha subida parabólica llegue a su fin.

.

Iberdrola semanal. esta supongo que es la más mola. Aquí ya hace semanas que está en subida parabólica, han hecho un nuevo máximo por tanto su línea azulada subirá el lunes hasta los 7,719, si el pavito estuviera dentro ahí subiría su stop…..

….no sé que pensar de tanta subida parabólica junta.

.

Por cierto, tenía una orden por ahí arriba en red eléctrica por si volvía a subir, pues bien, esa idea de comprar red si vuelve a subir y hacer nuevos máximos la tiro a la papelera de reciclaje.

Por cierto número dos, el ibex de momento, ni siquiera en el corto plazo tiene un solo rasguño, pero existen un 75% de probabilidades de que el último viernes del próximo mes de mayo, cierre por debajo de los 9506.

Claro que, el 25% de las veces que estuve tan seguro me equivoqué.

Claro que número dos, de cumplirse las probabilidades, cerrar por debajo de 9506 puede traducirse en sólo un -0,10% o en un -1% o yo que sé, puede ser un cierre ligeramente negativo o algo más serio.

El pavito arruga su carita (ya es oficialmente un aprendiz de anciano) y os dice ¡no llego a tanto!.

Ji,ji y ji,ji.

Un saludete del pequeño, muy pequeño pavito, tan peque-ñito que no le llegan los pies al suelo y cuando se tiene que bajar de la silla tiene que hacer alpinismo o algo así.

Pasadas las vacaciones de Semana Santa, de nuevo volvemos a los comentarios de lo acontecido durante la semana en los que nosotros denominamos índices de referencia. En la corta semana que hemos dejado atrás, pues el lunes no estuvimos pendientes de los mercados, los índices de EE.UU han seguido en la misma tónica de lo que viene siendo desde hace ya bastante tiempo, es decir, continua la tendencia alcista.

Así las cosas, los futuros mini del SP y del Nasdaq en la tarde del lunes iniciaron una nueva escalada que, el martes se aceleró en lo que podríamos llamar "latigazo" alcista que duró aproximadamente hasta las 18:00 horas del reseñado martes (23), a partir de ese momento los índices se movieron de forma lateral hasta que el día 25 (jueves) tomó el relevo un ataque bajista, si bien posteriormente fue neutralizado ese mismo día 25. El día siguiente viernes (26), nuevo intento de tomar las riendas las "fuerzas bajistas" y nueva reacción alcista que para el caso del futuro mini SP le llevó a nuevos máximos, no así en el futuro del Nasdaq que no pudo hacer máximos, y al que hemos visto un poco más flojo esta semana.

Si tuviésemos que hacer un resumen de lo acontecido, diríamos que todo sigue igual, la tenencia alcista de largo plazo sigue intacta, y nuestros índices de referencia al otro lado del Atlántico parecen querer ascender a los "cielos".

Para el futuro del Dax el comentario es el mismo, si bien la semana para el alemán fue más corta pues el lunes se tomó el día libre. La lectura de los cuatro días de mercado para el Dax es prácticamente la misma que para los índices de EE,UU si bien la subida desde los mínimos marcados desde el día 25 (jueves) parece más que forzada y todo indica que más pronto que tarde podamos asistir a un nuevo recorte en toda regla.

Cómo decía anteriormente, el gráfico que en el muy corto plazo nos está dejando el futuro de Dax, nos hace pensar que podríamos asistir a recortes en su precio, pero una cosa es lo que el gráfico nos haga intuir y otra bien distinta es lo que al final haga, y es que mientras en EE.UU el lado largo siga mandando, parece difícil que aquí en Europa nuestros índices divergen conforme a lo que manden los americanos.

Por lo que he leído en la prensa económica, los resultados de las empresas que cotizan en el "índice de índices" (SP), están siendo por encima de los estimados, y esto es siempre positivo para los mercados. Igualmente comienzan a escucharse voces de que la Reserva Federal en caso de que se percibiese algún indicio de desaceleración en EE.UU, podría bajar un cuarto de punto el tipo de interés. En este mismo sentido podemos añadir que, la política monetaria agresiva que está adoptado el Banco de China están apuntalando las subidas de los índices en EE.UU que, en algunos casos ya están en máximos históricos.

En Europa la situación no es la misma, a pesar de las subidas a las que estamos asistiendo en nuestros índices de referencia que, para el caso del futuro del Dax nos ha "pulverizado" el recuento de largo plazo, pues hemos visto como esta Semana Santa el índice teutón nos ha solapado el nivel de la onda 1 de la gran onda C que se inició el mes de octubre del pasado año 2018. Todavía estamos lejos de los máximo marcados por los índices Europeos, y es que la situación económica de fondo en el viejo continente no es la misma que en EE.UU. En Europa las tensiones políticas provocadas por la irrupción de nuevos partidos políticos alejados de la "ortodoxia", el parón de la locomotora económica de Europa (Alemania) y la entrada en recesión de uno de los grandes (Italia), se lo están poniendo difícil a nuestros dos índices de referencia Futuros del Dax y Eurostoxx.

Decíamos que, la FED todavía tenía el "comodín" de la bajada de tipos para el caso en que se atisbase una desaceleración de su economía, instrumento con el que ya casi no puede actuar los policy makers a este lado del Atlántico, so pena de entrar decididamente en terreno negativo. Nunca me ha gustado la política y menos hacerla, pero pienso que la irrupción del "populismo" en Europa no solo ha infectado los parlamentos de los países de la Unión Europa y zona euro, sino lo que es peor, ha llegado al mismísimo corazón del BCE.

Pero dejémonos de hacer elucubraciones y vayamos a lo que nos gusta, o lo que es lo mismo, a la interpretación conforme a Elliott de esos gráficos que nos deja el pecio, y que en ocasiones son auténticos "mapas del tesoro" y con frecuencia nos los pone al alcance de la mano.

No os voy a engañar, los que nos seguís por Telegram ya lo habréis percibido, esta semana y en el más corto plazo, y esto lo quiero dejar bien claro, repito en el más corto plazo, hemos pasado de un escenario alcista a otro bajista y es que las caídas que se iniciaron el jueves 25 nos hicieron pasar de los dos objetivos alcistas que teníamos para el caso del futuro mini del Dax a otro bajista en el que también nos hemos marcado un objetivo bajista. En el trading como en cualquier otro orden de la vida, la cosas no suceden porque sí, y es que para el caso del futuro del Dax de los dos objetivos que nos marcamos, el precio se quedó a 7 escasos puntos del primero, y desde ahí inició una caída que nos solapó el nivel de una onda 1 de grado inferior que nos pulverizó dicho recuento, y que nos hizo recular e improvisar sobre la marcha otro recuento y además en sentido contrario, en este caso bajista.

Lo que llevéis tiempo en este mundillo al que yo califico de "pillos" ya sabréis perfectamente de las dificultades del trading, y es que cuando el dinero está por el medio todas las precauciones son pocas y los engaños y emboscadas están a la orden del día.

No quiero alargarme mucho más, pero todavía nos quedan cosas que comentar, y es que, y a pesar de que fundamentalmente los índices de EE.UU sigan su carrera meteórica hacia el "espacio", todo indica o mejor dicho la pauta parece indicar que, estamos cerca de un descanso, y es que para el recuento del futuro mini del SP, nos falta ver el final de una onda X3, y por teoría sabemos que después del final de una onda X3 vendrá una corrección en forma de onda 4, y lo lógico y normal sería que, esta onda 4 nos dejase un buen recorte en los precios de los índices a pesar de todos los estímulos "dopantes" habidos y por haber que las autoridades monetarias estén "inyectando" en los yonkis en que han convertido a éstos.

Añadir además que, para el futuro mini del Nasdaq en su gráfico sí se puede apreciar la formación de una onda X3 así como una, aunque pequeña corrección correspondiente a una onda 4. En esta pequeña diferencia con respecto al "índices de índices" puede estar la clave, ya hemos dejado escrito en comentarios anteriores que, el Nasdaq es el americano más fuerte, y si el más fuerte parece que nos "enseña" sus cartas, y en éstas puede que esté escrito que la corrección está cerca, es nuestra obligación estar pendientes de este "pequeño detalle".

Pero no nos adelantemos, dejemos que la pauta nos lo vaya "cantando", sabemos que, las señales que nos da Elliott se adelantan siempre a otros sistemas y que hay que dejar que "maduren", la paciencia siempre ha sido una virtud, y más en el trading, ya lo he dicho en muchas ocasiones, "si en el mus quieres ganar no te canses de pasar".

No os entretengo más, pasad un feliz domingo, por cierto hoy es día de elecciones, que cada uno haga lo que su conciencia y juicio le indique, el que suscribe es muy escéptico por lo que a los políticos se refiere, y es que los que tenemos "una edad" hemos visto suficiente, y año tras año los políticos no dejan de hacerlo peor, cuando piensas que ya no se puede hacer peor, te sorprendes de que estos "señores" no tienen límite en su ineptitud. Lo dicho pasad un feliz domingo y el lunes y a pesar de los políticos, nos volvemos a encontrar por el canal de Telegram.

Os recuerdo que podéis seguirnos a diario por nuestro canal de Telegram, en él os tendremos informado en tiempo real de lo que ocurra en los mercados, igualmente también os tenemos informados por tradingview.com, en el que solemos publicar ideas en relación con los pares de divisas, petróleo y oro (busca en nuestro perfil). Desde hace unas semanas estamos siguiendo el par USDJPY pues ha desplegado una perfecta pauta impulsiva y ahora le toca su correspondientes corrección, echad un vistazo, la verdad que merece la pena.

Gráficos cortesía de Traindingview

https://es.tradingview.com/

​

​

​

Perdonadme que sea pesado, pero desde el 25 de junio que nuestro sistema dio la última señal de salida, lo repetí en casi todos los artículos y muchos comentarios que dejo en diferentes sitios. Después vino el cambio de tendencia y entramos en renta variable, principalmente fondos de inversión mobiliaria, el día 18 de enero de este año y lo mismo lo he puesto en diferentes sitios, así como en la actualización que semanalmente hago en nuestra página web de los índices que seguimos.

A pesar de ser pesado repitiendo lo mismo multitud de veces, ya que se que toda la gente no nos lee el mismo día, pues bien a pesar de ello me llegan correos preguntando si estamos ahora en un momento de entrar o de estarse quietos, ya que o bien como todo estaba tan negro el 18 de enero no entraron y dijeron que se estrelle otro, y en otro caso, es que si hicieron caso a los que dijimos, vamos a entrar y entraron, pero entre final de febrero y marzo se salieron porque no se fiaban de tanta subida y prefirieron amarrar la ganancia que llevaban, pero luego han visto que con la ganancia amarrada no les llega la subida posterior. Y ahora preguntan ¿y ahora qué hago?

En Inbestia por ejemplo la mayoría de los “divulgadores” de temas de inversión, unos antes y otros después, y empezando por Juan A. Beño y todos los demás, lo hemos explicado en multitud de ocasiones que venía una tendencia alcista. Pero lo que nadie vamos a hacer, al menos nosotros, es sacar una bola de cristal y poner una fecha de cambio de tendencia a bajista, que evidentemente llegará, y un nivel de llegada de los diferentes índices, pues eso sería como confundir la brujería con el análisis fundamental o técnico, según el que cada uno seguimos.

El título del artículo lo dice todo. Si vamos a coger el tren lo conveniente es cogerlo cuando está parado o con poca velocidad y la bajada lo mismo, porque si te quieres montar en marcha una cosa son las películas del Oeste donde el vaquero o el cuatrero se montan en el tren arreando a los caballos y otra cosa son los trenes actuales en Europa, donde subirte o bajarte de un tren en marcha te despedaza.

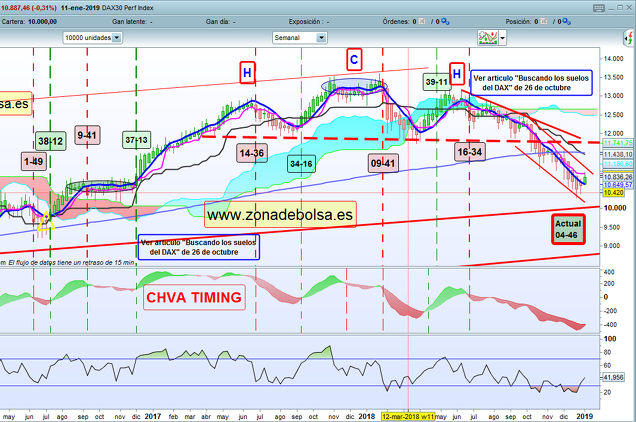

Os pongo el DAX 30 en la bajada de final de 2018 y primera vela verde de enero del 2019, que cuando cogimos la subida algunos incrédulos no se la creían y se quedaron sentados mirando pasar el tren y ahora han visto que están perdiendo la subida y la quieren coger con carácter retroactivo. Este gráfico le tenemos publicado en aquella semana de enero y se ven todas las pautas negativas, pero iniciando el cambio que avisamos a nuestros suscriptores a la semana siguiente, el 18 de enero del 2019.

Por lo tanto, no digo que no sea buen momento de entrar o salir, ni todo lo contrario, porque nadie sabe cómo estará la Bolsa dentro de 15 días ni el próximo lunes, pero ha habido mejores momentos. Así por ejemplo, nuestro sistema antes de hacer ningún cambio se asegura bastante de la consistencia del referido cambio, y por eso esperamos a que las 4 pautas estén diciendo lo mismo, para evitar entradas y salidas continuas. Por otro lado hemos observado que cada cambio en los índices grandes como el DAX o el SP tienen mucha duración, de más de 3 meses casi siempre, como es el caso actual. Si nos vamos a la situación actual en que el DAX lleva subiendo 4 meses, es evidente de que ya le queda menos subida que cuando empezó, porque como cualquier movimiento se acaba gastando, solo es cuestión de aplicar la lógica, sin ningún grado de conocimiento bursátil.

En resumen, cuando más seguridad tenemos de acertar es cuando se inicia el cambio, sea para arriba o para abajo, pues con el transcurso del tiempo el movimiento se va agotando solo, y es imposible ver cuánto tiempo más va a durar.

Estamos preparando unos webinarios para todo aquel que quiera profundizar en el LUMAGA SYSTEM, así como en las estrategias e ideas que seguimos. Si te interesan ya te puedes apuntar.

Nuestro lema sigue siendo: Las Bolsas son impredecibles, pero no anárquicas.

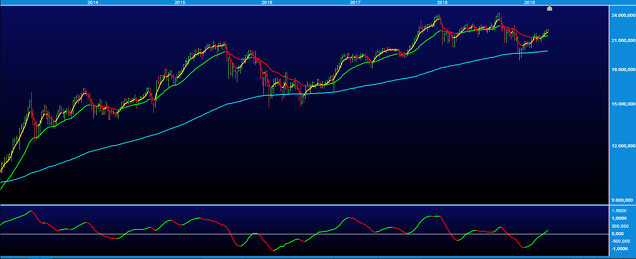

Cerró ayer el Nasdaq marcando un segundo cierre por encima de máximoshistóricos. Cualquier cartera de renta variable que quiera tener rentabilidad hace tiempo debería haber optado por estructurar en el mercado americano y el los sectores más fuertes siendo la tecnología uno de ellos.

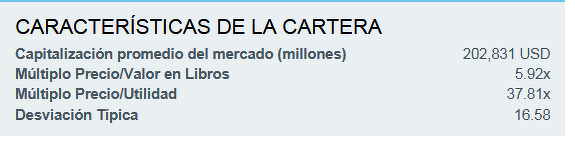

He revisado uno de los fondos que tengo en cartera sectoriales tecnológicos y veo que tiene el siguiente dato :

Me considero inversor técnico pero creo que un inversor fundamental debería tener en cuenta los gráficos a nivel técnico y saber que por mucho que se empecine en creer que eso va a subir por muy barato que lo vea, no lo hará hasta que el gráfico marque o active el movimiento, ya puede hacer lo que quiera o justificar su compra, si tiene o llega a tener un valor en cartera barato por fundamentales y por técnico favorable entonces empezará a ganar dinero.

El caso al contrario sería un gráfico fuertemente alcista con unas valoraciones altas y que sube y sube. La ventaja que quizás tengamos los técnicos es que nos movemos por criterios que no se basan en fundamentales aunque algunos datos podamos revisar y vemos unos índices o activos contemplando largos o cortos según distintos criterios, no obstante, se debería ser consciente de qué se tiene entre manos a nivel general.

Es quizás irracional o injusto que un valor con un per del 5x se pueda pegar años cayendo o plano y otro con un per del 30x no paré de subir pero es lo que hay, la tendencia y la fuerza es lo que da la rentabilidad y el dinero normalmente acude a lo que sube y no a algo que cae, el funcionamiento del mercado se basa más en tendencias, medias móviles, estructuras de precios que por lo barato o caro pueda estar algo. Todo el que ha pretendido ir absolutamente en contra de la tendencia se ha equivocado una y otra vez, da igual que lo diga 15 veces y acierte una, no le va a ser rentable. Lo peligroso no es estar en un índice o un valor que cotice a 30x o a 70x si no estar sin un modo de actuar o gestionar esa posición.

La situación del sector tecnológico pienso que llegará el día que vendrá un verdadero ajuste de valoraciones pero no podemos ir en contra de él. Cuestión distinta sería obsesionarse con invertir en un sector que sabemos tiene una fuerte tendencia pero la puede liar el día menos pensado o confiar que todos los sustos o recortes seguro rebota y subirá porque llegará una de esas en que no lo hará, cambiará el sesgo aunque luego retomase el sesgo alcista posteriormente y si no se gestiona de manera adecuada, le meterán un buen gol a ese inversor.

Si tomamos el per del 37,8 de media de la cartera del fondo, que será similar a cualquier otro porque más o menos serán todos iguales, aunque los resultados empresariales sean mejor de lo esperado que es lo que se nos "venden" para justificar las subidas lo cierto es que estamos invirtiendo en algo que cotiza por hacer una comparación, 1000 euros por algo que gana 26 al año, es decir un 2,6% pero la justificación de seguir subiendo es una fuerte tendencia alcista y la vía para conseguir rentabilidades de 2 dígitos anualizadas.

Si esa misma cartera ajustase su per sólo al 20x sería una caída de un 50% aprox que es la que marcan los más pesimistas pero cometiendo el error de anticipar un movimiento que el gráfico no refleja. Las valoraciones del mercado americano no son tan elevadas, estoy valorando un sector y una media de un fondo, habrán acciones infravaloradas y otras sobrevaloradas, pero el sector tecnológico diría forma una parte muy relevante del mercado americano.

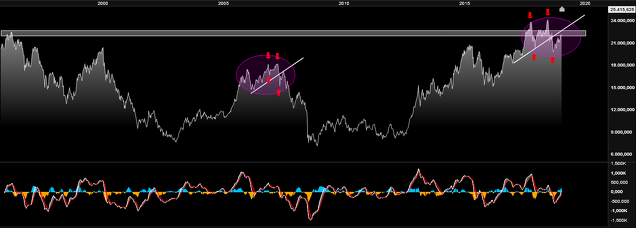

El sector tecnológico no es que sea el futuro es que es el presente, personalmente creo que hay bastantes papeletas se produzca un cambio de sesgo mensual a meses vista pero hay que estar subido al carro. Una valoración extrema que tengo en gráficos es el soporte de los máximos perforados del año 2000 en el nivel de 4700/5000 puntos, considero se puede presentar un escenario que algún día los toque, es sólo un 35% desde los últimos máximos perforados.

Esa misma proyección de un 35% si la subimos por encima del nivel de esos máximos serían los 10500 aprox.

Esa misma proyección de un 35% si la subimos por encima del nivel de esos máximos serían los 10500 aprox.

En este sentido, la ruptura de máximos es siempre una señal alcista pero en mi caso, si hacemos una comparación con un escalador, a partir de esta altura voy asegurando la vía. Cada vez tengo más claro que la inversión consiste más en un trabajo de gestión de activos y posicionamientos que no de valentía y de aguante a los distintos escenarios se van presentando.

En este sentido, la ruptura de máximos es siempre una señal alcista pero en mi caso, si hacemos una comparación con un escalador, a partir de esta altura voy asegurando la vía. Cada vez tengo más claro que la inversión consiste más en un trabajo de gestión de activos y posicionamientos que no de valentía y de aguante a los distintos escenarios se van presentando.

No soy amigo de hablar de política, los únicos artículos en los que he he aludido a políticos, me he referido a temáticas impuestos relacionados con la inversión, bien sea por imponer nuevos impuestos ( transacciones financieras), ( LINK) o bien, por el maltrato al ahorrador común, en general, y en temas como el de la fiscalidad, inflación, y a los pocos incentivos al ahorro existentes ( LINK).

Por lo tanto, mi planteamiento, sera exclusivamente opinión de la posible reacción (tras resultados electorales) en la bolsa española, según el resultado que pueda acaecer.

No me caso con nadie, pero habiéndome leído la totalidad de programas en la faceta económica, y más concretamente fiscal, ahorro , inversión, pensiones etc, debo indicar varias cosas.

A nivel general, y simplificando el PP, C,s, y VOX, concretan sus programas en rebajas fiscales, IRPF, SOCIEDADES, y otras cuestiones de las que iré hablando, por lo tanto el mercado aplaudiría una victoria de este bloque en la formación de un Gobierno, PODEMOS, es todo lo contrario, cualquier victoria de esta formación, seria nefasta para el mercado, en cuanto al Socialismo, todo dependería con quien pacta para gobernar, pero viendo los antecedentes, estoy seguro que el mercado no vería con buen ojo, de hecho, una parte del mercado español ya ha huido, y no me refiero a los reembolsos lógicos de fondos de inversión, y las salidas de SICAVs-

Si bien es cierto, que todo esto no significa que la formación socialista lo vuelva a hacer, el mercado mira con recelo lo que ya ha hecho ( pactos).

Tras los debates acaecidos, he sacado varias conclusiones, socialismo y podemos conllevaría una subida general en impuestos, pero donde más hipocresía he encontrado, es en los argumentos de Podemos: " subir el IRPF a los ricos" cuando las rentas declaradas en España entre 60000 y 150000 euros son el 3.1% de declarantes, y las rentas de 150000 a 601000 euros es el 0,4% de declarantes, es decir que entre todos ellos, incluso aplicando la subida a las personas con más de 60000 euros anuales de ingresos, no llega ni a suponer el 4% de declarantes, y el lider de Podemos tiene la arrogancia de anunciar un importe de subida de impuestos superior incluso a multiplicar por dos el actual tipo impositivo IRPF al 100% de declarantes no exentos.

POPULISMO ANTICAPITALISTA, es querer imponer un sistema tributario con impuestos confiscadores, y creer que el gran capital va a mantener el sistema recaudador, si ya de por si el sistema tributario actual es confiscatorio, y me explico, porque no se trata de ahora que llegan elecciones todos me vengan con la supresión o bajada de impuestos.

El que yo diga que el sistema actual es confiscatorio, no es por puro subjetivismo, lo dicen los mismos tribunales, ya hace tiempo hablé del engaño al pueblo bobo, plusvalias irreales ( LINK), lo va a decir antes el Tribunal Constitucional ( LINK) que los politicos.

El impuesto de Sucesiones es un atraco, el impuesto de bienes inmuebles ( IBI), es un atraco, y ademas se vuelve a tributar en IRPF por imputacion de renta inmobiliaria ( se tributa dos veces por lo mismo), es de caraduras.

VOX quiere suprimir este impuesto de IBI.

El impuesto de plusvalía de terrenos de Naturaleza Urbana, es otro robo a mano armada, ya lo dicen muchos tribunales Contenciosos Administrativos, y está pendiente del Constitucional, no tienen en cuenta el efecto de la inflación en el calculo de la plusvalía, así como el valor real de la plusvalía, pero para mas robo, también por IRPF habria que abonar la plusvalía irreal engaño al pueblo bobo ( no se tiene en cuenta inflación) y se paga dos veces por lo mismo, es de " jetas" , de este particular, solo se ha ocupado VOX, de los programas que he leído, si quieren mas información consulten el articulo que escribí en su momento (LINK).

El impuesto de sucesiones entre hermanos, o entre tios / sobrinos, sigue siendo robo, el impuesto incremento valor terrenos naturaleza urbana por herencia, SIGUE SIENDO ROBO.

El impuesto de Patrimonio, que no existe en ningún lugar de Europa, sigue siendo robo.

Los impuestos que se cobran por IRPF actividad profesional, o rendimientos de persona física de mas de un 25% sigue siendo robo, los impuestos a empresarios, autónomos que se están cobrando, sigue siendo ROBO.

El empresario asume el riesgo de la actividad, y luego queréis crujirlo, el que no esté conforme que asuma riesgos, y no quiera vivir de rentas y subsidios, el riesgo empresarial no puede ser castigado, porque te cargas la iniciativa, si yo pongo el riesgo, para que tu te lleves los beneficios, no me arriesgo......

Çon la inversión ocurre igual, con la salvedad de que en los grandes capitales de inversión: CUANDO EL DINERO TIENE MIEDO SE VA.

Sin embargo, ya lo dijo Pablo Iglesias (Podemos) tras presentar su acuerdo con Pedro Sánchez (PSOE): "Vamos a hacer que una MINORÍA de privilegiados se esfuercen más".

Las armas de UNIDAS PODEMOS, es la misma, retorica, hipócrita, no creo que sea por escaso conocimiento, sino porque decir eso, da votos, el resumen del programa económico de podemos se puede resumir en la siguiente fotografía:

Ya saben la clase media, los que se esfuerzan, los pequeños y medianos empresarios, los autónomos, asumen el riesgo para que luego a otros se les de una renta.........,

Lo ultimo es decir, que el sistema de Pensiones, hay que apoyarlo con impuestos, ya que el sistema de reparto, por pura matemática demográfica no da para más.

Como ya se ha dicho en el articulo EDITORIAL ( link); la clase media, ya saben este tipo de ideas, han triunfado en los principales países capitalistas con mejores economías mundiales.

xxx

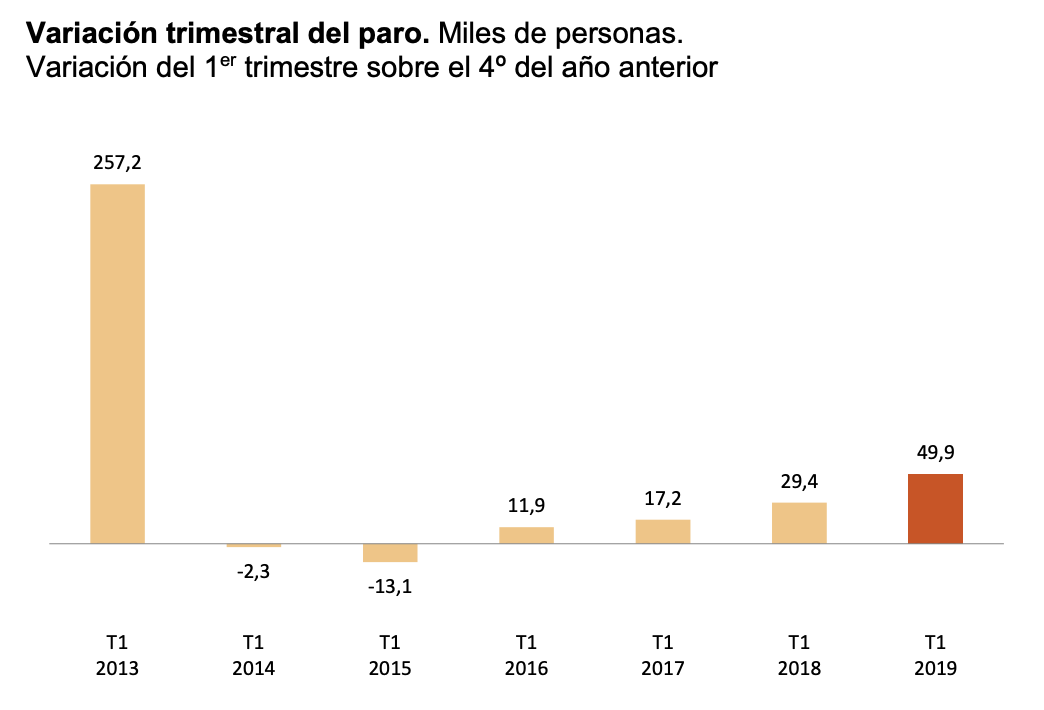

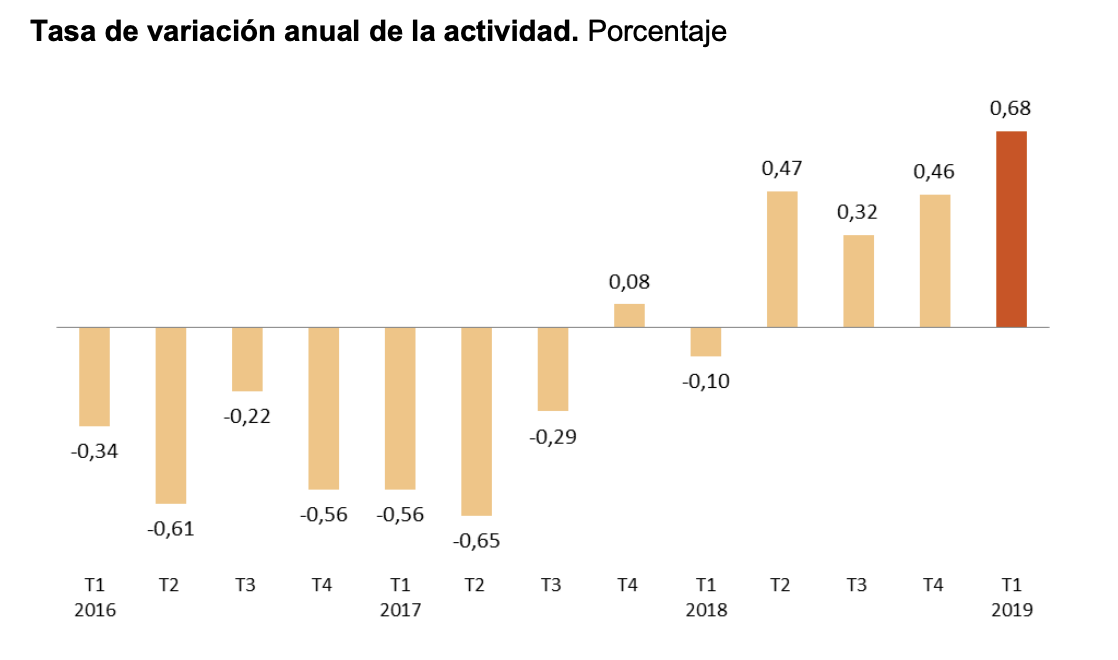

Promesas, como la de subir el SMI a 1200 euros:

SALARIO / PENSIONES PODEMOS / PSOE:

Y siguiendo con el tema del impacto elecciones / bolsa, en cuanto al tema de rebajas de impuestos sociedades, y lo que ocurre en BOLSA DE EEUU con el SR Trump, lo mas parecido y asimilable seria la propuesta de VOX, pero hay que indicar que en EEUU la bajada fue muy brutal, desde el primer momento, cosa que en un primer momento ninguna de las propuestas de PP,, C,s y VOX lo propone, aunque VOX si habla de reducir a 12.5 en un segundo momento, y las demás formaciones, C,s, PP, en tercer o cuartos momentos, si todo va bien, claro jeje.

Por lo tanto no creo que sea una circunstancia asimilable a la propuesta del SR Trump, que la basaba en la curva de Laffer ( LINK). por cierto le ha salido muy bien, solo hay que ver como va la economía, las empresas y la bolsa por esos lares.

El PP con el asesor en economía: Daniel Lacalle, ha ganado bastante, por su visión economía/ fiscalidad, mercado laboral etc etc. una de las ultimas entrevistas sobre programa económico fiscalidad ( LINK)-

Daniel Lacalle : "Vamos a contar el cuento de subirle los impuestos a los ricos de PSOE y Podemos".

lo acaba pagando todo usted. https://twitter.com/dlacalle/s...

Juan Ramón Rallo / LINK, otro de los que piensa que será la clase media, la que pase por caja en caso de gobernar la Izquierda.

Totalmente de acuerdo con ellos.

Las propuesta de C,s también son de rebajas impositivas, con su gran arma la rebaja fiscal IRPF 50% en zonas rurales de menos de 5000 habitantes.

La ventaja de C,s, bajo mi punto de vista, es que el SR Rivera ha ganado los debates electorales televisivos, debates a los que no fue invitado VOX, o bien rechazado por la Junta Electoral.

VOX propone una rebaja del impuesto de sociedades ya de manera urgente del 22%, y sobre 12.5% para próximos ejercicios( esto seria lo más parecido a lo que hace el SR Trump), otra cuestion que podría también sentar bien a los mercados, es la propuesta de repatriar beneficios del IBEX 35 en el exterior aplicándoles un tipo beneficiado del 12.5%

La revolución fiscal a nivel IRPF la presenta nuevamente VOX, familias con mas de 60000 euros como base liquidable tributarían por el 30% en vez del 45%

La propuesta que mas me gusta, de las que he visto en los programas económicos, la realiza VOX, y es en relación al articulo, donde un servidor desenmascaraba, el engaño fiscal al pueblo ( link) , la propuesta de VOX " de que el ahorro deje de tributar por un falso incremento de plusvalía provocado por la inflación, y elevar la desgravación por planes de pensiones de 8000 a 10000/25000 euros.

Estas medidas, deberían ser incluidas por todos los partidos, pues considero que el ahorro particular no está lo suficientemente fomentado, medidas como las que existieron dividendos exentos hasta una cuantía , o actualizar precios de adquisición de inversiones con inflación.

"La supresión de impuestos como sucesiones, =ojo en Andalucía esta lucha hizo mucho daño al PSOE) Patrimonio " etc, pero ojo, no es supresión TOTAL, solo las lineas directas.

Otra novedad la supresión del impuesto de plusvalía municipal ( IBI), y casi suprimir el tema de las donaciones, con un tipo bajisimo, a los efectos, de que es mucho mejor que afloren, tributando por algo simbólico, que no por nada.

El tema de pensiones, es otra fuente de dar votos, una locura, los partidos políticos lo saben, es un amplio espectro electoral, esto, junto a decirle a la gente que les abonas una renta de 600 euros por no hacer nada, jeje da votos a "trocho y mocho".

VOX, es de los pocos que se atreve a proponer un sistema mixto, y no es por nada, creo que los partidos deberían prohibir esta temática para recopilación de votos de una tercera edad, temática que cada vez será más numerosa, y atajar el problema de raíz, con la pirámide poblaciónal actual, el sistema de reparto es inviable, es imposible, lo demás son cuentos chinos, y a equis años vista, es de cinismo decir que se van a subir o actualizar pensiones con IPC, cuando con el sistema reparto la matemática piramidal no cuadra Vox propone un sistema mixto, en el cual estoy de acuerdo, realmente la única salida es la capitalización de al menos el 30 a 40 %( Ahorro obligado de una parte del salario a una AFP, administradora de fondo de pensiones) otra cosa seria la gestión exitosa de este tipo de administraciones, dado el fracaso actual de muchos fondos de inversión, pero eso seria harina de otro costal.

Por lo tanto si gana el bloque Socialista / podemos no sería bueno de cara a la inversión real o bursátil.

Bloque Socialista / C,s : no afectaría a mercado.

Bloque PP, Cs , VOX No afectaría a mercado, pero tranquilizaría a largo plazo, seria bueno para la inversión en los mercados reales, o bursátiles..

De ganar VOX seria lo mas parecido a lo que ocurre en EEUU con el Sr Trump, efecto sorpresa, las encuestas, y las casas de apuestas no dan viabilidad, pero eso también ocurrió en EEUU.

Otras alternativas, nueva incertidumbre, al no llegar a formarse ningún Gobierno estable, negociaciones, chantajes ( "yo te doy , tu me das") repetición de elecciones etc etc, esto tampoco ayudaría al mercado.

El ciudadano está ya un poco harto de toda esta temática, y lo mejor que ya viene el resultado, que democraticamente hay que aceptar.

Y ahora una critica a la totalidad política de este País, ya que han aumentado año tras año, la fiscalidad al ahorro y la inversión. Un país que no facilita y promueve la inversión y el ahorro, está condenado al fracaso

Estas serian las repercusiones objetivas que pienso que existirían a nivel de reacción del mercado bursátil, como he dicho esto puede perjudicar, o beneficiar, pero por si solo, no será determinante, a no ser que saliera una opción comunista tipo podemos (cosa poco probable), y tras los resultados, lo mas normal es que el mercado siga el rumbo del mercado general mundial.

JP MORGAN agencia banco EEUU también ha hecho los mismos vaticinios respecto a prima de riesgo / bonos, diciendo que la opción socialista-podemos es la peor

Comento todo esto, porque se dice que en los años en los que existieron elecciones: 2008 2012‹/2015/2016 la bolsa española cayó, pero es una cuestión estúpida, ya que en esos años, los mercados globales tuvieron caídas.

A pesar de todo, yo creo que el mercado ha descontado ya todo, es inviable que aqui pueda ocurrir lo que ha ocurrido en Italia, populismo, ya saben el resultado.........

Hay que estar tranquilos, pero votar en consecuencia, vía impuestos directos o indirectos, la opción socialista es peor, la opción podemita es bolivariana confiscatoria, la mejor opción es VOX temática impuestos, seguida de PP, Y C,s.

Si usted tiene inversión / ahorros en mercados, bonos, renta variable, etc, pues votar la opción socialista-comunista no le va a beneficiar mucho.

Ya que cada cual actué bajo su consciencia, he querido hablar del tema economía, fiscal, mercados, dejando incluso aparte el tema de territorialidad, u otras áreas, todos los partidos, y programas tienen otras áreas, o facetas, para mi la principal, y de la que entiendo es esta, economía, fiscalidad, mercados, simplemente analizo bolsa, no voy a entrar en otras cuestiones

Que cada cual actué bajo sus intereses, y sea consciente de lo que le beneficia, o lo que le perjudica, pero que no os confundan, el juego de engaño electoral es la clase media, y la que siempre va a pagar los platos rotos.

Los políticos no le van a solucionar la vida, pero si se la pueden perjudicar, sea consecuente.

Lo más importante es España, Saludos y suerte.

El sesgo de optimismo tiene que ver con la evolución futura de nuestra vida, mientras que el sesgo del exceso de confianza tiene que ver con nuestra capacidad en controlar ese futuro. Veamos en qué consisten y qué implican para un inversor.

Nota: Para escribir este post he utilizado el libro de Mickaël Mangot: "Los comportamientos en bolsa: 6 errores psicológicos que salen caros". Es un pequeño libro de apenas 100 páginas que leí en 2005, hace más de 14 años, sobre algunas de las diversas trampas a las que nos tenemos que enfrentar como inversores.

EL SESGO DE OPTIMISMO

Este sesgo hace referencia a la "suerte" que pensamos que tenemos o tendremos en el futuro. Diversos estudios muestran que el ser humano está convencido de que tendrá más suerte que los demás, por ejemplo, a la hora de evaluar el riesgo de que roben en su casa, de tener un accidente de coche o de sufrir enfermedades. De alguna manera, pensamos que las probabilidades no se aplican a nuestro caso...

Sin duda, ser optimista es bueno. Ayuda a vivir más y mejor, y ayuda a hacer frente a la inherente incertidumbre de la vida. Pero desde el punto de vista inversor, el exceso de optimismo no es bueno. Nuestro objetivo como inversores es ver las cosas de la forma más objetiva posible, sin exceso de optimismo... ni de pesimismo.

En un estudio para morningstar realizado por Benartzi, Kahneman y Thaler (estos dos últimos, premios Nobel) (ver fuente), se hicieron dos preguntas a una muestra de 1054 inversores, cuyos sorprendentes resultados dan para pensar, y mucho. En mi opinión, no solo se puede interpretar que el ser humano "adolece" de un sorprendente sesgo de optimismo, sino que además se puede destacar su falta de racionalidad o sentido común. Veamos por qué.

1. En primer lugar, se les preguntó si a la hora de valorar sus inversiones pasaban más tiempo pensando en el potencial beneficio o en la potencial pérdida que podrían tener. Las respuestas fueron éstas:

¡ El 74% de los encuestados sólo piensan en el dinero que pueden ganar ! No sé vosotros, pero a mí esta respuesta me escandaliza. En mis cursos y en mis posts, desde hace muchos años, no ceso de repetir la necesidad de pensar siempre en términos de riesgo, y no de beneficio. Sé que la gente no valora bien los riesgos, pero reconozco que el resultado de esta encuesta me sorprende por lo extremo que es. Sólo el 7% de la gente pasa más tiempo valorando la posible pérdida que podría tener. Tremenda la asimetría que tiene el ser humano hacia lo positivo.

2. En esa misma encuesta se hizo otra pregunta, cuya respuesta en mi opinión no solo pone de manifiesto el optimismo, sino también la ausencia de conocimiento matemático. La pregunta fue la siguiente:

¿En su opinión, cuál es la probabilidad de que las acciones (renta variable) se comporten mejor que las obligaciones (renta fija) a largo plazo, pongamos durante los próximos 20 años?

El siguiente gráfico muestra las respuestas, que pasamos a comentar después.

Fuente: morningstar.

El gráfico anterior muestra que, de media, el 85% de los inversores confían más en las acciones que en las obligaciones, lo cual es conforme con la estadística de largo plazo. Lo que no es coherente con la realidad estadística, es que más de un tercio de los encuestados están convencidos al 100% de que las acciones lo harán mejor que las obligaciones durante los próximos 20 años. Un 35% de los encuestados están completamente seguros, sin ningún género de dudas, de que las acciones lo harán mejor que los bonos en los próximos 20 años. ¿Podemos hablar exclusivamente de un sesgo de optimismo o también interviene una mala comprensión de lo que son las probabilidades? Puedes ser optimista, pero saber que han existido períodos en los que los bonos lo han hecho mejor que las acciones...y en ese caso, habrías respondido bien a la pregunta...

EL SESGO DEL EXCESO DE CONFIANZA

El exceso de confianza consiste en sobreestimar nuestras capacidades. A menudo me refiero a ésto como "tomarnos la vida demasiado en serio" o "tomarnos a nosotros mismos demasiado en serio". Abundan los ejemplos constantemente, y el problema no es que exista este sesgo, sino que en realidad, la mayor parte de la gente niega su existencia o no es consciente de ello.

Fuera de las finanzas tenemos múltiples ejemplos. Esta tendencia generalizada en el ser humano es la que genera la ilusión de control, la ilusión de comprender los por qués y los cómos de la historia, la política...y los mercados financieros. Preferimos tener esa ilusión de control que reconocer abiertamiente nuestra "pequeñez e insignificancia", porque es más duro vivir pensando que "no somos nada", que vivir pensando que somos poderosos y grandes.

Fuera de las finanzas hay muchos ejemplos. Según menciona Mickaël Mangot, si preguntamos por ejemplo a la gente si consideran que son mejores o peores conductores que la media, las respuestas pueden acercarse al 100% de conductores que se consideran mejores conductores que la media. Un resultado que se da en cualquier país: 90% de los suecos respondieron así en un estudio de 1981, 95% de los británicos según un estudio similar en 1995, etc.

Una forma genérica de medir el exceso de confianza es preguntar a los encuestados que proporcionen un intervalo de confianza para las respuestas que van dando a las diferentes preguntas. Es un sistema que data de los años 70 y los primeros experimentos de Lichtenstein, Fischhoff y Phillips (sigo citando a Mangot), y se demuestra que el intervalo medio de confianza expresado por los encuestados es sistemáticamente superior al porcentaje de buenas respuestas.

Incluso en colectivos de profesionales que supuestamente deberían ser cautos, se aprecia ese exceso de confianza. Russo y Shoemaker preguntaron a 1000 directivos de grandes empresas europeas y americanas que respondieran a 10 preguntas de cultura general con intervalos de confianza al 90%. La mayoría respondieron con intervalos de confianza que no contenían la respuesta correcta para entre 4 y 7 de las 10 preguntas. (por ejemplo, respondiendo a la pregunta sobre el diámetro de la luna con un intervalo de 5000 km - 10.000 km cuando en realidad el diámetro es de 3.474 km).

En bolsa el exceso de confianza es omnipresente. Los inversores creen comprender cómo funciona el mercado y se muestran convencidos de poder predecir globalmente los movimientos de corto plazo. Las respuestas a una encuesta que realizó Schiller entre varios cientos de inversores individuales e institucionales, y que comento en mi Curso de Análisis Técnico, hablan por sí solas.

Schiller realizó una encuesta la semana siguiente al famoso crack de octubre de 1987. El 29% de los que respondieron al cuestionario decían que sabían sobre qué nivel iba a rebotar el mercado el día del crack. Entre los que realizaron compras ese día del lunes negro, el 48% pensaban ser capaces de acertar cuál sería el mínimo de la caída.

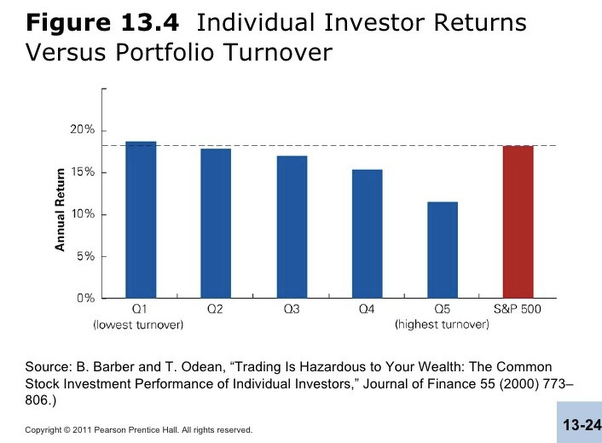

En otro estudio de Barber y Odean (2000), se estudiaron las cuentas de los clientes de un broker americano entre 1991 y 1996. El turnover (rotación de la cartera) medio fue del 75%, poniendo de manifiesto la gran confianza del especulador de corto plazo. Barber y Odean también pudieron observar una correlación clave: los clientes (inversores) más activos son también los menos rentables. Es decir, cuanto mayor movimiento de compra-ventas, peores resultados. El exceso de confianza conduce a un exceso de operativa, de la que se benefician principalmente los brokers.

Por último, otro estudio de O'Creevy (1998) realizado sobre un colectivo de traders profesionales puso de manifiesto que cuanto mayor sea la confianza manifestada por un operador, peores son sus resultados.

Mangot menciona otros estudios en su libro, todos apuntando en la misma dirección. El exceso de confianza es una característica innata en el ser humano, y cuando se aplica a los mercados, las consecuencias son desastrosas.

CONCLUSIÓN

Tenemos una imagen del ser humano como "animal superior", capaz de razonar con lógica y tomar decisiones racionales. El descomunal salto del progreso tecnológico durante los últimos siglos, el avance de la ciencia en general, han fomentado esa sensación de superioridad y de control. Pero si queremos realmente ser superiores como inversores, necesitamos dejar de lago estos mitos y conocernos como realmente somos.

El ser humano tiene una racionalidad muy limitada. Cometemos errores constantemente, y de la mayoría ni siquiera somos conscientes. Por eso es fundamental que como inversores seamos cautos, defensivos, y desconfiados. Son muchos los peligros que acechan, la mayoría no son identificables (por mucho que nos esforcemos en intentar identificarlos...con la esperanza de poder controlarlos). Es aburrido pensar así, pero las evidencias de que el único enfoque ganador a largo plazo es el enfoque defensivo, son abrumadoras -ver mi post de febrero de 2017: La clave del éxito duradero: céntrate en los riesgos, y no en los beneficios-.

¿Quiénes son los mejores inversores? Se trata de una pregunta cuyas respuestas pueden ser múltiples y variadas, pero un estudio interno llevado a cabo por Fidelity sobre los resultados de sus clientes, con el fin de determinar qué tipo de inversores habían obtenido mejores rentabilidades durante el período 2003 – 2013, nos muestra que los mejores inversores o estaban muertos (es decir, aquellos cuyos activos quedaron paralizados mientras se solucionaban todos los asuntos relativos a la herencia) o inactivos (personas que cambiaron de trabajo y “olvidaron” que tenían un plan de pensiones o un fondo de inversión).

¿Qué lecciones podemos aprender de esta evidencia?

El autor de The Conservative Income Investor, en un artículo publicado a raíz del citado estudio de Fidelity, señala que su sensación sobre por qué las personas fallecidas son mejores inversores que la inmensa mayoría es que no tienen el sesgo de lo reciente (este sesgo hace referencia a que los individuos tienden a dar más importancia a los fenómenos más recientes) y, en consecuencia, no venden las acciones simplemente porque el precio de la acción cayó o porque estiman que las malas condiciones económicas de corto plazo se perpetuarán en el futuro.

El fenómeno de comprar cuando los precios suben y están altos y vender cuando caen y están más bajos, está muy extendido desafortunadamente. A finales de 2018 lo vimos en varios fondos españoles, en los que se registraron salidas de dinero netas justo en el momento en el que era más atractivo invertir. Son muchos los sesgos emocionales y cognitivos que acechan a los inversores, e “invitan” a ejecutar este tipo de comportamientos negativos que llevan a cosechar peores resultados que los índices.

En el año 2012 el Instituto Dalbar publicó un estudio que revelaba que durante el período 1992 – 2012, los inversores obtenían tres puntos porcentuales menos de rentabilidad anual que el S&P 500 y que el período medio de conservación de una acción era tan sólo de seis meses. Esta forma de participar en el mercado de valores implica que tratas de convertirte en adivino de la evolución de los precios a corto plazo (algo que está abocado al fracaso en la inmensa mayoría de ocasiones), en lugar de tomar posiciones en una compañía y participar del crecimiento de dicho negocio.

Otra evidencia interesante es la que aporta el siguiente gráfico, en la que se clasifican los retornos de los inversores según su nivel de rotación o frecuencia de operaciones. Así, el cuartil 1 (Q1) es el que menos ha tocado su cartera mientras el Q5 el que más. Y claramente se observa que los más inactivos fueron los que tuvieron mejores resultados, incluso muy ligeramente por encima del S&P 500. En cambio, aquellos más “nerviosos” y activos cosecharon rentabilidades relativas muy pobres.

(Fuente: Urban Carmel)

Otra parte del problema puede residir en el efecto producido por los medios de comunicación al resaltar las quiebras de empresas como Enron, WorldCom o Lehman Brothers entre otras, sugiriendo que las grandes empresas no son seguras. Pero la realidad es que las compañías del S&P 500 son extraordinariamente poco propensas a declararse en quiebra. Si compras una compañía del índice S&P 500 hoy en día, tan sólo hay un 1,5% de probabilidad de que la empresa quiebre en los próximos cinco años, según The Conservative Income Investor. Ahora bien, cada año ciertas empresas son sacadas del índice y muchos inversores actúan como si la salida de este índice supusiera que la compañía ha entrado en decadencia.

Sin embargo, lo que ignoran es la investigación llevada a cabo por Jeremy Siegel que muestra que las compañías que son excluidas del índice S&P 500 en realidad tienen un mejor desempeño que las compañías que les sustituyen. Siegel apunta que comprar el S&P 500 original y mantenerlo de forma indefinida otorgaría un 1,5% adicional de rentabilidad anual en comparación con el índice S&P 500 que incorpore los nuevos cambios. Esto es debido a que las bajas valoraciones con las que cotizan las empresas que abandonan el selectivo proporcionan una base para proporcionar mayor rentabilidad en el futuro.

Según esta argumentación, ¿por qué alguien compraría y mantendría a largo plazo acciones cuando ni siquiera General Electric continúa ya en el Dow Jones original?Según esta lógica, 11 de los 12 valores originales del Dow Jones quebraron, pero lo que el inversor ignora es que por ejemplo American Cotton Oil es ahora parte de Unilever, American Tobacco se dividió en varias compañías y cambió su nombre por el de “Fortune Brands”, Distilling & Cattle Feeding Company es ahora Millennium Chemicals o que Tennessee Coal, Iron and Railroad Company se fusionó con U.S. Steel, su principal competidor, y en la actualidad sigue operando con total normalidad. La única excepción la constituye U.S. Leather Company, que fue excluida del índice en 1928 y liquidada en 1958 como consecuencia de su quiebra. De este modo, si compraste las 12 compañías originales del Dow Jones, aún seguirías teniendo acciones rentables de 11 de las 12 compañías originales. Y el único fracaso (U.S. Leather Company), fue el resultado de una mala gestión empresarial, más que una quiebra como consecuencia de un deterioro de sus productos.

Teniendo todos estos aspectos en mente, no es de extrañar que los inversores fallecidos sean los mejores. Es evidente que cuando estás muerto no puedes vender cuando las acciones han caído. Alguna gente parece pensar que tener acciones es un camino de rosas, con constantes aumentos de beneficios, dividendos y revalorización del precio de la acción. Sin embargo, nada más lejos de la realidad, ni siquiera en las acciones que a día de hoy han otorgado mayor rentabilidad en el pasado, como los casos de Amazon o Netflix atestiguan.

Desafortunadamente, el estudio de Fidelity no proporciona muchos detalles que nos ofrezcan explicaciones más detalladas sobre por qué las cuentas inactivas obtuvieron mejor rentabilidad. Puede ser porque las personas tienden a actuar demasiado rápido viendo las caídas de los precios de las acciones como una destrucción permanente de riqueza en lugar de una oportunidad para comprar más.

Además, la tendencia del inversor medio a rotar la cartera, vender aquellos valores o sectores que están pasando un mal momento y comprar aquellos otros más calientes, lleva a que las rentabilidades de sus carteras quede por detrás de los principales índices bursátiles. Ya lo dijo Warren Buffett en su día, “Gran parte del éxito se puede atribuir a la inactividad. La mayoría de los inversores no pueden resistirse a la tentación de comprar y de vender constantemente”.

He añadido una posición corta en el Nikkei dentro de mi portafolio diversificado con vistas a medio plazo con una entrada parcial en la zona de 22150 puntos, en principio se buscarían zonas de 19000/20000 aunque también se hace una valoración de las zonas superiores. Como en todo, las operativas no son recomendaciones, cada uno debe evaluar su posicionamiento global y analizar o diferenciar si es una operativa de trading, especulativa o buscando un posible efecto dentro de un global de activos.

En este caso pienso que el sesgo es alcista y podría irse arriba, pero si analizo sólo el precio en los últimos 24 años, podría estar haciendo una figura si no de techo pués igual de cierta debilidad.

Tenemos el macd configurado alcista y todo eso, pero a veces, a riesgo de equivocarse, alguna posición intuitiva tomo pensando en que si me va a la contra otras posiciones ganarán.

El mensual eur/jpy podría estar indicando compras en el jpy, al posicionar a través de futuros en cfds sólo afecta al beneficio o pérdida el tipo de cambio pero la revisión de la moneda viene más por si podrían comprar jpy si cae el mercado.

El mensual eur/jpy podría estar indicando compras en el jpy, al posicionar a través de futuros en cfds sólo afecta al beneficio o pérdida el tipo de cambio pero la revisión de la moneda viene más por si podrían comprar jpy si cae el mercado.

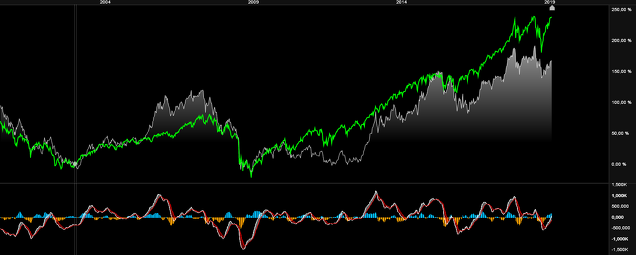

Comparo el Nikkei con el S&P.

Comparo el Nikkei con el S&P.

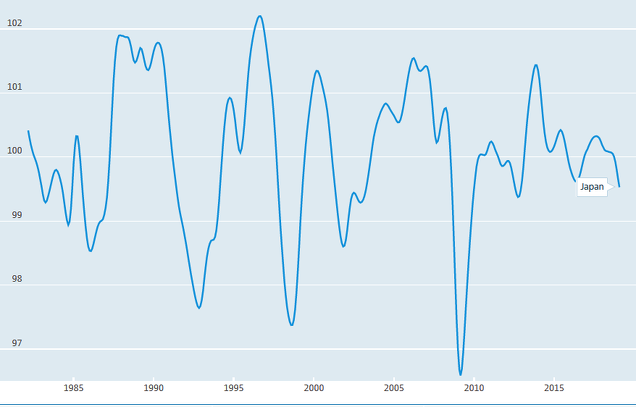

El CLI de Japón aunque no pienso sea determinante para tomar una decisión o posicionamiento.

El CLI de Japón aunque no pienso sea determinante para tomar una decisión o posicionamiento.

Como he comentado, comparto una posición sin ser una recomendación y en este caso es más buscando un efecto en el global y en contra de lo que varios indicadores técnicos indican..pero creo que si se produce un eventual recorte puede que japón caiga más que otros índices quizás más fuertes...

Como he comentado, comparto una posición sin ser una recomendación y en este caso es más buscando un efecto en el global y en contra de lo que varios indicadores técnicos indican..pero creo que si se produce un eventual recorte puede que japón caiga más que otros índices quizás más fuertes...

Nota del editor: En Fisher Investments no tenemos ninguna preferencia por un partido o líder político nacional. En general, pensamos que los sesgos políticos perjudican a los inversores y provocan errores de inversión. Analizamos la política internacional exclusivamente por sus posibles efectos en la economía y los mercados.

En mayo los votantes de la UE acudirán a las urnas con motivo de las elecciones al Parlamento Europeo. Estos comicios se celebran cada cinco años y aunque, en términos generales, no gocen de demasiada repercusión, en esta ocasión la emoción está servida. Desde hace semanas en la prensa económica se refleja la preocupación por que los partidos populistas antieuropeos consigan los suficientes escaños como para destruir la UE desde dentro. Si bien es posible que ganen peso, el temor actual a que los populistas accedan al poder nos retrotraen a 2017, año en que las elecciones en los Países Bajos, Italia y Francia desencadenaron el pánico ante la perspectiva de que se iniciara una ola populista que sacudiría Europa. Sin embargo, tras consumarse la derrota o la incapacidad de estos partidos de acumular el suficiente respaldo como para influir decisivamente en sus políticas nacionales, las aguas volvieron a su cauce: la renta variable europea acogió con importantes subidas que se despejara la incertidumbre y tomó la delantera de las bolsas mundiales. Creemos que en 2019 podría ocurrir lo mismo más adelante, cuando la realidad de los comicios europeos se imponga al miedo y alivie las inquietudes de los inversores.

En el Parlamento Europeo, una de las tres instituciones de la UE con capacidad legislativa, se eligen a los miembros de la Comisión Europea (CE). Esta redacta los borradores de la normativa que más tarde votará el Parlamento y ejecuta los tratados y leyes aprobados. Por lo tanto, aunque los europeos dediquen mucha más atención a sus elecciones internas, Bruselas ejerce un poder significativo en la legislación, especialmente sobre asuntos económicos, ya que constantemente está regulando las actividades empresariales y el comercio internacional de los países miembros, en tanto que bloque único. Es el único órgano elegido directamente por los electores, conque para muchos puede representar una oportunidad para protestar o influir en la política de la UE.

En el escenario que se abre tras el Brexit, el Parlamento Europeo tendrá 705 escaños cuya distribución renovarán cada cinco años los ciudadanos de la UE. Si bien es posible que el Reino Unido permanezca en la UE durante los comicios de mayo, ni siquiera los políticos británicos consideran que tenga mucho sentido participar en los mismos. Pues bien, en la liza electoral están, por un lado, los tres partidos europeos más grandes y, por otro, cinco partidos importantes de menor tamaño pero con potencial para jugar un papel decisivo en los acuerdos parlamentarios. Los tres primeros son el Partido Popular Europeo ‒PPE, actualmente con 217 escaños–, la Alianza Progresista de Socialistas y Demócratas ‒S&D, por sus siglas en inglés, con 190‒ y la centrista Alianza de los Liberales y Demócratas por Europa ‒ALDE, con 70 .

Actualmente, gracias al 70% de los votos, el control del Parlamento lo ejerce una gran coalición de los tres partidos más grandes. No obstante, a nuestro parecer estos no pueden equipararse a los partidos tradicionales, se trata más bien de agrupaciones amplias de partidos nacionales. Por ejemplo, el PPE incluye a partidos de centroderecha como la Democracia Cristiana alemana de Angela Merkel o al Partido Popular austriaco del Niño Prodigio Sebastian Kurz. En el mismo sentido, en el S&D hay representantes de partidos socialistas como Andrea Nahles, del Partido Socialdemócrata alemán, o Nicola Zingaretti, del Partido Demócrata italiano.

Los partidos populistas, algunos de ellos contrarios al mercado común, ocupan hoy el 20% de los asientos del Parlamento Europeo. Este es el fundamento de los temores de algunos medios de comunicación económicos, que insisten en que el populismo logrará un porcentaje significativamente más amplio en mayo, con la consecuente inestabilidad y efectos negativos en los mercados bursátiles derivados de su potencial destructivo. A pesar de que todavía queda mucho y las encuestas no dejan de ser una foto fija del momento, la última estimación sugiere que los euroescépticos podrían ocupar el 22,1% de los escaños: una ligera subida ‒v. tabla 1–. Para aspirar a dominar la cámara tendrían que recabar aproximadamente el doble de apoyos, una coyuntura, a nuestro juicio, improbable.

Ahora bien, creemos que, históricamente, los votantes han utilizado estas convocatorias con ánimo de protestar, por lo que no nos sorprendería que a los populistas les fuera mejor en las elecciones europeas que en las nacionales. Con todo, por más peso que ganen en el Parlamento Europeo, la probabilidad de que se altere la agenda de reformas nos sigue pareciendo insignificante.