En mis últimos 4 posts sobre Absolute Momentum me centré en el famoso paper de 2013 de Gary Antonacci, que popularizó la estrategia. El mismo Antonacci publicó también un artículo en seeking-alpha donde ofrece una mayor perspectiva histórica de los resultados del Absolute Momentum. Para ello, utiliza la base de datos de Kenneth French (disponible públicamente), para el período 1927-2014. Es por tanto un período muy superior al del paper inicial (38 años), pasando de un período analizado de 87 años, y además vamos a poder observar qué ocurrió en el famoso techo de finales de los años 1920, el crack de 1929 y la terrible y prolongada recesión que vino después.

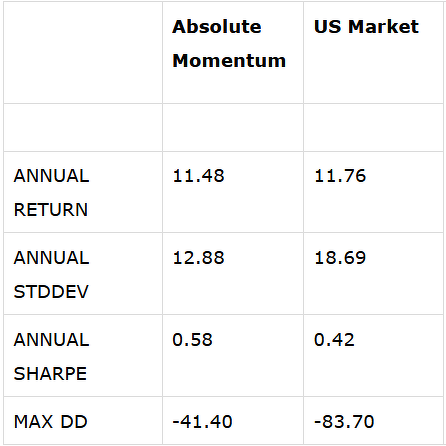

Estos son los resultados:

En esta ocasión, Antonacci utiliza como activo de referencia y activo donde buscar refugio (liquidez) la letra a 1 mes, y un período de 10 meses para calcular el Absolute Momentum (ignoro por qué, no lo especifica). Es un detalle que no me gusta, a pesar de que hablemos de ese rango de 10-12 meses que es donde está la clave. También menciona algo interesante: si en lugar de usar el ROC de 10 meses usamos la media móvil de 10 meses -que es el otro gran indicador de tendencia-, el rendimiento medio anual baja 0,69 puntos porcentuales (con una volatilidad y Drawdown similares). Es decir, es ligeramente peor utilizar la media móvil. Un 0,69% de rentabilidad menos cada año puede acabar siendo una cantidad relevante al cabo de 20 o 30 años...

La cuestión que pone de relieve Antonacci aquí es que con esta sencilla técnica, el rendimiento medio anual cae de 11,76% a 11,48% pero a cambio de esa ligera reducción, el DD (Drawdown) se reduce en más de la mitad -algo espectacular-. Una vez más, se pone de manifiesto que cuando el rendimiento de los últimos 10-12 meses cae por debajo del activo libre de riesgo, es cuando podemos empezar a preocuparnos por el riesgo de que esté ocurriendo "algo gordo".

Como menciona Antonacci, la gran ventaja de este enfoque es que la frecuencia operativa es mínima. Son poco frecuentes las ocasiones en las que el rendimiento a 10 o 12 meses pasa a negativo... Así que cuando eso ocurra, ojo.

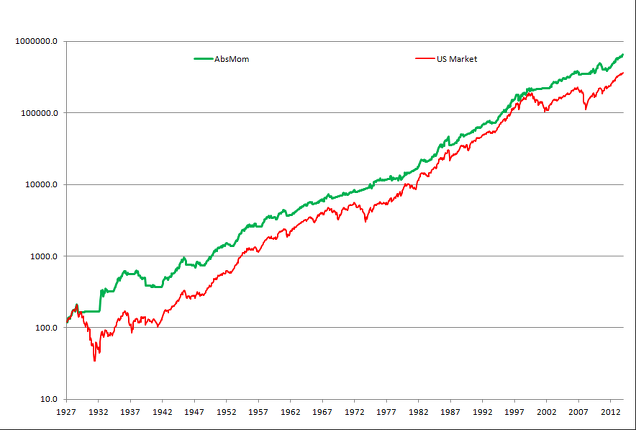

En su blog aparece este otro artículo que viene a ser prácticamente el mismo, pero con un gráfico añadido que reproduzco a continuación, y donde podemos ver lo bien que se comportó el Absolute Momentum en la crisis de 1929 y años 30. Después, en fases fuertemente alcistas, el Abs. Momentum sacrifica algo de rentabilidad. Durante los años 40, 50 y 60, el mercado (línea roja) le recorta el terreno poco a poco al AM... hasta que llega la crisis de los años 70, y de nuevo el Absolute Momentum demuestra su valía para prevenir el daño de grandes crisis. En este caso, dado que los años 70 fueron un entorno de alta inflación, los tipos estaban altos... y el dinero en liquidez rendía en realidad un porcentaje nada despreciable. Por eso, la línea verde siguió subiendo.

Finalmente, volvemos a ver lo bien que lo hace en la crisis de 2000-2003 y en la de 2008-09. Ahora acabamos de vivir otra crisis histórica, esta vez provocada por una pandemia mundial, algo diferente de esas crisis anteriores. ¿Qué ha pasado con el AM?

¿QUÉ PASÓ EN LA CRISIS DEL COVID EN 2020?

En el siguiente gráfico vemos las velas mensuales del ETF del SP500 (SPY), con el indicador ROC 12 debajo. Como se aprecia, a cierre del mes de marzo de 2020, su rendimiento en los 12 meses anteriores fue cercano al -10%. A cierre de este mes de marzo, el Absolute Momentum indicaba VENTA.

La rapidez e inmediatez de esta crisis, sin precedentes históricos por la violencia de la caída y lo cerca de máximos históricos (en tiempo y en precio) que se produjo, ha supuesto un duro golpe al Absolute Momentum... ¿o no?

A cierre de abril, el histograma (indicador ROC 12 meses en azul, debajo del gráfico del SPY) todavía estaba en negativo. No ha sido hasta el cierre de mayo cuando ha vuelto a pasar a zona positiva, indicando que "el peligro había pasado" y se podía volver al mercado. Resultado: el inversor de largo plazo ha dejado de ganar un 16% (subida desde el cierre de marzo hasta el cierre de abril). Pero... ¿es esto realmente un problema? Realmente no. El problema es no comprender bien la naturaleza del Momentum. Me explico.

El siguiente gráfico nos amplia la perspectiva del ROC 12 meses para el SP500 en esta ocasión (para tener más histórico). Tened en cuenta que hay dos "detalles" que no estamos haciendo bien:

1. Estamos usando un índice SIN DIVIDENDOS, y habría que coger un índice o ETF con dividendos reinvertidos, y

2. Estamos mirando el ROC 12 meses, sin tener en cuenta el ROC de la letra a 1 o 3 meses (la referencia para calcular el Momentum).

Pero en este post estoy mostrando solo una idea clave: cómo funciona el Momentum, y para eso me valen estos datos tal cual.

Lo que muestra el gráfico anterior ese que ES NORMAL que te saque del mercado de vez en cuando, sin que necesariamente hayamos entrado en una gran recesión. Es poco frecuente que el ROC 12 meses esté en negativo tan solo 2 meses (como en esta ocasión en marzo y abril 2020). Lo normal es que una vez haya entrado en negativo, esté más tiempo. Pero en cualquier caso eso forma parte de la "aleatoriedad". Lo importante es saber que no es un indicador mágico -aunque con los resultados de largo plazo lo parezca-, y ahí radica su dificultad. Vender al cierre de marzo es sin duda una decisión dura cuando ves el comportamiento de los meses posteriores, pero... ¿realmente fue una decisión errónea? No lo creo. Lo importante es seguir el sistema y volver al mercado a cierre de mayo. Cuando el ROC 12m se pone negativo, aunque finalmente la sangre no llegue al río -en términos bursátiles-, sí podemos pensar que algo podría estar cambiando realmente...

El gráfico anterior es muy interesante de observar en detalle (pulsa sobre él para verlo en grande si lo estás viendo en pantalla grande).

Veamos un ejemplo especialmente revelador: ¿qué pasó con el crack de 1987, que es quizá el ejemplo más comparable con 2020 (por el lado "repentino" y extremadamente violento de la caída)?

El gráfico anterior muestra lo que hizo el Absolute Momentum con el crack de 1987 y los años posteriores:

1- Te sacó del mercado... a cierre de noviembre (no de octubre), es decir, aún más abajo. Recuerda que eres inversor de largo plazo, por lo que esa venta realmente significa que "devuelves" al mercado todo lo ganado (subido) en 1987.

2- A cierre de dic-1987, ¡te vuelve a meter en mercado! con lo cual, ganas la subida de enero-1988 (que fue de algo más de un 4%).

3- A cierre de ene-1988 a pesar de la subida de ese mes, te vuelve a sacar del mercado (porque se compara con el cierre de ene-1987). Y ya te deja fuera del mercado durante muchos meses.

Recuerda que no estamos mirando la letra a 3 meses (y en esa época los tipos estaban mucho más altos, por lo que en realidad durante el año que estás fuera del mercado, seguro que generas algo de rentabilidad).

4- Finalmente, a cierre de octubre-1988 vuelves a entrar al mercado.

Has estado fuera durante la fase de indefinición, has vendido "mal" (abajo) después de un crack histórico, pero has vuelto a entrar bastante bien, antes de la reanudación alcista de largo plazo. ¿Acaso no es ese el objetivo?

CONCLUSIÓN.

El Absolute Momentum (AM) no es ni mucho menos perfecto. Cuando miramos los números de largo plazo, pone los dientes largos, porque es realmente BUENO. Pero la realidad es que a la hora de su aplicación práctica en el día a día, semana a semana, mes a mes, no es nada fácil. Precisamente por eso seguirá funcionando en el futuro. Al igual que el "Value", el Momentum explota una anomalía del mercado que existe porque el ser humano es como es: irracional y temeroso. Te saca del mercado relativamente lejos del techo, y te dice de volver a entrar en un momento en el que normalmente todavía no te lo crees.

El AM nunca te sacará del mercado en máximos. De hecho, lo hará relativamente lejos de máximos. Aquí hemos visto el ejemplo extremo de dos cracks: el de 1987 y el de 2020 (que no fue en un día como el de 1987 pero fue aún más destructivo en un mes). Los cracks normalmente no son techos finales de mercado porque los techos de mercado de largo plazo son procesos largos y lentos. El AM esperará en cualquier caso que el precio esté en negativo a 12 meses vista, y eso reducirá la operativa (pero no la hará infalible).

Lo importante es comprender que el horizonte de largo plazo es una de las mayores dificultades que cualquier persona va a encontrar a la hora de aplicar el Momentum. Vender después de una caída y volver a comprar después de un buen rebote es algo que va contra natura. Muy difícil de hacer. Pero la metodología y sus números de largo plazo son claros: cuando el Momentum 12 meses es negativo, hay peligro de algo más gordo. Y si no es así, es muy probable que el mercado necesite tiempo para "rehacerse" (al margen de la volatilidad de corto-medio plazo).

Esto significa que el seismo de marzo-abril 2020 seguramente dejará huella durante muchos meses en el mercado, y la tendencia alcista fuerte de largo plazo no se reanudará a buen ritmo sin más. Lo que hemos visto entre abril y agosto de 2020 es probablemente una reacción de mercado (provocada por múltiples factores), pero es razonable pensar que la tendencia de fondo (la de largo plazo) se tomará un descanso. Pero como siempre, una cosa es el análisis y otra la gestión. Y el Momentum 12 meses de la bolsa americana es, por ahora, positivo. Esto es un dato objetivo cuantitativo. Lo otro es mi opinión personal subjetiva.

Artículos relacionados: ver listado completo de posts que he publicado sobre Momentum.