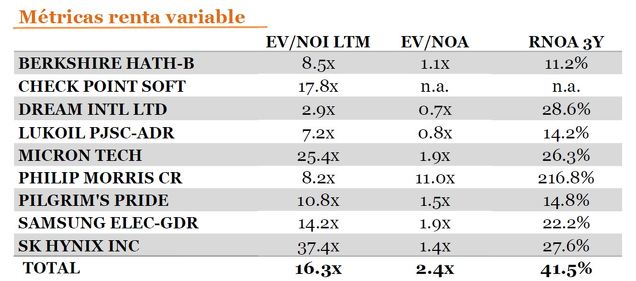

Queríamos compartir unas líneas sobre cómo pensamos en referencia al nexo entre contabilidad y valoración, y cómo dicho esquema informa nuestras decisiones a la hora de invertir. Las métricas de valoración que seguimos en nuestros fondos y la forma de expresarlas son las siguientes:

Otros fondos no suelen presentar las métricas de esta manera, y aquí argumentaré por qué tienen mucho más contenido informativo que las métricas tradicionales, y cómo están ligadas de una manera indisoluble tanto al negocio de las empresas como a su contabilidad. En otras palabras, son las métricas que me gustaría que me presentasen a mí si estuviese yo en su lugar intentando obtener un resumen claro de la cartera de un Fondo.

Aunque se suele afirmar que la valoración no es una parte diferencial del proceso de inversión, ya que está “todo descubierto”, no podemos estar más en desacuerdo con dicha afirmación. Aunque al final el éxito de una inversión se reduce al conocimiento del negocio y a las propias dinámicas de este a futuro, una valoración y un estudio de la contabilidad correctos permiten entender mejor el negocio y evitar errores graves más tarde.

La exposición que sigue es necesariamente una simplificación sobre nuestros modelos financieros, pero será suficiente para entender el marco conceptual.[1] El método que usamos para la valoración es el método de los beneficios residuales (o beneficios económicos, como se les conoce en la literatura académica), que nos dice que el valor de todo activo es el valor en libros actual más todos aquellos beneficios futuros descontados obtenidos por encima del coste del capital de la empresa –beneficios económicos o residuales. Si tenemos un activo con valor en balance de 100€, que esperamos vaya a obtener retornos del 7% (7€ de beneficios a perpetuidad), y nuestro coste del capital es del 7%, el activo debería estar valorado a su valor en libros, ni más ni menos.

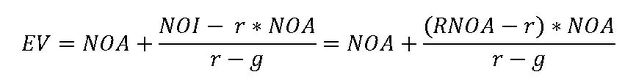

Matemáticamente:

Donde NOA son los activos operativos netos (patrimonio neto más deuda financiera neta), NOI es el beneficio operativo neto (neto de impuestos), RNOA es el retorno sobre los activos operativos netos (beneficio operativo neto dividido entre los activos operativos netos), r es la tasa de descuento y g la tasa de crecimiento – de los beneficios residuales.[2] Como se puede comprobar en el segundo término de la expresión, si la rentabilidad esperada es igual a nuestro coste del capital el término desaparece, siendo igual el valor de la empresa a los activos operativos netos.

Cabe señalar que el método anterior, aun siendo matemáticamente equivalente al modelo de descuento de flujos de caja libres, tiene varias ventajas enormes respecto a este en la práctica. En primer lugar, el método de los beneficios residuales reconoce parte del valor en la actualidad (los NOAs actuales), y no espera a reconocer todo el valor a algún momento futuro del tiempo, como ocurre con los flujos de caja libres, con lo que la incertidumbre se reduce sustancialmente – es más fácil saber qué tenemos ahora que realizar una predicción a 7 años vista. Y, en segundo lugar, el método de los beneficios residuales se puede aplicar a aquellas empresas que están creciendo, que están todavía en su fase de inversión y que por lo tanto no generan flujos de caja libres, mientras que a la hora de valorar por flujos de caja libres uno debe hacer la ficción de suponer que la empresa parará de invertir en algún momento futuro, y a partir de ahí cosechará el fruto de las inversiones realizadas – un ejercicio difícil y de dudosa utilidad práctica.

Por otra parte, si comparamos los beneficios residuales con otro método ampliamente utilizado por los analistas, el método de los múltiplos, la valoración por beneficios residuales calcula el valor intrínseco de un activo en base a sus fundamentales, y no en base a lo que piensan otros. De hecho, si uno se cataloga como “inversor activo” es difícil encontrar un método peor para valorar que los múltiplos, ya que asume que la empresa bajo consideración está mal valorada, mientras que sus comparables no lo están, y que por lo tanto la brecha de valoración no tiene sentido. Obviamente, aunque esa situación pueda ocurrir alguna vez, es un mal punto de comienzo para el éxito de una inversión. En definitiva, en una valoración en la que queremos calcular un precio no se deberían poner otros precios (ej. expectativas del mercado como input del modelo), ya que es un ejercicio básicamente autorreferencial.

Por último, valorar a través de los beneficios residuales tiene una ventaja poco apreciada pero fundamental. Permite conectar la realidad contable de la empresa (activos operativos, rentabilidades) con la valoración directamente. Para calcular el valor de un activo solo hace falta tener una idea del RNOA (que gracias a la fórmula de Dupont viene determinado por los márgenes del negocio y la rotación de los activos) y del crecimiento esperado de los beneficios residuales. Nada más.

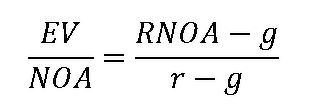

Hasta aquí la teoría. ¿Por qué las tres métricas que presento de la cartera (RNOA, EV/NOA, EV/NOI) presentan un buen resumen de la cartera y de su potencial de revalorización? Si en la anterior expresión dividimos ambos términos por NOA y reorganizamos nos queda:

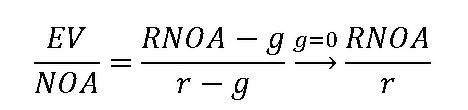

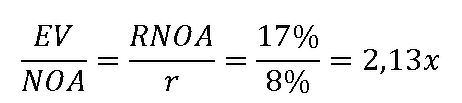

Es decir, el múltiplo EV/NOA (que es un ratio valor en libros pero sin tener en cuenta el efecto del apalancamiento) se puede expresar en función del RNOA, la r y la g. Y finalmente, si queremos ser conservadores y suponemos que la empresa no tendrá ningún crecimiento a futuro, la expresión se simplifica aún más:[3]

Por ejemplo, Pilgrim’s Pride, empresa del sector avícola en EE.UU, cerró el 25 de noviembre a un valor de 19,3$ por acción, lo que multiplicándolo por 250 millones de acciones y sumándole la deuda neta y los minoritarios daba un valor de empresa de $6,8bn. Dado que los activos operativos netos de Pilgrim’s a cierre de 2019 eran de unos $4,5bn., el EV/NOA implícito era de 1,5 veces. ¿Cómo de realista es la valoración del mercado? Durante la última década, Pilgrim’s obtuvo un retorno medio sobre sus activos del 17% e hizo crecer sus beneficios residuales de manera razonable. Si somos conservadores y asumimos un crecimiento de cero a futuro (la industria del pollo ha venido creciendo a tasas del 2-3% durante la última década, ganando cuota al vacuno y al cerdo gracias a su competitividad en precios, y espero que siga siendo así después de una crisis económica como la actual) y le aplicamos una tasa de descuento de, por ejemplo, el 8%, la valoración de Pilgrim’s quedaría:

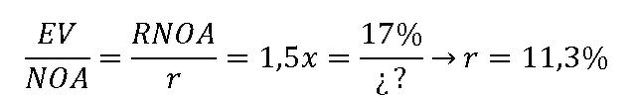

Es decir, si nuestro conocimiento del negocio es acertado y Pilgrim’s gana a futuro un 17%, la acción debería de cotizar a 2,1 veces el valor de sus activos en libros, y no a los 1,5 a los que cotiza. Podríamos también hacer ingeniería inversa y calcular cuál es la rentabilidad implícita que estamos comprando con la acción a estos niveles. Dado que Pilgrim’s está cotizando a un EV/NOA de 1,5, para un RNOA de un 17%, la rentabilidad implícita es de:

Es decir, el proceso de valorar un negocio se reduce, de manera simplificada, a:

- Entender qué determina el RNOA de una empresa y cuál ha sido su evolución y hacer una estimación a futuro. El RNOA es simplemente el margen multiplicado por la rotación de activos, con lo que los beneficios residuales nos obligan a entender cómo funciona la fijación de precios de la empresa y su estructura de costes (margen), así como la eficiencia utilizando sus activos (rotación).

- Entender si la empresa va a seguir creciendo sus volúmenes de activos y reinvirtiéndolos a tasas rentables (g). No vale de nada, por ejemplo, hacer una enorme adquisición para aumentar las ganancias contables (y dejar contentos a los analistas) si la rentabilidad de esa inversión no supera el coste del capital.

Concluyendo, a la hora entender el potencial de una cartera, aconsejaría en general a nuestros inversores tomar para cada acción la columna del RNOA[4] y dividirla por una tasa de descuento del 8% (asumiendo de manera conservadora un crecimiento del 0%), para de esa manera obtener un EV/NOA objetivo, que se puede comparar con el EV/NOA actual al que cotiza una acción determinada – y ver por lo tanto el potencial de ganancia o pérdida. Me parece un método más simple, elegante y transparente que el convencional, que es ir fijando precios objetivos individuales a cada acción – los cuáles los inversores no saben cómo han sido obtenidos. De la manera que reportamos nuestros inversores entienden rápidamente i) cuál ha sido la rentabilidad histórica de nuestros principales negocios (que seguramente no será igual a futuro), con lo que pueden tener al alcance una métrica tan importante y que les fuerza a pensar como “propietarios” de estos negocios, y ii) aplicar la tasa de descuento que crean más apropiada según sus necesidades particulares.

Desde este punto de vista, no es de extrañar que Buffet haya venido religiosamente presentando el valor en libros en sus cartas anuales en primera página…

Javier López Bernardo (PhD y CFA)

BrightGate Capital SGIIC SA

[1] Para aquellos que deseen una lectura más detallada, ver Stephen Penman (2012) Accounting for Value, Columbia University Press.

[2] Los activos operativos son aquellos activos necesarios para el funcionamiento del día al día de una empresa, mientras que los activos operativos netos son los activos operativos (inventarios, cuentas a cobrar, inmovilizado, goodwill) menos los pasivos operativos (cuentas a pagar, ingresos diferidos, impuestos a pagar). Por otra parte, los beneficios operativos suelen ser igual (no siempre) al EBIT menos los impuestos asociados a este (sin el escudo fiscal de los intereses), menos todas aquellas partidas que van directamente al estado de patrimonio global sin pasar por la cuenta de resultados (y que se suelen presentar ya netas de impuestos), como son ajustes a los planes de pensiones (defined benefit), translaciones de balance por divisa y cambios de valor en ciertos derivados.

[3] Dado que el EV/NOI (equivalente a un múltiplo PER, pero desapalancado) es simplemente el EV/NOA multiplicado por la inversa del RNOA, el EV/NOI sin crecimiento se expresaría como , o la inversa de la tasa de retorno requerida.

[4] Por simplificación, he optado por reportar en las actualizaciones mensuales la media del RNOA de los últimos tres años. Aunque la elección es arbitraria, he intentado alcanzar un compromiso entre simplemente presentar el RNOA del último año (que puede ser irrelevante en el caso de industrias cíclicas) o el RNOA de la última década, que puede dar lugar a confusión en aquellas empresas en los que ha habido cambios permanentes recientes en su rentabilidad, o simplemente impracticable porque no se tienen tantos años de observaciones.