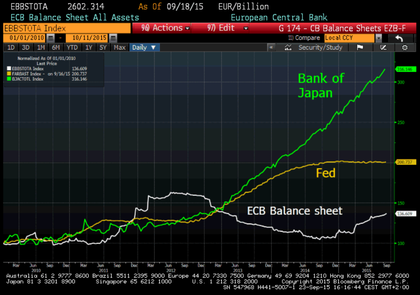

Los repetidos avisos que lanzan gran número de inversores y analistas sobre los peligros de los QE concertados a escala mundial (BOJ, FED, BCE...), en lo que constituye un experimento sin precedentes, seguramente terminarán traduciéndose en algo real. Pero mientras tanto en los últimos tres años se han equivocado estrepitosamente, y las bolsas (y las economías) siguen para arriba. ¿Cómo es posible? Eso deberían preguntarse ellos...y aportar alguna respuesta, en vez de seguir con su discurso catastrofista que la única catástrofe que ha provocado es su gestión (y su rendimiento). Quizá dentro de unos años (o unas décadas) se descubra alguna razón o argumentación que valore estos QE. Por ejemplo, algo relacionado con la demografía y el crecimiento mundial: una ralentización en lo que se conoce como crecimiento potencial, a la vez que una explosión de la esperanza de vida (y de las clases medias), podría explicar la necesidad de mayores estímulos monetarios, simplemente para que el sistema funcione. Y dentro de unas décadas, ya adaptados a un nuevo planeta más envejecido, se normalizarían los estímulos monetarios. Es sólo una idea que lanzo, seguramente no es buena, pero trato de abrir la mente y mostrar que muchas veces no somos conscientes de los grandes cambios que se están produciendo, y sólo le damos un sentido a posteriori.

El argumento principal de los alarmistas es que estos QE están generando unas burbujas globales de valoración: no sólo en las bolsas, sino también en los mercados de renta fija pública y privada. Curiosamente las materias primas se libran de esa liquidez abundante (y vuelven a caer estrepitosamente en 2015), pero eso no les desanima en su argumentación. Es posible por cierto que estemos asistiendo a un principio de suelo importante en las materias primas, de la mano del propio petróleo (que pondera mucho en este índice), luego lo veremos.

Pero dejando de lado los prejuicios y condicionamientos que todos tenemos (pero sorteamos con distintos niveles de flexibilidad, esa es la diferencia), lo cierto es que hay una parte de razón que no podemos ignorar: unos tipos de interés casi nulos desde hace siete años en EEUU es algo inaudito. ¿Qué consecuencias puede tener esto a largo plazo? Nadie lo sabe. Hay que estar preparado para todo, pero mientras tanto hay que intentar acertar con el timing, porque tener razón con cuatro años de antelación, no es tener razón. El TIMING es clave, y para eso sirven los gráficos.

¿Estamos en el principio del fin? Pues no lo sé, en principio no, pero no lo descarto. Mi fuerza es que sé que los techos de mercado tardan como mínimo seis meses en formarse, y además nunca intento ser el primero en vender, porque prefiero tener confirmación y vender después en un pequeño rebote. En mi curso de Análisis Técnico explico por qué esto es tan importante para generar una buena rentabilidad a largo plazo.

Vamos a hacer un repaso macro de este año 2015 (centrado en EEUU que es lo que más nos importa), para comprender el proceso en el que estamos, que me parece sumamente interesante.

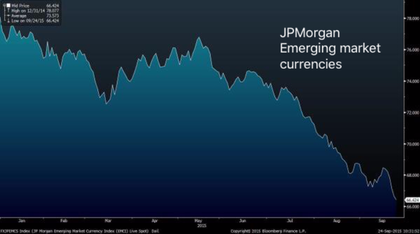

Lo más relevante que ha ocurrido hasta ahora es la fortaleza del dólar. Ese es el "big bang", el epicentro de todo. La secuencia es la siguiente: sube el dólar, caen las materias primas, se debilitan los emergentes (sobre todo los que más dependen de las materias primas), la debilidad de China ya en proceso desde hace 2-3 años se acentúa, y todo esto apenas se deja sentir en las economías americana y europea, que en realidad se benefician de todo el proceso. Lo vemos en detalle.

Primero, el gráfico del dólar index, es decir, el dólar frente a una cesta de divisas mundiales.

La fuerte subida (vertical) del dólar desde mediados de 2014 ha sido y es el evento macro más relevante y más interesante. Muchos dicen que si sigue subiendo los países emergentes no lo soportarían, y es un argumento de peso para que la FED no suba tipos (porque una subida de tipos en teoría fortalecería al dólar). Pero pienso que 1- no es incompatible una subida de 0,25 puntos por parte de la FED y que el dólar corrija, y 2- el gran sentimiento alcista que existe a favor del dólar podría provocar justo lo contrario, una corrección (en vez de una reanudación alcista).

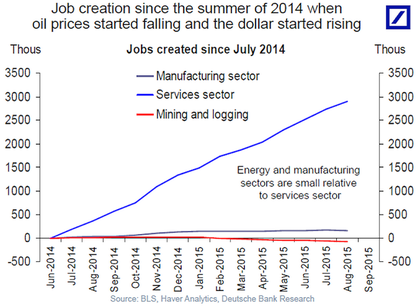

El dólar fuerte es bueno para EEUU: su economía se basa en el consumo interior, y aunque los exportadores se resienten, eso no deja de ser una minoría dentro de toda la economía USA. Además, la mayor parte de la economía USA son servicios, y eso es otra realidad que muchos han ignorado al hablar de recesión en EEUU.

En definitiva, la economía USA tiene dos características clave:

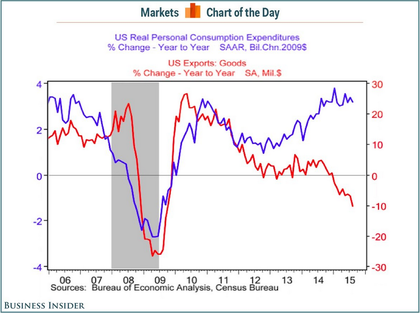

1- se basa en consumo interior (y no en exportaciones como ha hecho China hasta ahora). El 70% del PIB USA es consumo. En el siguiente gráfico vemos la evolución del consumo (línea morada) y de las exportaciones americanas (línea roja):

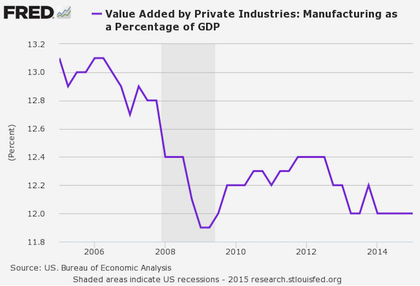

2- se basa en el sector servicios (y no en el sector industrial), lo cual es una característica de las economías más desarrolladas: no significa que la industria no sea potente, sino que a medida que crece, se desarrolla el sector servicios y acaba por ser mucho más importante. Las máquinas nos reemplazan más fácilmente en las fábricas que a la hora de prestar servicios.

En el siguiente gráfico vemos el peso del sector manufacturero en EEUU, poniendo de relieve que tiende a ir a menos, y pesa actualmente un 12% del PIB.

El resultado de esta doble característica es que un dólar fuerte no penaliza a EEUU, al contrario. La caída del precio del petróleo y el mayor poder adquisitivo de los americanos en los productos importados (deflación importada, que permite que la inflación global siga claramente por debajo del 2%), sólo favorecen un mayor consumo interior.

En el siguiente gráfico vemos la evolución del ISM Manufacturero y el de Servicios. El último dato (que no sale en estos gráficos) muestra una caída también en el sector servicios, pero la realidad no cambia: la industria está cerca de 50 (límite de expansión y contracción de la economía), pero el sector servicios aún muy por encima de 50. Podemos estar en un bache, pero desde luego no en una recesión inminente.

Y ahora vemos un gráfico que lo deja muy claro: la creación de empleo en los sectores manufacturero y de energía, frente al sector servicios en EEUU, desde el verano de 2014, que es cuando empezó a subir en vertical el dólar (y cuando empezó a caer también en vertical el petróleo). El sector servicios ha creado tres millones de puestos de trabajo. El resto, virtualmente cero (o negativo en el caso del Shale Gas principalmente).

Otra característica relevante de este año 2015 es que los tipos de interés de los bonos basura (de alto riesgo o High Yield en inglés), han dejado de mostrar complacencia o ausencia de riesgo, y han rebotado con fuerza. Seguramente esto es debido al fin del QE por parte de la FED, ya que los inversores institucionales han podido reanudar sus compras de bonos del Tesoro y reducir sus compras de bonos corporativos en general. Es lo mismo que está pasando en Europa ahora, donde el BCE arrasa con las compras de bonos públicos, y obliga a bancos, aseguradoras, fondos de inversión y fondos de pensiones, a invertir allí donde en condiciones normales no lo harían. Es claramente una distorsión del libre mercado, y ahí coincido plenamente con los alarmistas: existe un riesgo de que esta distorsión acabe pasando factura. Pero personalmente pienso que nosotros los particulares, que intentamos tomar las riendas de nuestro destino, tenemos formas de protegernos de esa distorsión, aunque sea simplemente no invirtiendo en productos bancarios o financieros estandarizados (ni aseguradoras, etc). Es decir, no prestando dinero (ni directa ni indirectamente) a compañías que ofrecen una rentabilidad a veces inferior a los propios bonos públicos.

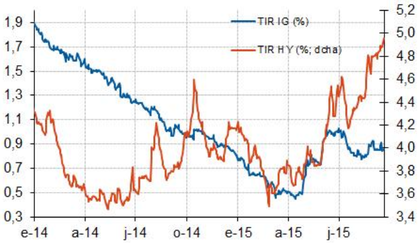

En el siguiente gráfico podemos ver la evolución comparada de la TIR (rentabilidad) de los bonos IG (Investment Grade, es decir, grado de inversión según la terminología que usan las agencias de calificación de riesgo), y la TIR de los bonos HY (High Yield, es decir, bonos de alto rendimiento o bonos basura). Este es, sin duda, otro de los indicadores macro más relevantes de 2015, porque pone de relieve un incremento de las tensiones en los mercados financieros, señal de que "algo puede estar cambiando", pero desde luego no tanto como para vender ahora mismo y salir corriendo...

Y ya que hablamos de tensiones en los mercados financieros globales, un vistazo a la bolsa de Brasil, cuya economía está en recesión, por culpa (entre otras cosas) de la fuerte caída del petróleo.

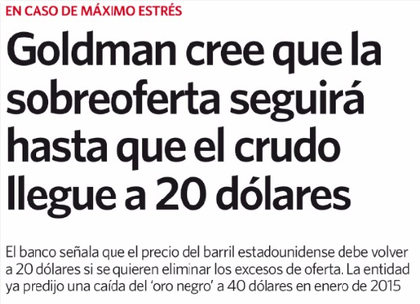

¿Ven ese principio de figura de vuelta en "V" que se aprecia ya desde finales de septiembre? Me recuerda a la vuelta en "V" de la que hablé hace unas semanas en el índice CRB de Materias primas, y que sigue plenamente vigente (gracias al rebote del petróleo). Cuando el banco yankee Goldman saca informes catastrofistas (después de una caída contundente) y la prensa se hace eco de ello, es momento de ponerse en estado de alerta porque es una señal de que puede ocurrir todo lo contrario. A continuación os muestro un titular de El Economista del día 13 de enero:

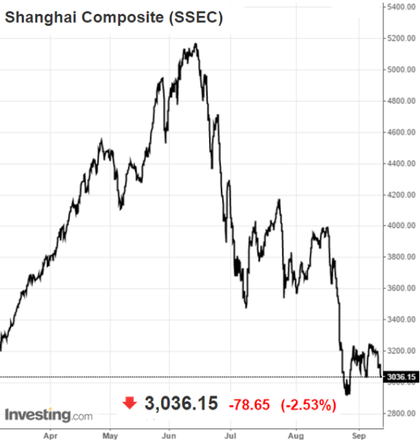

Posiblemente la coincidencia temporal durante este verano del miedo a la ralentización china, la caída de las materias primas (y el petróleo) y el contagio de los emergentes en sentido amplio (Brasil, Corea, Rusia...), sean figuras de pauta terminal que muestran el miedo del mercado, y por tanto son señales contrarian. Los gráficos de materias primas (CRB), Bolsas de Brasil, China o los Emergentes en sentido amplio, dan lecturas de pánico, de capitulación.

En este gráfico de la bolsa china, lo cierto es que no veo suelo, pero la caída en A-B-C y los porcentajes alcanzados, podrían indicar que no está muy lejos. En cualquier caso, el pánico ya ha aparecido.

En el siguiente gráfico del ETF de países emergentes de iShares vemos algo interesante: una caída en A-B-C igualmente, pero de muy largo plazo. Tras casi cuatro años de lateralidad (mientras europa y EEUU subían), ha llegado una descarga generalizada. ¿Será un clásico "fallo bajista" de largo plazo, para iniciar después tendencia alcista? Es una idea, sin más (con la que no se puede operar a corto ni medio plazo), a modo de tormenta de ideas.

¿Qué pasaría si las materias primas rebotan y los emergentes también? Teniendo en cuenta los altos niveles de miedo de los que ya he hablado, las bolsas americana y europea también están listas para un rebote. Una ampliación del QE en Europa podría ser un revulsivo, y no lo digo yo, sino el propio Vicepresidente del BCE, que dijo el pasado 17 de septiembre (hablo de memoria), que el BCE tenía mucho margen para ampliar sus estímulos monetarios, si lo comparamos con los de la FED (en EEUU) y el BOJ (en Japón).

El siguiente gráfico nos muestra de un vistazo esta realidad, comparando el tamaño de los balances del BOJ (Bank Of Japan), la FED y el BCE. Brutal.

A partir de ahora, tenemos que vigilar una relajación de las tensiones financieras y del miedo global a una ralentización del crecimiento económico. Si las materias primas siguen rebotando, será que el crecimiento mundial no está tan mal. Si la TIR de los bonos HY deja de subir y empieza a caer, buena señal. Y sobre todo, si el dólar, en contra de lo que espera ahora la mayoría, se gira hacia abajo en vez de reanudar la tendencia alcista, pues se cierra el círculo: las bolsas emergentes rebotarían, y las europeas y americanas lo tendrían también muy fácil para subir.

Nota: ¡ Últimos días para apuntarte a mi curso de Análisis Técnico online !

Si te interesa, consulta aquí el temario y el horario, y apúntate ya. ¡ Empieza el próximo martes !