Tras un tiempo sin escribir por aquí, vengo nuevamente con las pilas recargadas. Leyendo un poco el último artículo que escribí (el 06 de enero), S&P 500: Cuidado con las divergencias bajistas, pude ver cómo me precipité en anunciar un mercado bajista. La estacionalidad más el velón verde que tuvieron los índices norteamericanos a comienzos de este año no jugaban a favor de mi pronóstico, evidentemente. Sin embargo, para justificarme jajaja, fui prudente y recomendé que el que tenga posiciones largas no deberías venderlas, sino ajustar stop y ya está.

Hoy 12 de marzo, más de dos meses después de mi último análisis, las cosas en el mercado han ido aclarándose y, a pesar de que el Dow sobrepasó máximos históricos y el SP500 está cerquísima de alcanzar los suyos, hay varias cosas que me tienen intrigado:

Vamos a explicar cada punto mediante gráficos y análisis técnico; y no, no pretendo mostrar más gráficos señalando divergencias bajistas ni mucho menos como lo he hecho anteriormente. Hay que modificar la rutina de vez en cuando... Empecemos, pues.

1) Fortaleza del Dollar Index.

2) Extrema debilidad en los commodities y monedas de riesgo

3) Formación tope

4) Agotamiento del USD/JPY

5) Índices extranjeros (menos el Nikkei) mostrando debilidad.

Fortaleza del Dollar Index (DXY)

Como muy bien ha explicado nuestro querido amigo Hugo Ferrer, la relación entre la bolsa y el dólar no es perfectamente inversa, es decir, que el dólar suba no implica que sea bajista para la bolsa, y en este entorno donde Estados Unidos es la única economía de la OCDE con cierta fortaleza en sus datos macro, con más razón todavía.

En mi último post alertaba que el DXY estaba preparado para buscar nuevos máximos y que, en poco tiempo, comenzaría a inciar un rally alcista... y no me equivoqué en esa. Apenas comenzó febrero el DXY ha subido desde 79 hasta 83 pero, simultáneamente, el SP500 ha pasado de 1510 a 1550. Durante esta escalada del dólar se ha podido apreciar cómo las monedas de riesgo han sufrido fuertes caídas mientras que la bolsa ha continuado con su particular rally. En los rallys alcistas, por lo general, la bolsa es la última en "darse cuenta" que hay caer, y creo que esta vez no será la excepción.

Este chart es el DXY en velas semanales. En estos momentos creo que estamos haciendo un tope de corto plazo (resistencia en 83). El próximo movimiento debería ser una pequeña corrección hasta 81.5 - 82.00. Esta corrección será bien aprovechada por los índices y, sobre todo, por las monedas de riesgo y metales pero, una vez haya corregido el DXY, la escalada alcista del dólar será muy fuerte y apuesto a que se llevará a cualquier índice por el medio.

Extrema debilidad en los commodities y monedas de riesgo

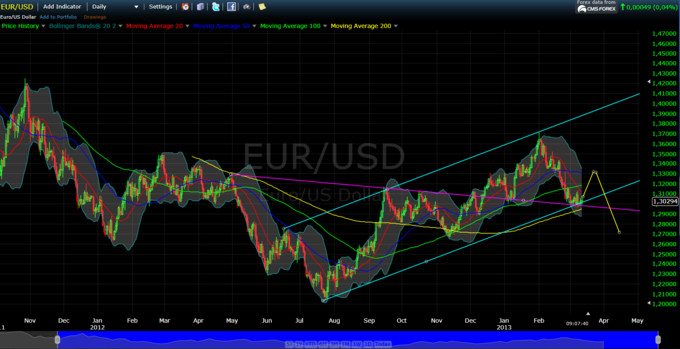

Normalmente los mercados de divisas "anticipan" (muchas veces con meses de anterioridad) los movimientos futuros que hará la bolsa. Si nos aferramos a esta idea, las cosas no pintan bien para los alcistas del mercado norteamericano. Mientras la bolsa ha subido, el Aussie y el Euro no han hecho últimamente más que caer. A continuación, les mostraré mis "proyecciones" en para estas divisas con respecto al USD.

Viendo la debilidad de la moneda commodity (aussie), no sorprende que los metales y el crudo se encuentren en una encrucijada bajista. Como el oro y la plata me parecen la MISMA vaina (por más que los demás digan que la segunda tiene uso industriales y, por lo tanto, diferentes fundamentales que pueden hacer que el precio varíe) me enfocaré en el ETF del metal amarillo $GLD. Expondré 2 charts: velas diarias y semanales.

Yo llevaba más de un mes corto en los futuros de la plata, pero los cerré anteayer para comprar $USLV (3x long silver) anticipando un rally que será muy odiado, ya que agarrará a más de un oso mal parado y esperanzará a todos los gold-bugs. Dentro del canal violeta se puede observar una especie de un HCH descendente. Este tipo de patrón, después de la culminación del tercer hombro, produce un fuerte rebote que confundirá a más de uno pero que, al final, sólo proporcionará un buen punto para abrir cortos. Ver próximo chart ($GLD velas semanales):

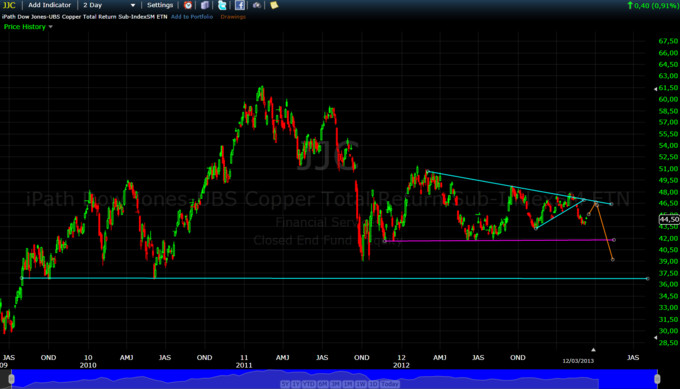

Lo ÚNICO que tengo seguro en mi cabeza es que el oro romperá los mínimos del año pasado. Con esto no quiero decir que comenzará un nuevo ciclo bajista; al contrario: aún es que le queda recorrido al alza en el largo plazo. Sin embargo, antes de seguir subiendo, pienso que romperá a la baja el canal lateral que ha dibujado desde 2011. Puede que un buen target final sea la directriz azul clara que va desde 2005, pero ya veremos cuándo suceda el momento. Pasemos con el ETF Sr. Cobre ($JJC), supuestamente indicador adelantado de la actividad económica:

Es hora que el cobre haga un pull-back al neckline del HCH roto recientemente. Pareciera estar formando un HCH en temporalidad semanal, haciendo que una posible rotura sea violenta y muy bajista. No quiero anticipar eso todavía. Al igual que el oro, pienso que los mínimos del 2012 serán traspasados. Por último, veamos el ETF del crudo WTI ($USO):

El crudo se encuentra en un rango muy estrecho. Un analista cauto te diría "short si rompe abajo y long si rompe arriba", pero soy un tipo cojonudo y me mojaré: la experiencia (que no es mucha, por cierto) me indica que esto romperá a la baja.

Se puede apreciar que los commodities aún se encuentran en un rango estrecho y que no es recomendable tomar posición hasta que salgan de allí. Sin embargo, su pobre desempeño durante este rally en los índices + la fortaleza que espero en el DXY me hace pensar que, dentro de un mes o dos, la mejor jugada será entrar corto en materias primas.

Formación tope

Muchas veces recurro a la "historia" gráfica para saber en dónde estoy parado y cuál será el próximo movimiento que hará X activo. Por ejemplo, cuando quiero saber qué hará el SPX de aquí a unos meses, empiezo a detallar la gráfica del SPX en los meses anteriores con el fin de encontrar patrones similares al presente para así llevar a cabo mi próxima estrategia. Hace unas horas hice este proceso con el SPX y pude denotar que el movimiento presente del índice es muy similar al que tuvo en febrero-marzo del año pasado. El movimiento es prácticamente idéntico, sólo que ahora es un poco más grande. Lo entenderán en las próximas dos gráficas (SPX velas semanales y diarias):

En el primer gráfico dice "no debería sobrepasar los 1570", pero si los sobrepasa por poco (1580) no habría problema tampoco. Considero que los dos gráficos son bastantes claros explicando las similitudes de los patrones, por lo que no pienso extenderme en ello. En cuanto al destino de la corrección está por verse, pero diría que el rango sería entre 1420 y 1370. Para ello pueden presenciar este chart:

Otra cosa que me tiene alerta es que, desde 2010, cada vez que el RSI alcanza la zona de sobrecompra (mayor a 70) en temporalidad semanal, el mercado hace tope de corto plazo:

Vemos que en el tope de 2011 el mercado siguió subiendo un poco más (de manera "choppy") una vez que el RSI llegó a zona de sobrecompra. En caso de que presenciemos un HCH como el del 2011, puede que el tope se extienda un poco más (1600), pero no creo que este sea el caso, ya que los datos macro no apoyan a un HCH tan bajista. Además, la estructura del precio me parece mucho más similar a un tope como el del año pasado.

Agotamiento del USD/JPY

No tengo duda que este par ha apoyado las subidas de Wall Street. Si antes el AUD/USD era el indicador del mercado, ahora el turno es del USD/JPY. Mi tesis es: cuando el par (y también el Nikkei si se quiere) comience a corregir, el mercado norteamericano empezará a seguirlo a la baja. A pesar de que el par está haciendo nuevos máximos, la pérdida de momentum ha sido brutal y, viendo los indicadores MACD y RSI, no tengo dudas de que se viene una atractiva corrección.

Como ya dije que era cojonudo, haré una proyección del precio. Abajo aparece el RSI, el cual ha sido mi guía durante todo este proceso de seguimiento del rally del par. Deseo que llegue el momento para entrar corto jejeje.

En velas semanales vemos como el RSI está en niveles altísimo de sobrecompra durante 13 semanas consecutivas. Espero que en pocas semanas comience su descenso. Lo que sí aclaro es que no sé cuál será el target de la caída por los momentos.

El MACD en temporalidad diaria también señala fortísimas divergencias bajistas. No lo coloco para no marearlos con tantos gráficos y facilitarme la vida.

Índices extranjeros (menos el Nikkei) mostrando debilidad

En este punto no voy a extenderme, puesto que muchos lectores son europeos y están más claros que yo en este tema. Wall Street podrá ser muy fuerte, pero no puede ignorar por todo el tiempo que las bolsas europeas y la china han tenido fuertes caídas en las últimas semanas. Corregirá junto con ellas pero en menor medida al tratarse de ser el mejor mercado a nivel fundamental.

Conclusión

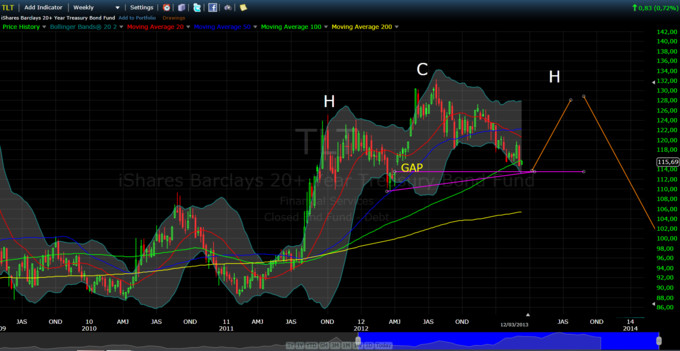

El rally en Wall Street se está agotando al menos en el corto plazo. No creo que sea un tope definitivo, y creo que la mejor explicación la pueden encontrar en los últimos posts de Hugo. Entonces, en uno o dos meses apróximadamente las mejores estrategias serían: corto en índices americanos, corto en metales y corto en USD/JPY. Los conservadores pueden optar por ponerse largos en bonos americanos ($TLT) o Dollar Index.

Si tú eres un fiel creyente de Ray Dalio y su Great Rotation, esta proyección en el chart de los bonos americanos ($TLT) te puede interesar muchísimo:

Espero que les haya gustado el post. No duden en hacer comentarios o preguntarme cualquier cosa. Sígueme en Twitter @RoroFerreiraP.

P.D.: como mi Comandante Hugo murió hace unos días, capaz más de alguno esté interesado en conocer el origen de Venezuela y en saber por qué estamos como estamos (en la miseria). Hace unos meses escribí un post sobre el tema: Venezuela y su historia...¡Alerta Europa!. Es la primera parte de la saga, tengo pensado en hacer dos más pero no he tenido tiempo. Si desean que continúe con la saga, háganmelo saber.

Nos leemos.