El principal propósito de cualquier inversor una vez ha decidido en qué acciones va a depositar su capital es conocer (o mejor dicho, prever) el precio que, bajo su juicio arbitrario, vayan a tener dichas acciones cuando finalice el horizonte temporal de su inversión. Como es obvio, si el inversor se pone «largo» esperará que el precio suba y si se pone «corto» confiará en que ocurra lo contrario. Este precio futuro del activo, insisto, clave para el inversor, se puede vislumbrar a través del análisis chartista o análisis técnico —estudio de los gráficos mediante las cotizaciones históricas—, o bien se puede realizar una valoración de la empresa objetivo y observar si esta se encuentra infravalorada o sobrevalorada. Este último método, el análisis fundamental, exige de la comprensión de mecanismos de valoración de empresas así como un conocimiento sobre las posibles fuentes de creación de valor en las compañías, consiguiendo identificar fortalezas y debilidades desde un punto de vista estratégico, pues en ocasiones el método de valoración empleado requiere de la intuición y habilidad del “valorador”; esto es, resulta arriesgo realizar una proyección de los flujos de caja de una compañía si no se tiene una ligera idea del negocio en el que se encuentra la empresa. Citando al profesor Pablo Fernández, “la valoración de una empresa es un ejercicio de sentido común que requiere unos pocos conocimientos técnicos”.

Seguido de lo anterior, me gustaría hablar sobre dos métodos diferentes de valoración: el descuento de flujos de caja y los múltiplos de cotización.

Descuento de flujos de caja

Este método de valoración consiste en calcular, en el momento actual, el valor de los rendimientos netos futuros de una compañía. Para ello, es necesario realizar hipótesis en cuanto al crecimiento esperado de la empresa o sobre la selección de los Flujos de Caja a descontar —Flujo de Caja Libre o FCF, Flujo de Caja para el Accionista o ECF o los propios dividendos—; asimismo, es necesario calcular o establecer una tasa de descuento —habitualmente denominada Coste Medio ponderado de Capital o WACC— con la que actualizar dichos flujos esperados de caja, por lo que será necesario emplear un tiempo considerable para conseguir obtener una valoración adecuada.

Como se puede observar, se trata de un método de valoración que conlleva un esfuerzo considerable para el inversor, que no le exime, además, de estar completamente seguro de los cálculos realizados, pues el resultado final de la valoración es muy sensible a las hipótesis inicialmente tomadas —no es lo mismo, claro está, proyectar una tasa de crecimiento del 1% sobre ventas, que del 2%—. Como ventaja de este método se puede exponer que utiliza una temporalidad alta (varios años), y si el inversor acierta en las suposiciones iniciales que haga sobre el futuro de la empresa, es muy posible que consiga localizar empresas con un gran potencial que el mercado no haya valorado a día de hoy en su precio, lo que le permitirá obtener beneficios muy considerables a largo plazo.

Múltiplos de cotización

Este otro método de valoración no requiere tanto esfuerzo ni tanto tiempo como el anterior, ya que consiste en valorar una empresa mediante analogía del valor de mercado de otras compañías comparables. Los pasos a seguir son muy sencillos: seleccionar las compañías del mismo sector que “se parezcan” lo más posible a la empresa objetivo; seleccionar y calcular los múltiplos de cotización; aplicar los resultados a la empresa objetivo y seleccionar un rango o un valor promedio como posible precio de la empresa. En contraposición con el anterior, éste método posee una temporalidad inmediata, puesto que no se realizan proyecciones de valor de ningún tipo.

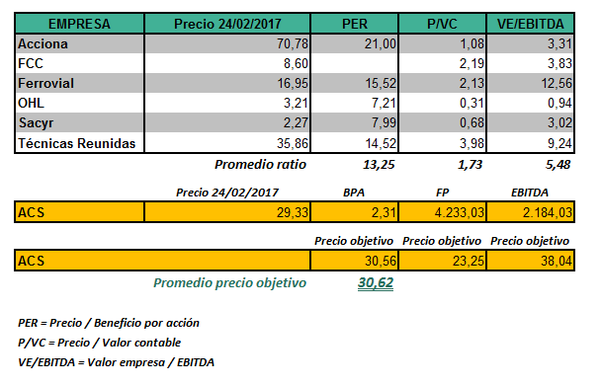

A modo de ejemplo, muestro a continuación una valoración de la empresa ACS con fecha 24 de febrero. Para ello, he escogido los múltiplos de cotización PER, P/PC y VE/EBITDA.

El precio objetivo que tendría ACS a 24 de febrero de 2017, aplicando este método de valoración, es de 30,62 € por acción. Como el precio con el que cerró la empresa se encuentra por debajo (29,33 €), se llegaría a la conclusión de que la compañía se encuentra ligeramente infravalorada y por tanto el inversor debería ponerse largo (comprar y esperar que suba el precio).

Conclusiones

Los anteriores métodos de valoración brevemente explicados tienen varias diferencias, pero a mí, personalmente, me gustaría expresar una que considero relevante. La elección de uno u otro método, a parte de los conocimientos financieros o económicos que pueda tener el inversor, creo que se encuentra influenciada por la creencia (o no) de la eficiencia del mercado. Me explico. Un inversor que crea que el mercado tiende (en general) a la eficiencia en su nivel fuerte —donde el precio de las acciones contemplan toda la información disponible—, optará por los múltiplos de cotización como instrumento clave a la hora de invertir o de construir una cartera, pues creerá que los precios ya reflejan toda la información relevante y fluctúan cuasi aleatoriamente según vaya llegando nueva información al mercado, por lo que no será posible generar beneficios extraordinarios ya que no existen (en gran medida) activos infravalorados o sobrevalorados —se podría decir que, para dicho inversor, el valor objetivo de un activo se acerca al valor de cotización de sus comparables—. Así es que, como es obvio, pensará que el valor que debe tener una compañía —generalmente este método se usa para aproximar el valor que debería tener una compañía que va a salir a bolsa— será el valor comparado de las empresas afines que ya cotizan en el mercado.

Por otro lado, un inversor que sí crea en (grandes) desviaciones entre el precio objetivo y el precio de cotización, se declinará por un método de valoración más elaborado, analizando las diferentes ramas de estudio económico que le permitan obtener un valor intrínseco —precio objetivo— alejado del precio de cotización y así poder conseguir rendimientos.

No obstante, los dos métodos descritos se encuentran dentro del análisis fundamental, por lo que será difícil que un inversor que crea ciegamente en la eficiencia de los mercados acuda a cualquiera de ellos para conseguir un precio objetivo. De hecho, el mero cálculo de cualquier precio objetivo, da igual el método empleado, ya se aleja de la creencia de la hipótesis de eficiencia en su nivel fuerte en tanto en cuanto dicha hipótesis considera que el precio objetivo es igual al precio de cotización —no hace falta buscar el precio objetivo—. Por consiguiente, lo que pretendo reflejar es la diferencia que, a mi juicio, presenta la elección de uno u otro método para el inversor. Así las cosas, que cada inversor acuda al método que más le convenga.