Los detalles marcan la

diferencia

Los indicadores son parte del análisis técnico. Pero es muy importante que los traders verifiquen si están sincronizados con el movimiento o no. Porque de ello dependen que cuando ocurran divergencias, se puedan generar valiosas señales de entrada.

El cálculo que realizan los indicadores se basa en el movimiento del precio del valor en cuestión. Pero también incluyen precios pasados que le crean un cierto retraso. Por ello, la mayoría de los indicadores tienen retrasos respecto a los precios. Muy pocos indicadores tienen propiedades que se puedan describir como punteras. Una de ellas es la llamada divergencia. Las divergencias ocurren cuando el movimiento del precio y el indicador toman diferentes direcciones. Las divergencias se pueden observar con osciladores como el Indicador de Fuerza Relativa (RSI), Convergencia/Divergencia Promedio Móvil (MACD)*, Índice de Canales de Productos (CCI) y estocásticos. De hecho, los indicadores proporcionan sus mejores señales cuando se desvían del movimiento del precio y construyen divergencias. La observación más común es la divergencia clásica o normal, que es un patrón de inversión. Es una desviación entre el precio y el indicador, que puede anunciar un cambio de tendencia a corto o a medio plazo.

Para definir una divergencia clásica son necesarios 2:

El precio marca máximos más altos y al mismo tiempo el oscilador marca máximos más bajos. Lo cual indica un cambio de la tendencia de alcista a bajista que se conoce como “divergencia bajista”.

El precio también podría hacer mínimos más bajos mientras que el oscilador hace al mismo tiempo mínimos más altos. Este escenario anuncia una reversión de la tendencia bajista a la tendencia alcista y se denomina “divergencia alcista”.

La divergencia clásica indica, por lo tanto, que el impulso subyacente del movimiento puede disminuir y que un máximo o mínimo puede ser inminente. Sin embargo, la divergencia clásica se puede diferenciar de nuevo en 3 tipos.

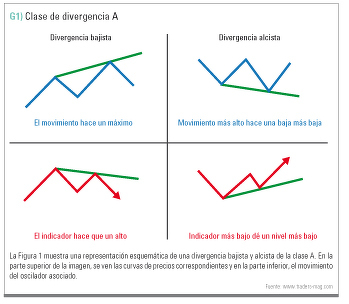

Divergencia Clase A

Las divergencias de Clase A son las más significativas y conducen a las mejores señales. Por lo general, indican un cambio brusco y sostenible. La definición es la siguiente:

Una divergencia bajista de Clase A ocurre cuando el precio alcanza un nuevo máximo y el indicador forma un máximo más bajo (Figura 1). Para su identificación, es importante que el segundo máximo (más bajo) del indicador no tenga suficiente impulso para superar a su máximo anterior. Lo cual le dará una fuerte indicación de que el impulso del precio está cambiando.

La divergencia alcista de Clase A ocurre cuando el precio hace nuevos mínimos más bajos pero el oscilador genera mínimos más altos. Es importante que el segundo (más alto) mínimo no tenga suficiente impulso como para irse por debajo de su mínimo anterior. Lo cual también da una fuerte indicación de un cambio de impulso.

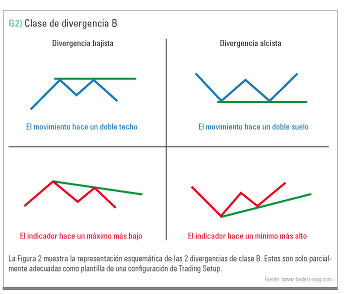

Divergencia clase B

Aunque este tipo de divergencia surge con suficiente impulso, es aconsejable que lo confirme otro indicador antes de usarlo como señal de entrada. Es un tipo de divergencia más débil que indica un cambio gradual.

• La divergencia bajista de Clase B ocurre cuando el precio alcanza el mismo valor, mientras que el indicador ya marca un mínimo más bajo (Figura 2). Esto significa que el precio aún podría tener cierto impulso para continuar con la tendencia anterior. El doble techo se puede describir como un momento de equilibrio en el que los alcistas y los bajistas están en equilibrio.

• La divergencia alcista de Clase B se revierte cuando el precio forma un doble suelo o formación en W y el indicador genera al mismo tiempo mínimos más altos. De nuevo, hay un momento de equilibrio que hace que la señal parezca un poco incierta.

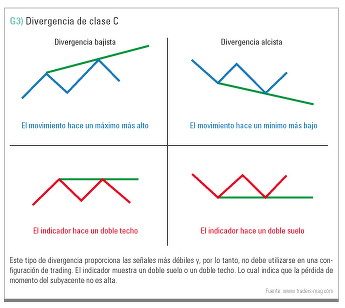

Divergencia clase C y divergencia oculta

La divergencia de clase D es la señal más débil, especialmente en las fases problemáticas del mercado. No es adecuada como soporte para las configuraciones de trading. Para estar seguro de excluir este tipo de divergencia, aún debe saber cómo se define.

Una divergencia bajista de Clase C ocurre cuando el precio alcanza nuevos máximos y el indicador no puede confirmar el nuevo máximo manteniéndose cerca de los máximos anteriores (Figura 3). Esto significa que esta vez el indicador muestra un doble techo y por lo tanto la pérdida de momento subyacente no es fuerte.

• La divergencia alcista de Clase C ocurre cuando el precio alcanza nuevos mínimos más bajos, pero el indicador no cae por debajo del mínimo anterior. De esta manera formará un doble suelo. De nuevo, la pérdida de impulso observada no es grande.

Divergencia oculta

Una variante efectiva es la divergencia oculta. También representa una desviación entre el precio y el indicador, pero es un patrón de continuación. Se define de la siguiente manera:

• Una divergencia bajista oculta se da cuando se forman máximos más bajos del precio y máximos más altos del indicador y sirve como confirmación de la tendencia a la baja.

• Una divergencia alcista oculta se manifiesta con mínimos más altos del precio y mínimos más bajos del oscilador. Es una confirmación de la tendencia al alza.

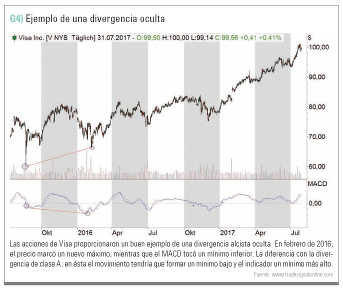

La Figura 4 muestra un ejemplo de una divergencia alcista oculta. Las acciones de Visa se acumularon entre el otoño de 2015 y principios de 2016 y luego continuaron la tendencia ascendente durante meses.

Divergencias y planificación del trading

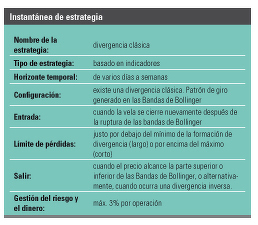

Para operar las divergencias, los operadores necesitan un escenario de entrada concreto y una gestión de riesgos, así como una salida predefinida. Por lo tanto, debe construir un plan de negocio en torno a la configuración de una divergencia clásica y luego buscarlo consistentemente. El problema es que debes actuar solo después de una confirmación. Esta configuración, también podría darse con una pequeña disminución dentro de una tendencia existente. Puede haber una serie de divergencias antes de que realmente llegue el cambio. Pero eso solo significaría que el movimiento tiene espacio para el cambio. Por lo tanto, además de la activación de entrada, debe tenerse en cuenta otro indicador: las Bandas de Bollinger. Con él puedes evaluar la volatilidad. Esto es importante porque la divergencia va precedida de un cambio en la volatilidad. En su forma básica, las Bandas de Bollinger proporcionan una visión sobre si el precio está sobrecomprado o sobrevendido. Eso los hace ideales para predecir el cambio de tendencia. La divergencia de la Banda de Bollinger surge cuando el movimiento forma un patrón de inversión y las Bandas de Bollinger proporcionan soporte o resistencia después de que se ha formado una divergencia clásica. Específicamente, hay una divergencia de banda de Bollinger alcista cuando se forma una divergencia clásica, una vela inversa está fuera de la banda inferior y luego la siguiente vela se cierra nuevamente dentro de la banda. La banda inferior será el soporte el movimiento. Lo cual sucede en el punto crítico del cambio de impulso y, por lo tanto, es el factor de confirmación que estamos buscando. Entonces, si se ha identificado una divergencia normal en el oscilador, buscamos la confirmación de una divergencia con las bandas de Bollinger. Las reglas para una divergencia alcista son las siguientes (para una divergencia bajista serán al contrario):

• Configuración: existe divergencia clásica

• Identificación de la configuración: combinación de oscilador (por ejemplo, estocástico lento) y bandas de Bollinger

• Entrada: el movimiento forma patrones de vuelta en la banda inferior. La banda inferior de Bollinger se convierte en el soporte del precio

• Límite de pérdidas: debajo del punto más bajo de la vela que forma la divergencia; si el precio baja a un nivel inferior a través de las Bandas de Bollinger, la pondremos por debajo de él

• Salida: cuando el precio alcanza la banda superior o forma una divergencia bajista en la banda superior que indica una pérdida de impulso

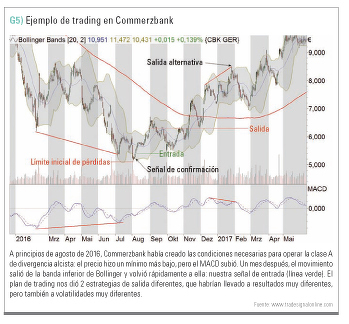

Ejemplo de operativa en Commerzbank

La Figura 5 muestra un ejemplo de una divergencia clásica de la banda de Bollinger. El 10 de febrero de 2016, la acción de Commerzbank marcó un mínimo temporal tras una fuerte caída, al igual que el MACD. Después de un contramovimiento engorroso, la acción hizo un nuevo mínimo aún más bajo a principios de julio del mismo año, pero más alto en el MACD. Se necesitó casi otro mes para confirmar el cambio de tendencia con el desprendimiento de las Bandas de Bollinger y un rápido regreso a ellas. De acuerdo con esta estrategia, podría haber llegado al precio de cierre de 5,40 EUR el 5 de agosto, con un precio del límite de pérdidas inicial de 5,10 EUR (ya que el mínimo estuvo en el punto de ruptura de la banda inferior en 5,16 EUR). Para la salida de la configuración se dieron 2 variantes. El primero entraría en vigencia al llegar a la banda superior. La participación de Commerzbank alcanzó este objetivo el 31 de agosto de 2016 a un precio de cierre de 6.31 EUR. La ganancia en este escenario podría haber sido del 16.9 % con un riesgo inicial del 5.6 %. La segunda variante sería una salida mediante la formación de una divergencia bajista. Lo cual se dio mucho más tarde, el 26 de enero de 2017, cuando el precio estuvo aún más alto y el MACD cayó. La salida se habría dado en el precio de cierre en 8.33 euros y con una ganancia del 54.3 %. Pero habrías sufrido fluctuaciones masivas durante este tiempo. Una vez alcanzado el objetivo del precio de la variante, la posición incluso volvió a bajar ligeramente, pero no por debajo del precio de detención inicial, y luego regresó al territorio positivo. Hay tanta volatilidad que ser capaz de soportarla primero. Además, el capital habría estado vinculada mucho más tiempo. La variante que elija para la salida depende del tipo de operador que sea.

Operando la divergencia oculta

En el caso de una divergencia alcista oculta, primero definimos las 2 velas de divergencia (las velas de giro más alta-baja), que causan los mínimos más bajos del oscilador. Colocaremos a nuestra orden de entrada por encima del máximo de la segunda vela invertida (la segunda vela que tiene el valor más alto) y nuestro límite de pérdidas por debajo de la misma vela. Cerramos la operación cuando el estocástico haya alcanzado el nivel de sobrecompra y las líneas estocásticas se hayan cruzado a la baja. En una divergencia bajista oculta, las reglas funcionan al revés.

Ejemplo de negociación de una divergencia oculta

El movimiento compartido de Apple proporciona un ejemplo de una divergencia oculta (Fig. 6). En septiembre de 2016, marcó un mínimo intermedio. A partir de entonces, el precio subió abruptamente y, después de la consolidación posterior del 14 de noviembre de 2016, marcó un nuevo mínimo intermedio, que fue más alto que el primero. Al mismo tiempo, el MACD alcanzó un nuevo mínimo el 14 de noviembre, pero por debajo del mínimo de septiembre: una divergencia oculta. En consecuencia, fue el 16 de noviembre, después de superar el máximo diario del 14 de noviembre a $ 107.81 cuando hubo una señal larga. El límite de pérdidas inicial habría estado, de acuerdo con el plan de negociación, en $ 104.05, y por lo tanto por debajo del mínimo diario del 14 de noviembre de 104.08 dólares. Es una buena idea estar siempre unos centavos por debajo del mínimo para evitar interrupciones innecesarias si el movimiento cae mínimamente por debajo de la prueba de nivel. De acuerdo con la configuración, la salida se dió cuando el indicador estocástico lento giró en el área de sobrecompra y cruzó las líneas estocásticas. Ese hubiera sido el caso en este ejemplo el 22 de noviembre de 2016. La salida podría haberse cerrado a $ 111.80 ese día.

Conclusión

Ambas divergencias, normales y ocultas, ocurren con bastante frecuencia en todos los marcos temporales. El objetivo de este artículo ha sido el de diseñar una estrategia que abarque todos los aspectos del mercado, sin dejar ningún lugar para las emociones. Lo cual requiere que los operadores sean lo suficientemente pacientes como para esperar a que surja el patrón de divergencia, y la disciplina suficiente como para cambiar entre las configuraciones de divergencia.

Para ver este artículo y todas las ediciones de la revista TRADERS' ESPAÑA podéis registraros GRATIS en ► http://www.traders-mag.es