Ubiquiti Networks (NASDAQ:UBNT) es una compañía estadounidense que ha desarrollado un modelo de negocio claramente diferenciado en el sector del Wireless o conexión de redes. Un dilema surge cuando analizamos los números de la cuenta de Pérdidas y Ganancias: ¿cómo es posible que Ubiquiti muestre mejores márgenes siendo al mismo tiempo un proveedor de bajo coste?

En principio, precios más bajos deberían implicar peores márgenes, a menos de que se trate de un fabricante con un coste medio por unidad más eficiente. En cualquier caso, en las siguientes líneas intentaré exponer por qué esta compañía es capaz de lograr márgenes operativos por encima de la media mientras ofrece algunas de las soluciones más competitivas en términos de calidad-precio en muchos nichos de mercado.

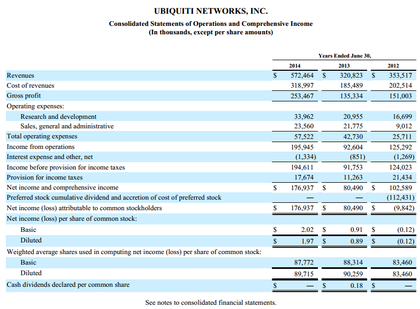

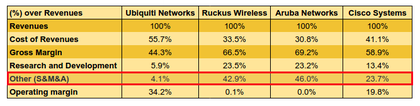

Vamos por lo tanto a echar un vistazo a la estructura de la cuenta de P y G de UBNT:

En 2014 la compañía mostró un fuerte crecimiento en ventas, un margen bruto alto (44,2%) y un increíble margen operativo (34,23%).

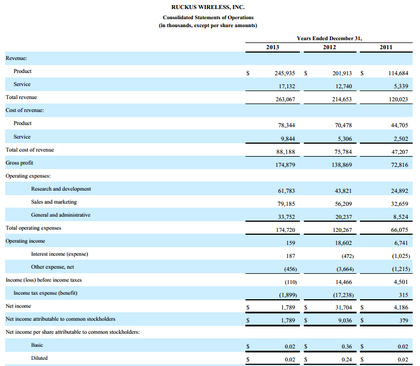

¿Qué hay de otras compañías en el mismo sector? Por ejemplo, el caso de Ruckus Wireless (NASDAQ: RKUS) podría ser un buen comparable.

Las diferencias son claras si calculamos los márgenes. El margen bruto es mayor que en UBNT: un 66,47%. Sin embargo, el margen operativo está cerca de cero en 2013 y el más alto en los tres años anteriores es del 8,66%.

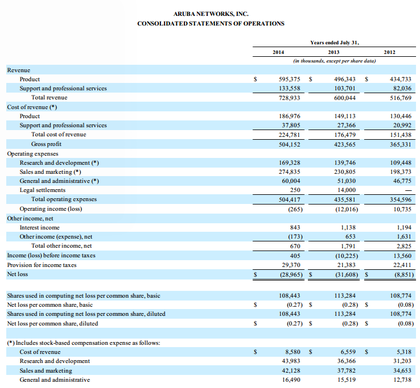

Otro comparable podría ser Aruba Networks (NASDAQ:ARUN):

El margen bruto en 2014 es aún mayor que en Ruckus: 69,16%. Por otro lado, su margen operativo es negativo, siendo por lo tanto un caso aún más extremo.

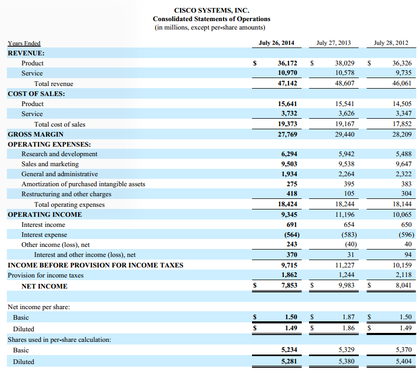

También podemos echarle un vistazo a otra compañía que compite en este sector parcialmente como es Cisco Systems (NASDAQ: CSCO). Esto competidor muestra beneficios positivos, pero con una estructura de márgenes también diferente a Ubiquiti.

El margen bruto alcanza el 58,9% en 2014 mientras que el margen operativo se mantiene cerca del 19,82%, nada malo aunque menor que el de Ubiquiti. Habría que tener en cuenta que Cisco tiene una cifra de negocio mucho mayor.

Está claro que UBNT logra peores márgenes brutos que el resto pero claramente mayores márgenes operativos mientras crece en ventas. La clave es que esta compañía ahorra muchos recursos al no invertir en un equipo de ventas como sí lo hace el negocio tradicional. El resto de competidores destina una parte importante de las ventas en publicidad y comerciales mientras que UBNT apuesta por la “nueva era de la transparencia” según su CEO Robert Pera. Éste piensa que la publicidad tradicional es menos efectiva a día de hoy ya que los consumidores pueden compartir su opinión y experiencia a través de las redes sociales y los foros. De este modo, UBNT no contrata personal de ventas, tan solo ingenieros y trabajadores relacionados con el I+D. La siguiente tabla explica las disparidades en márgenes a través de una clasificación de los gastos y su peso en la cifra de ventas:

Lo que marca una gran diferencia en los márgenes operativos incluso con un margen bruto menor es la inversión en Sales&Advertising (Ventas y Publicidad). Y esta es claramente la gran ventaja de UBNT. No solo están creciendo en ventas, sino al mismo tiempo generando considerables flujos de caja libre y beneficios. El resto no es capaz de lograr ambas cosas a la vez, o sacrifican beneficios por crecimiento (ARUN, RKUS), o bien renuncian al crecimiento por beneficios (CSCO).

El modelo de negocio parece ser superior al del resto de compañías, no solo en la estructura financiera sino también en la base de clientes a la que se dirige el producto principalmente. Robert Pera explica a qué clase de cliente dirigen sus productos:

“I always like to use the analogy of hotels when talking about UniFi and the enterprise Wi-Fi space. So when you look at five-star hotels and the big name ones like I don’t know like Mandarin Oriental or Ritz-Carlton or those types of hotels that have big budgets for their infrastructure, you’ll commonly see Aruba, Cisco, probably ruckus in there.

But when you look at all the two, three, four star hotels, they don't have budget for Wi-Fi infrastructure. But the two, three, four stars hotels in aggregate are much, much more. There is more numbers than the five-star hotels. And that is what UniFi has, that's the market it has penetrated.

So a lot of people see UniFi as going after the same market as Aruba and Cisco and it's not really going after the same market, it is the similar technology involving the same problems. But the price performance has enabled market share that nobody has captured yet. And I think that's a big reason why you see the numbers growing faster.”

“Siempre uso la analogía de los hoteles cuando hablo sobre UniFi y el segmento de Wi-Fi para empresas. De forma que cuando miras a los hoteles de cinco estrellas y los grandes nombres como por ejemplo Mandarin Oriental, Ritz-Carlton o ese tipo de hoteles que tienen grandes presupuestos para su infraestructura, vera de forma común Aruba, Cisco, quizás Ruckus por allí.

Pero cuando echas un vistazo a todos los hoteles de dos, tres o cuatro estrellas, no tienen presupuesto para infraestructura Wi-Fi. Pero los hoteles de dos, tres, cuatro estrellas son mucho más en el agregado total. Hay muchos más en número que hoteles de cinco estrellas. Y ese es el mercado en el que UniFi ha penetrado.

De forma que mucha gente ve UniFi como si fuese tras el mismo mercado que Aruba y Cisco y en realidad no es así, solo es una tecnología similar incluyendo los mismos problemas. Pero el precio y su rendimiento han permitido una cuota de mercado que nadie ha capturado todavía. Y creo que este es el gran motivo por el cual usted ve los números crecer más rapido.”

Ubiquiti Networks Earnings Call Q2 2015 - Seeking Alpha Transcript

Acepto claramente esta visión ya que personalmente conozco algunos instaladores que ganan cantidades de dinero considerables gracias a los productos de Ubiquiti y sus puntos de entrada calidad-precio. Estos pequeños instaladores no se dirigen hacia grandes corporaciones, en su lugar, proveen servicios para clientes más pequeños con soluciones muy aceptables desde el punto de vista de su rendimiento. De forma que, toda esta estructura de distribución descentralizada logra reducir enormes costes y alcanzar una nueva base de consumidores, esos nuevos clientes pueden soportar los nuevos precios evitando el coste extra generado por el personal de ventas y en muchas ocasiones caros comerciales. Esta es una de las claves para entender el modelo de negocio de Ubiquiti.

Contenidos relacionados:

The Transparency Revolution and Why Business Is About to Change - Robert Pera

Silicon Valley's Newest Billionaire: Wireless Wonder Robert Pera

Ubiquiti Networks – Un cuello de botella en la distribución de antenas Wifi

Ubiquiti Networks' (UBNT) CEO Robert Pera on Q2 2015 Results - Earnings Call Transcript

Enrique, no te llama la atención el bajo nivel de gasto en I+D de Ubiquiti con el resto de competidores?, muy especialmente con Aruba con parecido nivel de ventas, las otras son bastante más pequeñas. No sé si es preocupante, que pueda ser pan para hoy y hambre para mañana, o es normal.

A mi este tipo de empresas tecnológicas me preocupa eso principalmente, siempre tienen que estar en vanguardia, aparte si tienen tanto éxito le surjan empresas que copien su modelo .

No podría ser esa circunstancia, temporalmente beneficiosa, la que hiciera que no subiera la cotización?. Si restaran el 20% en i+D que puede ser la media de otras compañías, los márgenes y beneficios, serían bastante diferentes.

Tu la conoces bien, a mi a bote pronto sin mucho conocimiento es lo que me ha llamado la atención, aparte de lo que tu comentas .

El gasto en I+D es menor pero no es bajo. Aumenta conforme aumenta las ventas, el CEO ya ha dejado claro que llevan un control financiero exhaustivo sobre los números. Es decir, no van a permitir que el gasto en I+D se coma los márgenes. Los dos últimos trimestres casi se ha duplicado porque están contratando nuevos ingenieros y a su vez ha mejorado el margen bruto. Robert Pera contrata siempre que le guste los candidatos que encuentra. El tema es que el rigurosísimo con quien contrata, el mismo lleva a cabo las entrevistas. Para entender este punto recomiendo este post de él mismo, en el que explica que pocos crean valor, y que los demás se apropian de ello en la organización: Walk the walk

http://www.rjpblog.com/2012/07/05/walk-the-walk/

Gasta menos en I+D pero su dinámica es mucho más eficiente en ese aspecto. Esta compañía solo tiene ingenieros, lo demás esta todo externalizado, de hecho, Robert Pera es ingeniero y fundador.

Entender el éxito de estas compañías en el I+D es un error, la clave está en el marketing. Cuando digo marketing, no me refiero a publicidad, sino al descubrimiento de necesidades del consumidor, que es lo que quiere, por qué está dispuesto a pagar y que no está dispuesto a aceptar. Dirigir un buen producto al nicho adecuado es mucho más poderoso que gastar millones en I+D. UBNT consigue esto por su amplia comunidad de usuarios, donde se plantean los problemas de los productos, que no funciona, que funciona. Son operadores que usan principalmente UBNT y que cuando un producto les falla lo ponen en el forum, y un ingeniero de la compañía enseguida le responde. Con el feedback que reciben del forum saben bien que tienen que mejorar, que hace falta y que sobra. Un ejemplo: un usuario monta una instalación con productos UBNT excepto uno que es un switch de otra compañía llamada Mikrotik. Ese usuario muestra su instalación en el forum y el ingeniero le pregunta que switch ha utilizado y por qué. El usuario le responde abiertamente con sinceridad que el otros switch es mejor que el que ofrece UBNT. Así que en pocos meses sacan una nueva versión del switch para no perder el tren. Un detalle de la compañía es que cuando mejora la versión de un producto elimina por completo la antigua haciendo un writeoff y pondiendo inmediatamente la nueva versión, esto quiere decir que es una compañía 100% orientada al consumidor, y no a extraerle el máximo precio posible.

Las otras compañías no pueden disponer de esta red con alguna excepción que podría ser Mikrotik, ya que o bien las instalaciones las realiza la propia compañía o bien tienen pocos instaladores ya que sus precios son muy restrictivos. Esa información luego se pierde en un entramado empresarial muy grande que se convierte casi en burocrático. Sobre esto recomiendo este artículo:

http://www.rjpblog.com/2013/06/17/the-transparency-revolution-and-why-business-is-about-to-change/

Por último, este tipo de valores está expuesto a una incertidumbre importante, eso es innegable. Por ello, no creo que haya que tener una exposición elevada, pero es en este tipo de valores donde se genera un tremendo valor si las cosas salen bien. No quiero que se confunda la toma de decisiones, con un modelo de negocio excepcional, que como todo puede salir mal. Por ejemplo hace dos años tuvieron un problema muy gordo con el contrabando y copia de sus productos que se acabó resolviendo satisfactoriamente. Creo que por ahí hay más incertidumbre que por el hecho de gastar menos en I+D.

Saludos.

Un último apunte: esta compañía solo tiene una sección: I+D. La completa estructura está destinada al I+D, el resto de servicios están externalizados ya sea fabricación o distribución. Por lo tanto, creo que es la que más se enfoca en el I+D de todas las anteriores en relación a su tamaño.

No sé, pero si algo sale muy bien lo copiarán. Me surge la duda porqué no acaba de tirar si mejora en resultados y ventas tan destacablemente?. Suerte Enrique, dale importancia. Saludos

Si hablas con los consumidores, la calidad-precio de estos productos están muy por delante del resto, y sigue avanzando a ritmos agigantados. Es difícil copiar cuando el nuevo jugador va tan rápido, están ganando una posición muy buena en la industria, porque cada vez tienen mas recursos y más líneas, lo cual diversifica más el negocio.

En cuanto a la cotización yo creo que ya ha marcado un suelo importante en los 26$, y la compañía comenzó recompras de acciones con la caja sobrante en el trimestre octubre-diciembre. Supongo que habrán seguido en enero y febrero (pero no sabemos).

"La completa estructura está destinada al I+D", pero no gastan casi nada, mientras Aruba está cerca relativamente de la capitalización de Ubiquiti con los resultados tan diferentes que tienen, con recompras de acciones, etc. me surgen muchas dudas en el medio plazo.

Pd. vendí MDF con una ligerísima plusvalía, hasta los mismos...

Los clientes reconocen que la calidad de sus productos es superior en sus segmentos más importantes, y es una compañía que empezó no hace mucho. Si con menos I+D ha logrado un producto muy avanzado en muchos segmentos, eso dice mucho de las carísimas estructuras de I+D del resto de compañías.

Es una empresa interesante pero fuera de mi circulo de competencia. Es muy positivo que sus clientes digan que los productos de esta empresa son de una gran calidad y mejores que los de la competencia. Mucha de la gente que opina en foros son informáticos e ingenieros de telecomunicaciones que lógicamente entienden del tema.

A medida que la cotización baja gana en atractivo pero en mi caso lo tendré que meter en el cajón de demasiado complejo. Prefiero invertir en productos que entienda mejor. Un saludo.

Como bien dices el dato de los clientes y usuarios percibiendo mayor calidad/precio es lo más importante.

Sobre la compañía, entiendo que está sujeta a mucha incertidumbre, pero con la información disponible es una apuesta donde hay más que ganar que perder. Y siempre que se da esa situación con un grado de seguridad importante yo creo que hay que estar ahí, con prudencia eso sí. No pondría todos los huevos en esta cesta.

Un saludo.