Antes de estudiar la Teoría de Benner y de ver cómo influye en la economía debemos saber quién es Samuel T. Benner y qué es lo que le llevó a pensar en los ciclos económicos como una apuesta segura para ser previsores ante los cambios que pueden influenciar en nuestro día a día. En épocas como la actual, donde la volatilidad de las bolsas es elevada y la situación económica parece que no avanza como se espera, tendemos a mirar al mercado con desconfianza y analizar cómo es posible haber llegado a esta situación.

Samuel T. Benner fue conocido por ser un fabricante de herrajes y de fundición en el siglo XIX que vivió desde muy cerca la crisis de 1873 y la Guerra Civil, ya que su negocio recibía todo el beneficio de la industria que se financiaba con la guerra. Una vez que la guerra y el pánico le arruinaron su negocio volvió a la vida al campo siendo agricultor de trigo en Ohio. Esto le abrió la mente para empezar a estudiar los altibajos que afectaron a sus negocios. Por ello comenzó a estudiar estadística para entender los ciclos de las materias primas y de la economía, por lo que empezó a recopilar datos de los mercados del trigo con el propósito de encontrar las causas de sus fluctuaciones, consiguiendo averiguar que existe un alto grado de repetición y un carácter cíclico en la evolución de los precios. Todo ello le llevó en 1857 a publicar sus conclusiones sobre su estudio en un libro titulado “Las Profecías de Benner sobre la evolución de las subidas y bajadas en los precios”, en donde hace mención a las oscilaciones de precios del ganado porcino y del hierro, y del origen del pánico financiero sobre un periodo de tiempo a vistas futuras.

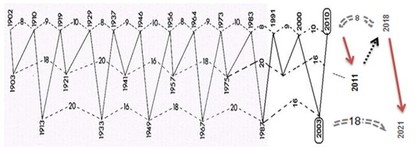

Señaló que los máximos de un negocio tienden a seguir una pauta anual de 8-9-10 que se repite como una constante y para los mínimos, sin embargo, marcó dos pautas indicando que las recesiones y las depresiones tienden a alternarse. Investigó que los años 1819, 1837, 1857 y 1873 habían sido años de depresiones y reflejó la pauta cíclica de 16-18-20. Observó también que, a pesar de aplicar la pauta 20-18-16 para las recesiones, los mínimos de mercados de estos tienden a seguir la misma pauta de 16-18-20. Todo ello, fue descubierto gracias al estudio de los ciclos meteorológicos y astronómicos, dando suma importancia a los equinoccios y al movimiento de Júpiter, dando como explicación a ello:

“(...) la causa se encuentra en nuestro propio Sistema Solar: puede ser el hecho de que Júpiter es el planeta que regula los ciclos de la agricultura y la ganadería; o que Saturno ejerza una influencia en los ciclos de la producción manufacturera y el comercio. A su vez, no debemos olvidar que Urano y Neptuno influyen sobre Júpiter y Saturno, afectando así también a la Tierra. Cuando se descubran las combinaciones que producen una manifestación invariable al analizar el comportamiento del Sistema Solar, entonces podremos establecer la causa que produce los ciclos en los precios y la longitud de su duración.”

Los ciclos económicos nos ayudan a entender el por qué de las idas y venidas del mercado y existen numerosas teorías, como la desarrollada por J. M. Keynes, el cual expone que la rentabilidad esperada tiende a ser decreciente debido al crecimiento de inventarios hasta que se extiende el pesimismo y se genera desconfianza; o bien la teoría expuesta de los ciclos económicos largos divulgada por J. Schumpeter, en la cual la industrialización llegaba a nuevos países (ciclo expansivo) y luego se agotaba este efecto expansivo (ciclo depresivo).

Un autor que siguió los pasos de Benner fue A. J. Frost junto con Robert Prechter, los cuales presentaron una variación del ciclo de Benner, que es la que actualmente todos conocemos, señalando que los máximos del Dow Jones se daban cada 8-9-10 años mientras que los mínimos seguían la secuencia 16-18-20 años, tal y como se muestra en el siguiente gráfico:

Analizaremos la Teoría de Benner, la cuál es menos conocida pero no por ello menos interesante, teniendo en cuenta la precisión (según se mire) y frecuencia con que ha acertado los ciclos de máximos y mínimos de bolsa.

Máximos de Bolsa: Acontecimientos

1983: Reactivación de la economía empezando en Estados Unidos y prolongándose un año después a Europa y Japón.

1991: Estados Unidos se proclamó la única superpotencia del mundo

2000: Especulación en los mercados inmobiliarios

2013-¿: Economía dominada por las políticas monetarias de los BC

Mínimos de Bolsa: Acontecimientos

1975: Fin del régimen de Saigón y fin de la guerra en el gobierno de Nixon.

1995: Crisis económica de México

2011: Crisis del Euro

Pánicos: Acontecimientos

1987: Crisis de confianza en Wall Street

2003: Burbuja tecnológica

Desde su formulación, la teoría de Benner ha acertado en prácticamente todos los techos de mercado acaecidos. De hecho, solo ha fallado en el techo de 1.991 y se adelantó en 6 meses el del año 1964.

En las actuales circunstancias económicas donde la liquidez de los bancos centrales y las diferencias entre la economía real y financiera se hacen cada vez más evidentes. El mejor indicador para este análisis es el índice S&P 500, el más representativo de la situación real de mercado.

Podemos observar como la teoría de Benner ha perdido eficacia y el techo previsto para 2010 se cumplió en 2007 (3 años antes). No obstante, la caída del índice americano en 2011 era la siguiente parada después de las medidas económicas expansivas que se habían tomado.

A partir de 2011 se abre un periodo alcista cuya fecha de finalización es 2018, año marcado para que se produzca un punto de inflexión en la economía. Actualmente, el S&P 500 se encuentra rebasando máximos históricos alrededor de los 1.800 puntos.

Esta teoría ha recibido críticas debido a la forma de selección de los años escogidos para llevar a cabo esta pauta. También se le achaca el hecho de que el comportamiento de los mercados financieros ha cambiado y la capacidad de los gobiernos para estimular las economías ha crecido de forma considerable.

Durante estos últimos años la economía financiera se ha separado más si cabe de su subyacente real y esta teoría tiene su fundamento en ciclos naturales, como comentábamos anteriormente. Será interesante observar como la laxa política económica de los principales Bancos Centrales influye en la capacidad predictiva de la teoría de Benner. Aún así, el elevado grado de acierto de este estudio merece tenerlo en cuenta para comprobar su validez bajo el prisma de la economía actual.