A pesar de las dudas que se habían generado sobre un posible acuerdo de la OPEP, la organización ha llegado a un acuerdo y la producción se reducirá hasta los 32,5 mbd, dando lugar la noticia a una rápida elevación de los precios del barril del 8,8% en Londres y un 9,3% en Nueva York, a pesar de que el acuerdo no será efectivo hasta enero .

Este hecho supone un cambio importante en la OPEP, ya que la política de cuotas había sido abolida en noviembre de 2014 . Y de hecho, está todavía por determinar si los países pertenecientes al cartel cumplirán las cuotas asignadas, ya que la historia ha mostrado como eran violadas continuamente dando lugar a una oferta total superior a la pactada.

El acuerdo pretende reducir los elevados stock acumulados en el periodo en que el precio del barril ha sido reducido y lograr un mayor equilibrio entre oferta y demanda, pero sobre todo, equilibrar los presupuestos de los países productores, que han sufrido déficits importantes en este periodo. Entre ellos, como principal productor de la OPEP destaca Arabia Saudí con un déficit del 15% en 2015, que se ha producido a pesar de los fuertes ajustes presupuestarios que han logrado reducir el breakeven fiscal (precio del barril al cual los presupuestos públicos se equilibran) de 94.8 $/barril en 2015 a un previsto 66,7$/barril este año. Mejoras que también se han observado en Irán, que ha llegado a un breakeven de 61,5$/barril, pero que en cualquier caso todavía permanecen por encima de los precios de mercado.

Por tanto, la elevación de precios supone un incremento de ingresos para los países exportadores y contribuirá a ajustar sus presupuestos, ya que la reducción de 1 mbd de producción se ve más que compensada por la elevación del precio de 45 a 50$, originando unos mayores ingresos para el cartel de unos 117 mill $ a los que habría que añadir la reducción de los costes de extracción variables de 1 mbd.

En el reciente acuerdo, los saudíes, sorprendentemente, han permitido elevar la producción iraní hasta 3,8 mbd, desde los inicialmente previstos 3,707 mbd, al mismo tiempo que Arabia Saudí limitará la producción a 10,058 mbd e Iraq la recortará en 209.000 bd. Sin embargo, esta propuesta reducción parece insuficiente para equilibrar el mercado, previéndose que el equilibrio de oferta y demanda requeriría reducir la producción OPEP hasta 31,9 mbd, más de lo acordado. Motivo por el que parece necesaria la colaboración de países productores no-OPEP, que deberían recortar su producción en 600.000 bd. Hecho por el que se va a producir una reunión en Doha entre ambos grupos de productores (OPEP y no-OPEP) para regular la producción. Reunión en la que Rusia podrá jugar un papel relevante, pero también una reunión en que previsiblemente faltarán muchos países productores.

En cualquier caso, en la situación actual, no debemos olvidar que la OPEP, debido a sus costes y volumen de producción, puede determinar la banda inferior del precio del barril, pero no puede determinar el límite superior, que vendrá establecido previsiblemente por el breakeven de la producción marginal, que corresponde a oferta de petróleo procedente de arenas bituminosas, aguas profundas o más probablemente shale oil.

Como todos sabemos, en la producción de shale oil juega un papel predominante la producción estadounidense. Producción que ha sufrido las consecuencias de la estrategia saudí de reducción de precios, provocando una reducción de la producción desde los 9,4 mbd de media de 2015 hasta los previsibles 8,8 mbd en 2016, previéndose actualmente un incremento de 0,1 mbd en 2017, cifra que podría ser superior si los precios del barril se elevan.

De hecho, debemos recordar que el shale oil contribuye a aproximadamente el 5% de la producción mundial y el 52% de la producción estadounidense en 2015 (4,89 mbd). Pero si los precios se elevan y la rentabilidad aumenta, impulsarán la producción.

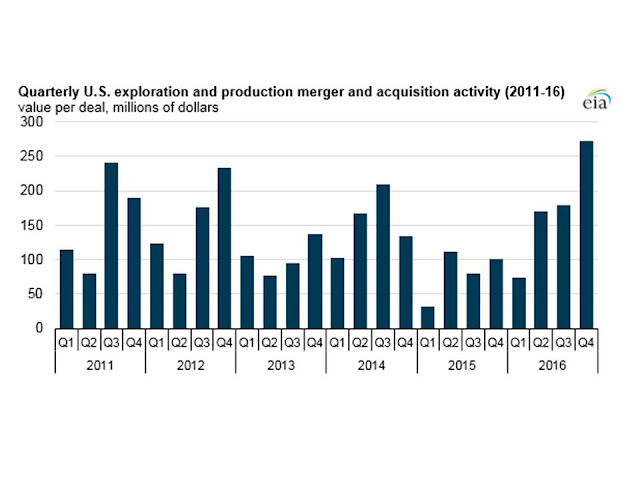

En mayor medida si tenemos en cuenta los procesos de fusión y adquisición que han tenido lugar (figura siguiente), que han reestructurado el sector y han permitido generar economías de escala; y la reducción de costes y los incrementos de eficiencia conseguidos, que han permitido mayores volúmenes de extracción por pozo, lo que ha permitido incrementar el número de plataformas de perforación, uno de los parámetros indicadores de la salud del sector.

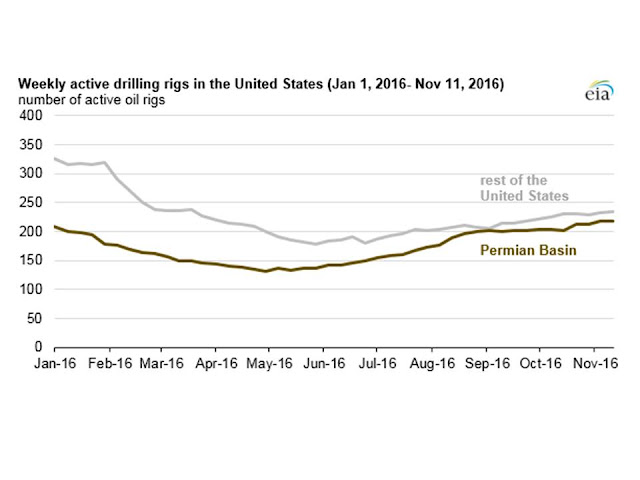

Figura.- US oil drilling increasingly focused in Permian Basin

Por tanto, el precio es un factor clave, apuntando las previsiones hacia los 50-60$/barril, ya que se estima que el breakeven medio del shale oil se encuentra en 60$ barril. Aunque este depende en gran medida del yacimiento de que se trate, ya que también se ha indicado la existencia de yacimientos en que la producción puede llevarse a cabo a 30$/barril.

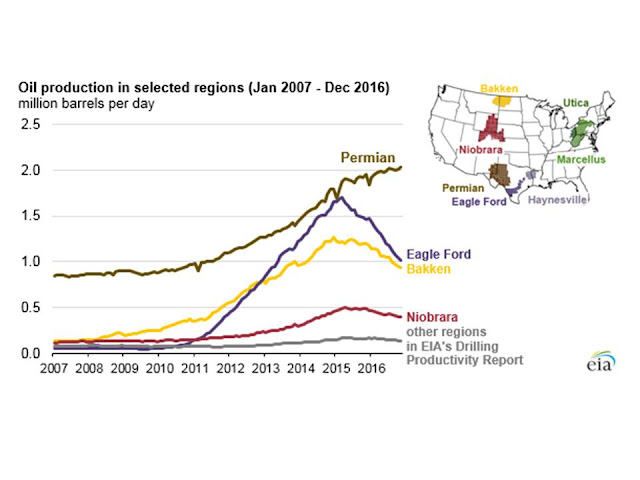

De hecho, a pesar del reducido precio del barril, en Permian Bassin la producción se ha incrementado significativamente (figura siguiente), y un estudio reciente del US Geological Survey indica que el depósito de Wolfcamp shale puede contener 20.000 mill de barriles, 16 billones de pies cúbicos de gas natural y 1.600 mill de barriles de NGL (Natural Gas Liquids), aunque otra cuestión es el coste de extracción que determinará cuan rentable podrá ser su extracción.

Figura.- US oil drilling increasingly focused in Permian Basin.

Pero en cuanto al posible incremento de oferta estadounidense, también hay que tener en cuenta el número de pozos perforados pero no completados (drilled but uncompleted Wells-DUCs) , en los que no se ha iniciado la producción, de tal forma que la segunda fase, de compleción del proceso de extracción, y que supone el 60% del coste total de extracción del pozo, no se ha llevado a cabo, pero como el coste de perforación es un coste hundido, puede dar lugar a completar la extracción de este tipo de pozos a un precio menor del barril.

La U.S. Energy Informatión Administration (EIA) ha estimado a finales de agosto en 4.117 el tipo de pozos en esta situación en las cuatro regiones principales (Bakken, Eagle Ford, Niobara y Utica), lo que puede afectar a los niveles de producción sin repercutir sobre el número de plataformas de perforación.

En cualquier caso, el número de plataformas de perforación presenta una tendencia creciente los últimos meses(figura siguiente), lo que sugiere un incremento de la inversión en el sector.

Figura.- US oil drilling increasingly focused in Permian Basin .

El resumen de la situación se podría concretar en que el recorte de oferta por la OPEP incrementa precios, pero este incremento beneficia a todos los productores, incluyendo al sector de shale oil estadounidense, que previsiblemente incrementará la producción y contribuirá a limitar el precio del barril.

Desde el punto de vista de los precios, en el corto plazo, la tendencia al alza puede continuar, siendo interesante desde el punto de vista técnico tener presente la zona de resistencia que ya habíamos comentado anteriormente que rondaba la zona de 52$. En estos momentos, el precio ha llegado cerca de la resistencia mencionada en un movimiento de dos ondas de idéntica amplitud, que es algo habitual en el precio del barril y que se puede apreciar en el gráfico siguiente, con dos impulsos de unos 7 dólares que se acompañan de un estado de sobrecompra en el MACD, lo que asociado a un máximo de 51,8 $ reciente invita a pensar en una corrección.

Figura.- Evolución del futuro del WTI en gráfico de cuatro horas.

Pero desde el punto de vista de los mercados, en principio, una elevación del precio del barril es una mala noticia, ya que habitualmente los índices bursátiles suben con reducciones de precio . En este sentido también es necesario matizar que si la reducción del precio procede del lado de la oferta es buena señal, pero si es del lado de la demanda, implicaría una contracción de la economía.

Pero, en la situación actual ¿Qué significará para el resto de países importadores la decisión de la OPEP y la consecuente elevación del precio del barril?. En principio podría considerarse una mala noticia, ya que incrementará costes, provocará inflación y con ello subida de tipos de interés. Sin embargo, también existen opiniones que consideran deseable un incremento del precio del barril , ya que el repunte del precio saneará el sector del shale oil estadounidense y el sector del petróleo en su conjunto, incrementará los ingresos de los países exportadores contribuyendo a equilibrar su presupuestos al mismo tiempo que reduce las ventas de los fondos soberanos en los mercados. Y por otra parte, el beneficio del consumidor no es tan elevado porque no se garantiza que el ahorro de costes de la producción se traslade en su totalidad al consumidor. Y en cuanto a las empresas, los costes de energía cada vez suponen una parte menor de sus costes totales, beneficiando el recorte de precios principalmente a algunos sectores donde el petróleo se utiliza como materia prima. De tal forma que los posibles beneficios obtenidos de la caída del precio se han compensado con los perjuicios creados al sector del petróleo.

En resumen, el tema es complejo y cada uno puede sacar sus propias conclusiones.

Muy buen artículo.

Lo de que el tema es complejo estoy muy de acuerdo.

Complejísimo. Personalmente y desde el punto de vista del trading es magnífica la volatilidad actual. Esperemos que continúe por mucho tiempo.

Un aporte: solo el incremento previsto por las agencias de energía de Libia y de Nigeria (ambas excluidas del acuerdo) es mayor que la reducción

En respuesta a Raúl Artiles Mendoza

Si a Libia y Nigeria, le sumamos Indonesia (que parece haberse hartado de estar en la Opec y se rumorea que va a ser muy agresiva en restar cuota de mercado asiática, la que más crece en el globo) el "cut" se queda en ná y menos

En respuesta a Raúl Artiles Mendoza

Raul, muchas gracias por tu comentario. Pero también haré unas puntualizaciones, ya que el contexto implica una gran incertidumbre por varios motivos.

Libia y Nigeria son muy inestables políticamente y es una incógnita la evolución de su producción.

En Permian basin existen grandes volúmenes técnicamente recuperables. Otra cuestión es el breakeven que les haga rentables. Lo cual, a su vez puede depender de las características geológicas de cada zona. Y por tanto la producción dependerá del precio que alcance el barril.

En respuesta a Víctor Díaz

Tambien son inestables Iran e Iraq, pero las únicas cifras con las que trabajar en este caso son los reportes de sus agencias de energía. Y en el caso de las dos que comentamos, Nigeria y Libia, han reducido su produccion drásticamente este año (Nigeria por ataques terroristas y Libia por el desaguisado politico-social).

Por otra parte ya estamos viendo que ambas están volviendo a repuntar y en un entorno donde la Opec "capa limite maximo a la baja" el precio del barril, no es una locura pensar que las dos van a volver a querer recuperar sus "trozos del pastel" (La opec es una suma de glotones que cada uno mira por que su trozo crezca)

En respuesta a Raúl Artiles Mendoza

Y por otro lado, mi punto de vista es que el sector americano se ha rearmado de una manera brutal (ver el chart de la caída del coste marginal del sector shale oil), sinceramente me parece una locura pensar que después de esa tremenda labor, el sector americano no va a aprovechar cualquier spike del precio para bombear y los dientes de sierra para cortar produccion, tienen una estructura bastante flexible (como lo pueden tener Saudi Arabia, Iraq y Rusia, las que tienen una estructura de "open/off" de las valvulas de bombeo mas flexibles) Y además están empezando a venderlas en el exterior, teniendo un breakeven (inesperado, si alguien lo hubiera dicho hace 3 trimestres lo hubiera tachado de loco) tan bajo, el sector oil americano no tiene ningún incentivo para dejar de bombear, al contrario, si ya con la bajada de costes lo tenían, ahora con una Opec claudicando más incentivos para bombear tienen.

En respuesta a Raúl Artiles Mendoza

Indudablemente, pero una cosa es querer y otra poder.

En respuesta a Raúl Artiles Mendoza

Cierto, pero U.S. todavía importa más de lo que produce

https://www.eia.gov/dnav/pet/pet_move_impcus_a2_nus_ep00_im0_mbblpd_a.htm . Eso no excluye la gran importancia del sector del shale oil, que ha incrementado la eficiencia y reducido costes, pero estos también por la presión ejercida sobre los proveedores, y si el precio del barril repunta, quizá ciertos costes también. Lo que no excluye que el sector intente producir todo lo que pueda, incluso por debajo de costes. Y no olvidemos que a 52$ (precio aproximado de hoy del futuro WTI ) muchos pozos de shale oil no son rentables.

En respuesta a Víctor Díaz

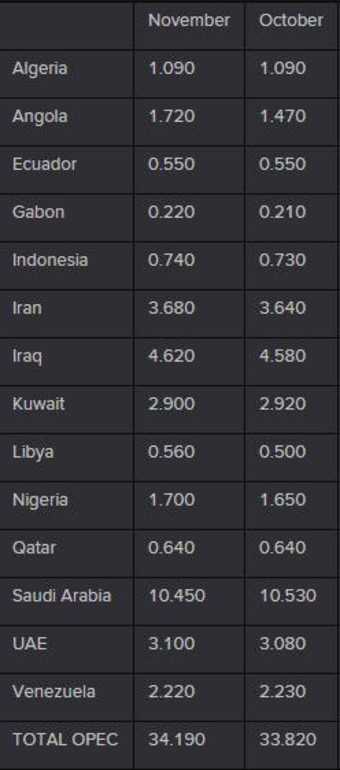

Muchas gracias por la fuente! A cambio he aquí la produccion de Noviembre de la Opec que la dieron esta mañana. En la disyuntiva tenemos a una Opec con un gran historial de "cheats" (

https://www.bloomberg.com/news/articles/2016-12-02/opec-deal-can-work-but-we-tend-to-cheat-al-naimi-says palabras del ministro de energía Saudí) que propone un mini cut en maximos historicos Vs un sector que ha salvado un matchball de quiebra generalizada, realizando un ajuste brutal en estructura de costes, hambriento de generar ingresos ayudándose de precios mas bajos. (la cifra de m&a del sector oil americano que pones, más cualquier declaración de los CEO del sector lo indica, no están en modo defensivo cortando producción, están en modo hambriento volviendo a abrir las válvulas)

Desde mi pt de vista no hay ningún indicio (si acaso por la demanda y eso es otro cantar y sinceramente con todas las economias mundiales en el filo de dilatación quasimaxima de endeudamiento con las duraciones de los ciclos expansivos en máximos, esperar un buen repunte económico se me hace arduo) de que la oferta mundial de oil de aqui a 12-18 meses sea menor.

En respuesta a Raúl Artiles Mendoza

Desde mi punto de vista el acuerdo de este mes es totalmente papel mojado porque no es nada. Lo relevante es que abre el camino a una Opec mas dura y con mas reducciones, pero a día de hoy solo tenemos papel mojado por parte de la Opec ( y un gran terreno de especulación sobre sus posibles próximos movimientos, politequeo geopolitico basicamente) y la reestructuración del sector oil Usa, dos "facts" que no apoyan una tendencia alcista sin miramientos en el oil, imho apuntan a que el status quo de duda global se mantendrá.

En respuesta a Raúl Artiles Mendoza

Tienes razón, el cumplimiento de cuotas en la OPEP presenta muchas dudas. Además, la mayoría de países han estado bombeando al máximo para partir de una posición favorable en cuanto a los posibles recortes a efectuar.

Sin embargo, las estimaciones de la EIA e IEA indican que la demanda seguirá incrementándose, aunque a un paso lento. Siendo las previsiones que oferta y demanda se equilibren en el segundo semestre de 2017. En cualquier caso el problema puede venir a más largo plazo como consecuencia de la reducción de la inversión en exploración y desarrollo, que evoluciona en paralelo al precio del barril

http://www.eia.gov/todayinenergy/detail.cfm?id=23072&src=email , descubriéndose muchas menos reservas

http://www.businessinsider.com/oil-discoveries-lowest-total-since-1952-2016-5 , lo que hace prever un incremento de precio futuro. Aunque por otra parte ya se está hablando del pico de la demanda y cuando se producirá debido al cambio climático y a electrificación de la economía.

https://www.bloomberg.com/view/articles/2016-11-28/from-peak-oil-to-peak-oil-demand-in-just-nine-yearsEn respuesta a Víctor Díaz

Totalmente de acuerdo en la tendencia secular, el bajón del capex hace que los precios a 10-15yrs vista puedan ser mayores.(que tambien habra que ponernos en 2026 a discernir sobre el balance de demanda-[oferta-Capex atual]) Pero inexorablemente, en medio, tendremos una recesión. Es decir entre el status quo mixto actual (donde imho, los spikes mas probables son a la baja y no al alza) y esa hipotetica situacion de ciclos expansivos con oil al alza debido al poco Capex acumulado, tienes una recesión, si o si o tambien.(a menos que el devenir de los ciclos economicos cambie por alguna razon en este).

Resumen: bajada de Capex alcista? Si, a +5-8 años vista. Que no a 3-5, donde tienes una recesión de perogrullo.

Saludos!

En respuesta a Raúl Artiles Mendoza

Asi a lo tonto y confrontando ideas, hemos dado con un muy interesante conato de idea de inversión para la próxima recesion: La compra de un oil donde el Capex esta bastante deteriorado.

Obviamente es un cigoto de idea de inversión, pero me parece lo suficientemente interesante como para añadirlo a la lista e ir dándole forma con los meses/años?

En respuesta a Raúl Artiles Mendoza

Produccion nigeriana actual > a, b

a= Produccion pre ataques terroristas 2015-16

b= " pre oil war.

En respuesta a Raúl Artiles Mendoza

Produccion libia superando niveles habituales en status post primavera árabe.Aunque todavia por debajo del nivel pre primavera árabe, no se hasta que punto puede tomarse de referencia por el desaguisado (se perdió bastante infraestructura) que se montó.

En respuesta a Raúl Artiles Mendoza

Corte el eje x por razones obvias, aqui mas completo. El gran rebound intra primavera árabe vuelve loca a mi plataforma, lo siento.

Como dije en Noviembre, estos dos países han aprovechado para bombear a niveles muy rapidos. Si añadimos que el cut tampoco ha sido nada del otro mundo y que usa se esta rearmando, ¿Cuanto tiempo podra MrMkt aguantar el mayor nivel neto de longs desde hace muchisimos años (ver informes CoT)? Ya va a hacer un trimestre de esperanzas Opep.

Otro aporte: más de un breakeven americano (sobre todo la joya de la corona Dakota del Norte y el nuevo gran yacimiento que es la zona de Permian en Texas) rondando el nivel de Oriente Medio, si alguien espera que no salten a bombear que me diga la razón porque yo no la encuentro

En respuesta a Raúl Artiles Mendoza

Este chart de breakevens aglutina a mas de la mitad de la produccion de oil americana y todos los breakevens en <40$/b. A estos precios, toda el personal directivo de esas plantas, tiene la mano puesta en la válvula de bombeo preparados para abrirla.

En respuesta a Raúl Artiles Mendoza

Podías indicarme la fuente de Reuters del gráfico anterior?. Me parecen breakeven un poco bajos. Rystad me parece que los tenía mayores. Gracias.

En respuesta a Víctor Díaz

En respuesta a Raúl Artiles Mendoza

Muchas gracias, muy intresante.

La tablita para que todo el mundo haga sus conclusiones, básicamente un cut del 4.5% de la produccion de cada miembro, aprox (Kuwait 1.08%).

http://www.opec.org/opec_web/static_files_project/media/downloads/press_room/OPEC%20agreement.pdfMuchas gracias por el enlace

Solo añadir que Buffet hace ya tiempo vendió sus posiciones en el negocio de petróleo en upstream y se centró en el downstream (Phillips 66) y además parece que ha empezado a comprar aerolíneas (rentabilidad muy influenciada por el precio del carburante).

En mi opinión es muy indicativo si todo lo anterior es cierto y gracias a ambos por la información y el artículo.