Se ha relacionado en numerosas ocasiones la elevación de tipos de interés con reducciones de rentabilidad en los mercados de renta variable, explicando este hecho como que la rentabilidad obtenida no justificaba el riesgo de los mercados de renta variable. Sin embargo, una muestra de lo contrario la expone Ben Carlson en un artículo muy interesante “How Interest Rates Affect Stock Market Returns” y que ha dado pié a que escriba este post.

Normalmente la rentabilidad de las inversiones es analizada exigiendo una prima sobre la rentabilidad libre de riesgo, considerando esta como la rentabilidad de los bonos a 10 años.

En el artículo mencionado se analiza la rentabilidad del S&P 500 en función de la rentabilidad de los bonos a 10 años estadounidenses, llegando a la conclusión de que la prima de riesgo se ha situado en una media del 4,5% desde finales de la década de 1920.

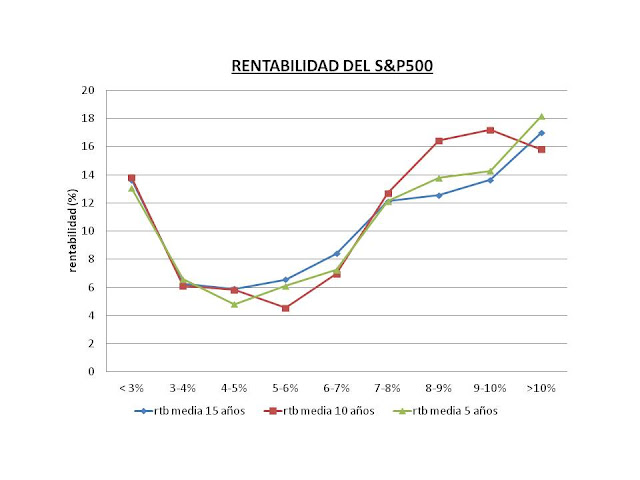

Para el análisis utiliza la rentabilidad de los bonos en su fecha de emisión y lo compara con la rentabilidad del S&P 500 a distintos plazos de tiempo (5,10 y 15 años). Indudablemente los datos están referidos a un índice, por lo que este está sujeto a variaciones en su composición y no deben extrapolarse los datos a empresas individuales, pero la conclusión evidente de los resultados es que la rentabilidad del S&P 500 ha, por lo menos, igualado la rentabilidad de los bonos a 10 años en los periodos de tiempo considerados (figura siguiente), lo que no excluye que en determinados momentos puntuales la volatilidad haya dado lugar a rentabilidades negativas del índice.

Figura.- Rentabilidad del S&P 500 para distintos periodos de tiempo en función de la rentabilidad de los bonos del tesoro a 10 años.

Se puede apreciar en la figura como la rentabilidad del S&P 500 es como mínimo igual, de media, a la de la rentabilidad de los bonos a 10 años (siendo la excepción la rentabilidad de 5-6% para un periodo de 10 años, en que la rentabilidad media del S&P 500 se sitúa en el 4,57%). Siendo llamativo como la rentabilidad forma una curva de tal forma que la menor rentabilidad del índice se obtiene para rentabilidades de los bonos entre 4-6% y las mayores rentabilidades se obtienen para tipos elevados de los bonos. Explicando Ben Carlson que los mayores retornos obtenidos con tipos bajos de los bonos podrían estar ligados a periodos de política monetaria acomodaticia asociada a periodos de crisis, que normalmente se corresponde con valoraciones de las acciones inferiores propiciando mayores retornos futuros.

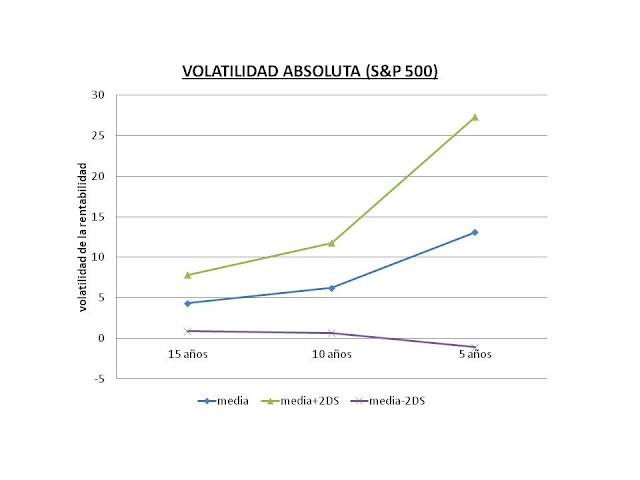

Cuando analizamos la volatilidad de la rentabilidad (variación de rentabilidad del S&P 500) para distintos periodos de tiempo, podemos observar que esta aumenta en los periodos de tiempo más cortos (5 años).

Figura.- Volatilidad del S&P 500 medida como más y menos dos desviaciones standard con respecto a la volatilidad media del índice independientemente de los rendimientos de los bonos a 10 años. Nota: debido a la carencia de datos, la volatilidad media se ha calculado como la media de la diferencia entre la “máxima rentabilidad y la media de rentabilidad” y la “mínima rentabilidad y la media de rentabilidad” indicadas en el post de Ben Carlson, por lo que los resultados se deben interpretar con esta limitación, aunque aún asi pueden ser indicativos.

Pero este análisis rudimentario puede profundizarse a través de una aproximación al ratio Sharpe, que mide la prima de rentabilidad (rentabilidad obtenida menos rentabilidad libre de riesgo) obtenida en función de la volatilidad del activo subyacente medida como la desviación estándar (DS). Como no dispongo de los datos de DS para los periodos considerados, me he permitido sustituirla por la media de las desviaciones máxima y mínima (datos de figura anterior), que nos puede dar una aproximación para evaluar la rentabilidad ponderada por riesgo.

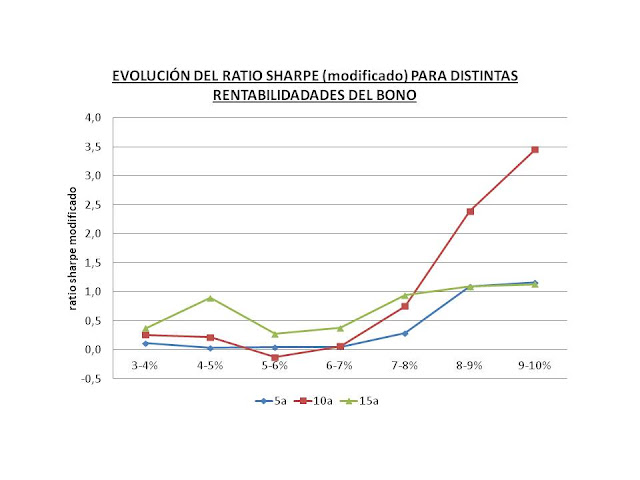

Figura.- Evolución del ratio Sharpe modificado en función de la rentabilidad del bono a 10 años y distintos periodos de tiempo.

Se puede apreciar en la figura como la rentabilidad ponderada por riesgo, entendido este como volatilidad, se incrementa con la rentabilidad del bono a 10 años.

Por tanto, podemos concluir que la rentabilidad del S&P 500 ha superado a la de los bonos a 10 años, que la volatilidad se reduce con el tiempo y que la rentabilidad ponderada por riesgo aumenta al aumentar los tipos de los bonos a 10 años.

Lo lógico es que estas afirmaciones tengan continuidad en un futuro. Sin embargo, la situación actual es insólita, con los tipos de los bonos muy bajos, siendo una incógnita lo que sucederá en el futuro, por lo que siempre que se opera en los mercados hay que ser prudente.