La inversión en muchos casos es contraintuitiva. Hay una gran cantidad de sesgos contra los que tenemos que luchar si queremos que nuestras inversiones lleguen a buen puerto. Más si cabe hoy en día, en un entorno económico complejo y de cierta inestabilidad en el que vivimos: Tensiones mundiales (Brexit, Guerra comercial…), burbuja de deuda, señales de desaceleración de algunas de las principales economías… Todas estas situaciones generan ruido que alimenta en ocasiones nuestro miedo.

Ante este miedo los inversores buscan, como no puede ser de otra manera, proteger su patrimonio, generalmente a través de la liquidez o de la renta fija. Pero ¿Es esto lo más acertado? El objeto de este artículo es analizar, desde el prisma de un inversor en valor (Comprar barato, invertir dinero que a priori no necesite y orientación de largo plazo) alguno de los principales miedos a los que como partícipes de los fondos nos enfrentamos, y confrontarlos con datos empíricos para saber si están bien fundamentados o no.

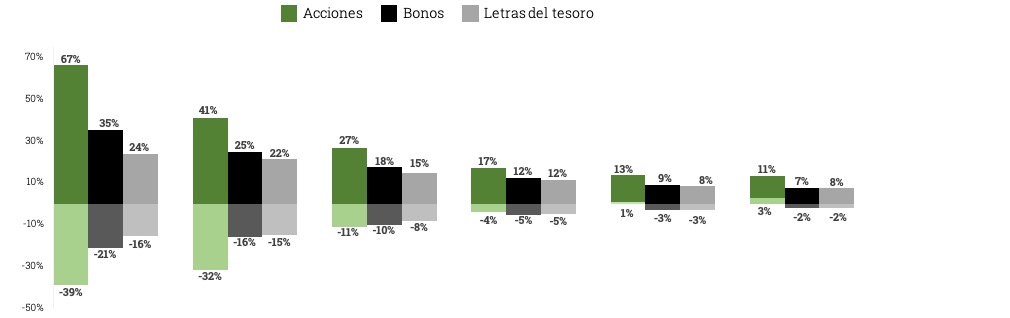

El primero de los motivos que nos puede asustar es la volatilidad o lo que es lo mismo; grandes oscilaciones en el mercado en un corto espacio de tiempo. Es cierto que la renta variable es, con diferencia, el instrumento con mayor volatilidad en el corto plazo. Pero, si bien es cierto que en el corto plazo se pueden producir fuertes fluctuaciones, no lo es menos, que en el largo plazo la renta variable es él activo más seguro, siendo el único instrumento que garantiza un rendimiento al capital invertido como se puede observar en el siguiente gráfico:

Fuente: Jeremy Siegel, Stocks for the Long Run

Además, otro elemento positivo de la volatilidad es que ocasiona ineficiencias temporales en el mercado que genera oportunidades de inversión en compañías que nosotros podemos aprovechar. Por lo tanto, siendo inversores de largo plazo, ¿Nos debería preocupar la volatilidad?

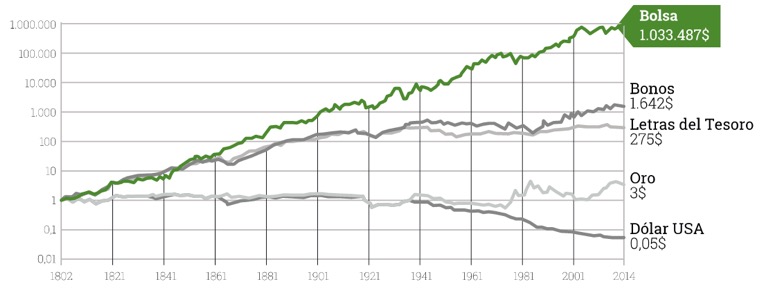

La renta variable en el largo plazo no sólo es el instrumento más seguro, además es también el más rentable. En la tabla inferior podemos ver un gráfico de Jeremy Siegel, en el que se observa la rentabilidad obtenida con una inversión de un dólar en diferentes tipos de activos en términos reales entre el año 1.802 y 2.014:

Fuente: Jeremy Siegel, Stocks for the Long Run

Hasta el momento hemos podido comprobar que en el largo plazo la renta variable no sólo es el instrumento más seguro, sino que además es el más rentable de largo. ¿Acaso no es el sueño de cualquier inversor maximizar la rentabilidad con el mínimo riesgo?

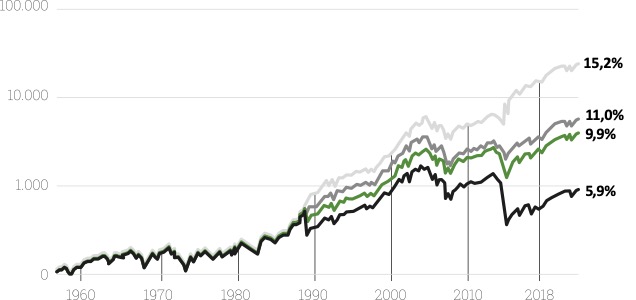

Otro de los miedos a los que nos enfrentamos como inversores es a la tentación de tratar de anticipar el comportamiento del mercado con objeto de evitar caídas fuertes o recesiones y así proteger nuestro patrimonio. En el gráfico inferior podemos ver un análisis de diferentes escenarios y como afecta a la rentabilidad:

Fuente: Nagelmackers

Atendiendo a este gráfico se puede observar que las mejores y peores sesiones afectan enormemente a la rentabilidad. Por lo tanto, y debido a esta concentración acertar con el “market timing” es estadísticamente muy improbable (Sino imposible), que además transforma nuestra inversión en un juego de casino pudiendo llegar a lastrar la rentabilidad de nuestra inversión sobremanera.

Un último factor que como inversores nos puede llegar a asustar es el mal momento de las acciones de “valor” frente a las de “crecimiento”: Esto se traduce en que mientras determinadas acciones, las de crecimiento, cotizan a múltiplos muy altos, nuestras compañías están muy baratas (P/E de la cartera Selección a cierre de septiembre es de 5,9x). De hecho, como se ve en el gráfico inferior es el momento de la historia en el que más polarización hay entre ambas clasificaciones de compañías:

Fuentes: MSCI Morgan Stanley Research

Entonces, ¿Por qué seguir confiando en valores denostados por el mercado? Por varios motivos:

- Somos “contrarían”. Vamos a los sectores y compañías que nadie quiere y esperamos, a que el mercado reconozca su valor, porque, aunque lento, el mercado es eficiente. Si queremos generar rentabilidades por encima de lo normal no podemos replicar lo que hace el resto del mercado.

- El paso del tiempo implica generación de beneficios por parte de las compañías, y si la cotización no lo recoge se va acumulando un valor que hace que el potencial de revalorización aumente cada día. A mayor potencial, mayor probabilidad de que alguien reconozca el valor.

Como vemos, en la inversión el tiempo corre a nuestro favor. Nuestro trabajo consiste en encontrar aquellos valores que nos permitan mejorar en el largo plazo los ya de por sí buenos datos que ofrece el mercado. Así pues, a cierre de septiembre, la cartera Selección tiene un potencial superior al 150%, con posiciones competitivas muy fuertes y barreras de entrada (ROCE medio del 26%), muchas de ellas con caja neta o de poco riesgo financiero y con equipos gestores alineados con nuestros intereses (66% de las compañías en cartera tienen un accionista mayoritario), algunos de los cuales incluso están recomprando acciones. Estos números unido al análisis cualitativo de los negocios que tenemos en cartera nos permite mirar al futuro con confianza.

Por lo tanto, cuando hay convicción hay que ser disciplinados y pacientes. Parafraseando al siempre nombrado Warren Buffett: “La bolsa es un instrumento para transferir dinero de los impacientes a los pacientes”. Dejemos a un lado ciertos miedos y esperemos, ya que en pocos aspectos de nuestra vida el tiempo corre de nuestro lado.

Autor Francisco Burgos