¿Se están pasando las autoridades americanas a la hora de plantear estímulos y apoyo económico a la población como respuesta a la pandemia? El mundo evoluciona y estamos viviendo un período donde la democracia está mostrando sus límites y sus defectos. Los gobernantes, que como seres humanos es normal que piensen más en ellos que en los demás, se lanzan a aprobar medidas que "cuelan" en un entorno de tipos artificialmente bajos, aunque ello implique la emisión de unas cantidades de deuda nunca planteadas en tan poco tiempo, y unos estímulos monetarios sin precedentes.

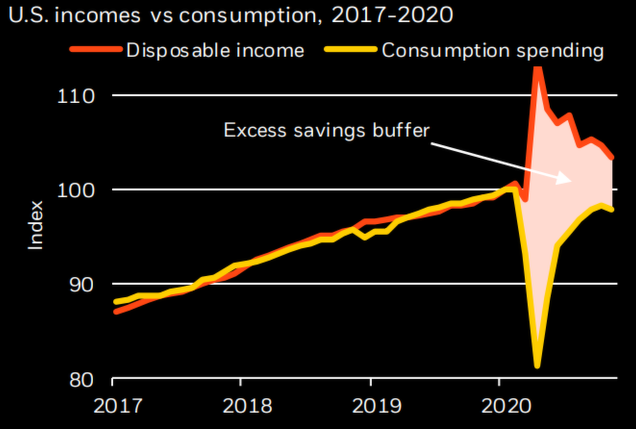

Hace unas semanas puse el siguiente gráfico en un post, que mostraba la enorme contradicción entre el ahorro y las ayudas recibidas por los ciudadanos en EEUU. En rojo, la renta disponible y en amarillo, el gasto en consumo. La diferencia es el "exceso de ahorro".

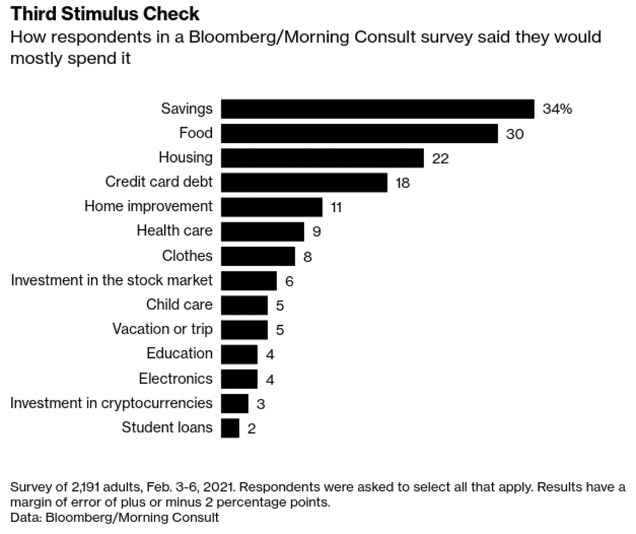

No parece que los gobernantes en EEUU hayan tomado nota, porque con el nuevo paquete de estímulos se siguen planteando más ayudas en efectivo, y en el siguiente gráfico vemos cuál es el principal uso que tienen previsto hacer los americanos de esta ayuda: el AHORRO.

¿Dónde irá ese ahorro? Al banco en parte, e indirectamente a los mercados financieros (renta fija y renta variable) a pesar de que tan solo un 6% manifieste intención de invertirlo en bolsa ("investment in the stock market"). Pero al margen de esto, lo que nos dice este gráfico anterior es que probablemente las ayudas han sido y son excesivas (globalmente hablando).

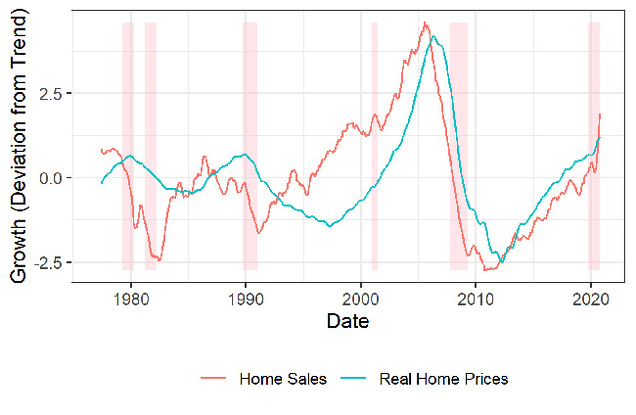

No es de extrañar, por tanto, que en este contexto tengamos la primera recesión en la historia durante la cual las ventas de viviendas han aumentado, tal y como nos muestra el siguiente gráfico. ¿Cómo se come esto? ¿Una recesión con aceleración del mercado de la vivienda, y ahora inflación al alza disparada? Tras el mundo de tipos negativos en el que llevamos años metidos, la realidad nos sigue sorprendiendo...

Fuente.

Personalmente creo que la reacción global ha sido exageradísima, y eso no es bueno... a la larga. Los gráficos que han mostrando caídas verticales durante el confinamiento de la primavera de 2020 han mostrado rebotes que en muchos casos han ido muy por encima del máximo anterior (de febrero 2020) y eso, aunque en algunos casos está justificado, globalmente no debería de ser así.

Pero como digo, mucho cuidado con concluir que todo esto es malo para la bolsa a corto e incluso medio plazo. Más allá del recorte que pueda producirse en un momento dado, las estadísticas nos dicen que el año 2021 no debería ser malo para las bolsas, ni siquiera para la bolsa americana (y las "endiosadas" FAAMNG).

Perspectivas para 2021.

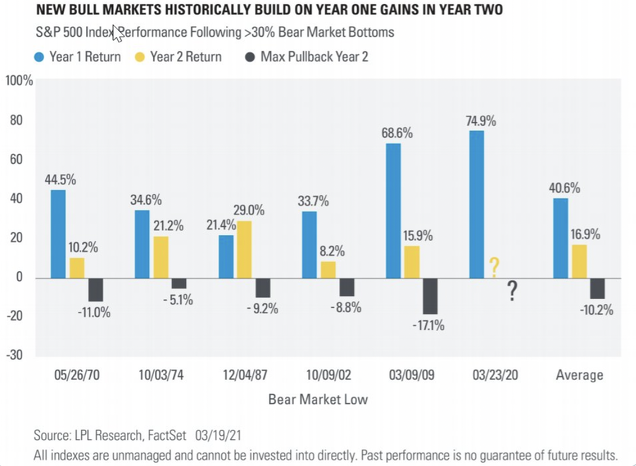

El siguiente gráfico nos muestra qué ha hecho el SP500 después de subir un 30% o más desde mínimos. Es decir, qué ha hecho la bolsa USA en el año 2 (histograma amarillo) cuando el año 1 (azul) ha mostrado un rebote superior al 30%.

El gráfico anterior también nos dice que, de media, se produce un pull-back del 10% (histograma gris). Y esto entra dentro de lo esperable en algún momento en este año 2021.

En cualquier caso, todo esto no impide que realmente el Nasdaq (y por extensión el S&P500) no hayan entrado ya en la formación de una gran figura de techo de largo plazo. Si esto es así, lo iremos viendo: no debe haber ninguna prisa en anticipar techos de mercado, al contrario. Personalmente no lo descarto, porque las FAAMNG están débiles últimamente: será cuestión de seguir vigilando esa debilidad, porque es el mantenimiento de una debilidad relevante lo que termina conformando una señal de venta clara (y no una debilidad temporal o pasajera). Una vez más, el Momentum (de fortaleza relevante o de debilidad relevante) no se construye en días ni en semanas, sino en meses.