Yo no sé de dónde sale el matizado optimismo de la OCDE que recoge Ángel Martin Oro en su artículo. No es que yo vea una recesión, pero me parece que estamos en un momento delicado en el que le doy la razón a Scott Sumner la FED se ha pasado en su subida de tipos, y las curvas de rendimiento muestran de todo menos optimismo. Téngase en cuenta que las finanzas mundiales son como una pirámide invertida, cuyo vértice del que depende todo lo demás está en el mercado de dinero y de bonos americano. Si la FED mantiene un tipo a corto demasiado alto sobre el de equilibrio, eso afecta negativamente al mundo mundial.

¿Es cierto esto, que la FED se “ha pasado” de subidas?

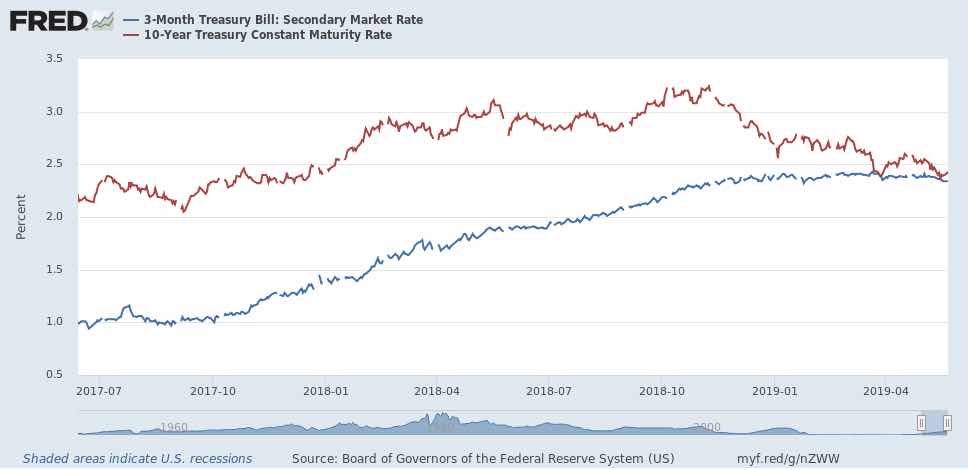

En el gráfico siguiente, de la pendiente de la curva de rendimientos entre el bono a tres meses y el de 10 años, vemos que por segunda vez éste índice de spread entre ambos ha rozado zona negativa,

lo que puede ser porque el tipo a 10 años o largo plazo no acaba de subir, o porque la FED ha exagerado la subida de su tipo a corto.

En el gráfico siguiente vemos que ambas cosas pueden ser ciertas, lo que vendría a decir que la FED no ha tenido en cuenta la evolución del rendimiento a 10 años, que le está indicando que las expectativas de reacción al alza de la economía se desvanecen, quizás porque su objetivo sea controlar las expectativas de inflación.

Pero es que, además, las expectativas de inflación “cotizadas” en el breakeven Bond a 10 años (bono cuyo capital es ajustado a la inflación del IPC, por lo que la diferencia de rendimientos con el bono nominal nos da una idea de las expectativas de inflación), han bajado bastante desde el año pasado y apuntan a la baja, lo que dejaría a la FED sin demasiada razón.

Todo esto hace difícil justificar los niveles actuales de interés a corto. Creo que Scott Sumner tiene razón:

El rendimiento de los bonos a 5 años ha bajado a 2,10%, una indicación bastante clara de que las tasas de interés serán significativamente más bajas. Trump puede o no haber tenido razón en cuanto a que se requerían tasas de interés más bajas en 2018 (lo dudo, ya que el crecimiento del NGDP ha sido bastante fuerte), pero si la guerra comercial sigue aumentando, es casi seguro que tendrá razón sobre la necesidad de una menor tasa de interés en 2019.

Hace solo un mes, el principal argumento a favor de las tasas más bajas era que la inflación de tendencia estaba unas décimas de porcentaje por debajo de la meta de la Fed; ahora la justificación es mucho más fuerte, lo que aumenta los riesgos de una desaceleración global.

Dado que la Fed ha estado "detrás de la curva" durante la mayor parte de la década pasada, sugiero firmemente que intenten adelantarse a la curva. Reducir las tasas de interés no funcionará si se mantienen detrás de la curva, es decir, si las tasas se reducen más lentamente de lo que cae la tasa de equilibrio. Ese fue su error en 2007-08. Redúcelos lo suficiente para que aumente el rendimiento a 30 años. (Y la curva se vuelva netamente positiva.)

Lo que es interesante es la valoración de que hay bajadas del tipo a corto “buenas” (las que decide la FED) y “malas” (las que vienen causadas por una contracción de la economía). Visto los gráficos y la debilidad de la curva a diez años, veo una predicción de una economía no sé si recesiva, pero sí átona.