La pasada semana el Deutsche Bank envió una nota interna que decía que, quizás después de todo, ya era hora de que la Fed subiera tipos, afirmando que “en realidad, parece que la Fed está quedándose cada vez más atrás.” Para apoyar tal afirmación, la nota daba un repaso a una serie de los indicadores de inflación más seguidos; sin embargo, el gráfico más interesante era el que a continuación mostramos, donde se plasman las estimaciones de consenso de los analistas sobre los beneficios por acción del S&P500, transmitiendo el mensaje de que, dado que el consenso esperaba beneficios más elevados en un futuro, en algún momento los salarios también tendrían que subir, creando así presiones inflacionarias en un futuro. Más allá de la dudosa afirmación de que la Fed debería subir tipos (que creemos que no), la parte realmente instructiva es ver las estimaciones de consenso de los analistas para los siguientes ocho trimestres. Son las siguientes:

No solo están los analistas pronosticando un aumento en los beneficios corporativos, sino que además prevén que en dos años serán un 30% superiores de lo que son ahora. Cabe recordar que a pesar de la recuperación de la economía americana de los últimos cinco años, los beneficios corporativos nunca han alcanzado el umbral de los 30$ – a pesar de que los márgenes de beneficios han estado, de acuerdo a los estándares históricos, en niveles récord. También hay que recordar que los beneficios corporativos llevan cayendo cinco trimestres consecutivos, la racha más larga desde la crisis financiera de 2008.

Es simplemente otro ejemplo de la irrelevancia de los modelos de estimaciones bottom-up sobre el cualquier Índice. Es bien sabido la tendencia común entre los analistas de considerar que las acciones que analizan están baratas. Es por ello por lo que consideramos qué un análisis top-down es mucho más útil si se quiere saber qué harán los beneficios corporativos a un año vista, por ejemplo. Como hemos explicado en otro artículo, nuestra expectativa para los beneficios corporativos estadounidenses son bastante más pesimistas, dados los bajos niveles de inversión, la posibilidad de un endurecimiento de la política fiscal (de acuerdo a las últimas proyecciones del Congressional Budget Office, aunque los últimos datos muestren lo contrario) y un panorama de demanda internacional bastante desafiante. Aunque el equipo económico del Deutsche Bank argumenta en otra nota que los impactos del petróleo y del tipo de cambio están ya diluyéndose y que como consecuencia los beneficios corporativos deberían ver alguna mejoría, creemos que i) respecto al impacto del dólar, la mayoría de especificaciones econométricas (y el sentido común) sugieren que el impacto tarde entre 4 y 6 trimestres en materializarse totalmente y ii) a priori, no está claro el impacto de los precios del petróleo en los beneficios corporativos. Una perspectiva micro no clarifica mucho, ya que los beneficios perdidos por las empresas E&P podrían compensarse más o menos (o neutralizarse) con los beneficios obtenidos por sectores como el de aerolíneas e industrias similares. Por otra parte, desde una perspectiva macro lo que está claro es que el impacto de los precios del petróleo ha ayudado a la evolución de la cuenta corriente (balanza de pagos) de EEUU y también ha retrasado inversión en la industria E&P, con lo que el efecto conjunto de estos movimientos sobre los beneficios no es tan sencillo y directo de entender como la nota del DB sugiere.

En cualquier caso, sugerir que las ganancias por acción del S&P500 serán un 30% más altas en dos años es simplemente ridículo.

Un ejercicio de “ingeniería inversa” al value investing

El propósito de nuestro artículo es diferente. En vez de criticar las proyecciones de los analistas, nos gustaría responder a la siguiente pregunta: ¿cuál sería la tasa de rendimiento implícita para un inversor que compre el S&P500 ahora si las estimaciones de los analistas resultasen ser ciertas? En otras palabras, damos a los analistas el beneficio de la duda y nos preguntamos qué rendimientos podríamos obtener con estas proyecciones. Este tipo de análisis, busca calcular el valor implícito de los parámetros en un ejercicio de valoración de acciones en vez de obtener una estimación del fair value de una acción. Aquellos que hayan jugado con modelos de descuento de flujos de caja (DCF), sabrán perfectamente que el valor que se obtiene de dicho ejercicio es tan volátil a pequeños cambios en los parámetros de valoración (es decir, tasa de descuento y tasa de crecimiento), hasta tal punto de hacer que todo el ejercicio sea superfluo. Benjamin Graham, el padre de la inversión value, sabía por supuesto las limitaciones de este esquema, afirmando en su obra maestra, El Inversor Inteligente, en la sección “La Nueva Especulación en Acciones Ordinarias”, que:

‘The concept of future prospects and particularly of continued growth in the future invites the application of formulas out of higher mathematics to establish the present value of the favored issue. But the combination of precise formulas with highly imprecise assumptions can be used to establish, or rather justify, practically any value one wishes, however high, for a really outstanding issue.’

Stephen Penman, catedrático en la Columbia Business School, defiende esta observación proponiendo modelos de valoración de acciones cuyo objetivo no es calcular el precio correcto de una acción, sino más bien tomar como variables exógenas el precio y uno de los dos parámetros (tasa de crecimiento, tasa de descuento) y ver qué valor está asumiendo el mercado para el parámetro restante. En otras palabras, no queremos calcular un precio correcto (ojalá pudiésemos), sino más bien usar el modelo para desafiar las expectativas del mercado.

Para nuestro pequeño ejercicio usaremos un modelo de valoración de ganancias residuales (consideramos dicho modelo una herramienta superior de valoración sobre el DCF). El modelo de ganancias residuales (RE) dice que el valor de un activo es el valor en libros más todas las ganancias residuales futuras descontadas, definidas como los beneficios totales menos la “tasa de rendimiento” requerida de la inversión (es decir, el valor en libros del período anterior multiplicado por la tasa de descuento). Si se cree que un activo simplemente generará su tasa de retorno requerida indefinidamente en el futuro, entonces el valor del activo es simplemente su valor en libros actual.

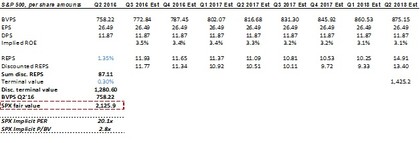

En la Tabla 1 presentamos la valoración del S&P500, tomando las proyecciones de los analistas hasta el segundo trimestre del 2018, y asumiendo después una tasa de crecimiento trimestral indefinida de las ganancias residuales del 0,6%, en línea con los valores históricos (1) (Respecto a la terminología, BVPS es valor en libros por acción, EPS es beneficios por acción, DPS dividendos por acción, ROE es retorno sobre capital propio y REPS ganancias residuales por acción:

Como se puede observar, dados los anteriores supuestos y dado un valor del S&P500 de 2.126 (alrededor del valor actual), la descomposición del S&P500 sería como sigue: 758 puntos vendrían explicados por el valor en libros actual, 121 por las ganancias residuales de los siguientes dos años y 1.246 por las ganancias residuales a partir del año dos. Por otra parte, se necesitaría una tasa de descuento (trimestral) del 1,92% para reconciliar la tasa de crecimiento asumida con las proyecciones de los analistas y con el nivel actual del S&P500. Dicha tasa trimestral correspondería a una tasa anual (nominal) del 7,7%, no muy lejos de lo que la renta variable estadounidense ha dado en los últimos 100 años (los retornos históricos son ligeramente mayores). En otras palabras, las estimaciones de los analistas nos están implícitamente diciendo que si se comprase el S&P500 ahora (a un PER forward de 17 veces y un P/BV de 2,8 veces), se obtendría un retorno (históricamente) medio de la inversión.

O, desde otro punto de vista, la anterior valoración muestra que si usted cree que en dos años los beneficios corporativos vayan a ser un 30% mayores (36 vs. 27 trimestrales), y aplica un valor terminal con una tasa trimestral de crecimiento del 0,6% (un poco exigente, en nuestra opinión) y, además de todo lo anterior, se usan unas REPS de 19,45 (vs. unas ganancias residuales esperadas para el tercer trimestre de este año de 14,9) a la hora de calcular el valor terminal, entonces sólo se obtendrán rendimientos medios (ligeramente inferiores) de la inversión – como nota técnica, el modelo estrictamente está diciendo que si se pudiese

reinvertir los dividendos futuros del S&P500 con los mismos rasgos fundamentales del índice (métricas de valoración) de manera indefinida en el futuro, entonces se obtendría precisamente ese retorno; dado ese supuesto, creemos que los retornos actuales para los siguientes períodos (4-7 años) serán incluso menores que el resultado del modelo, pero incrementales según el tiempo avanza y el inversor es capaz de reinvertir los dividendos en un S&P500 más barato, y esta es la razón por la que pensamos que nuestro ejercicio predice tasas de rendimiento mayores que el ejercicio realizado, por ejemplo, por GMO.

Pero como muchos inversores value (como Penman y Siegel) dirían: no pagues demasiado por el crecimiento en tus valoraciones. Para ello, hemos diseñado otro escenario asumiendo un nivel plano de beneficios hasta el segundo trimestre del 2018 (como hemos comentado, de hecho los beneficios están cayendo) y a partir de ahí hemos aplicado una tasa de crecimiento perpetuo del 0,3% (trimestral). Un escenario realmente conservador hubiese asumido un crecimiento cero en el valor terminal. Eso, junto con el hecho de que pensamos que un nivel de beneficios plano en los siguientes trimestres es todavía optimista y que creemos que el futuro crecimiento de las ganancias residuales será menor que en el pasado, nos hace sentirnos confortables con la nueva tasa de crecimiento asumida. Hemos asumido que la tasa de reparto de dividendos sea constante, y hemos obtenido el BVPS como la diferencia entre los beneficios, los dividendos y el valor en libros del período anterior – nótese que con el supuesto de un reparto de dividendos constante estamos asumiendo efectivamente que las REPS declinarán en los próximos dos años. Con estos cambios, la valoración sería ahora como sigue:

Dadas las nuevas proyecciones para las EPS, y con un forward PER de 20, la nueva valoración nos dice que comprar el S&P500 ahora daría una tasa nominal trimestral del 1,35%, sobre un 5,4% en términos anuales – que después de tener en cuenta la inflación sería incluso menos. No está mal en comparación con el resto de clases de activos (aunque dicha comparación debería tomarse con cautela, dados los bajos rendimientos del resto de activos desde un punto de vista histórico), aunque no suficiente para un inversor conservador que pueda estar invertido en caja y esperar. Finalmente, recordar que nuestras expectativas de beneficios a corto plazo no son muy optimistas, con lo que se podría esperar riesgo a la baja adicional. Por lo tanto, nuestra recomendación para un inversor pasivo que desee invertir ahora en el S&P500 es “wait and see”.

Si la comunidad inversora considerase que retornos nominales del 5,4% son bajos, se produciría una revisión de precios que desencadenaría ventas hasta alcanzar precios más atractivos que garantizasen mejores rendimientos futuros, más en sintonía con las medias históricas del mercado de acciones. En el caso de que eso ocurra en los próximos meses, el escenario más probable será que los retornos a corto plazo sean altamente negativos; de ahí nuestro consejo hacia una actitud de “esperar y ver”.

Javier López Bernardo, Ph.D.

Analista de inversiones en BrightGate Capital y autor del blog de economía The Beauty Contest

Félix López Martínez

Profesor de negocios internacionales en EOI y autor del blog de economía The Beauty Contest

(1) de manera incidental, una de las ventajas del modelo RE sobre el DCF es que, dado que el valor en libros actual obviamente no depende de la tasa de crecimiento que asumamos, la cantidad de valor futuro a descontar en la valoración es menor que en un DCF, con lo que el número final es menos sensible a los cambios en los parámetros).