A pesar de que la crisis de Deutsche Bank y del desplome de la libra nos ha traído de vuelta una volatilidad no esperada, la mayoría de índices de renta variable siguen en zonas de total indefinición cerca de máximos del año. El más amplio índice de la zona euro, el Eurostoxx 300, tras el doble suelo este año (en la zona de mínimos de 2014), lleva desde el 5 de agosto moviéndose en un rango de 12 puntos (entre 320 y 332 puntos). Este lateral se produce justo en la zona de medias de largo plazo (200 y 500 sesiones) y la línea que une los máximos desde abril del año pasado.

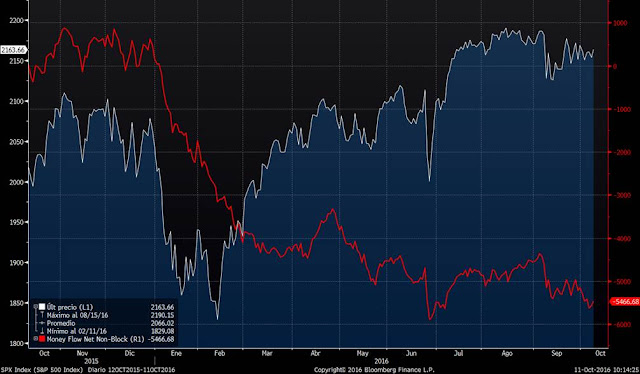

En Estados Unidos, tenemos al S&P500 (salvo la corrección de principios de septiembre) en un lateral entre 2.150 y 2.190 puntos, que dura ya desde mediados de julio. Este movimiento se produce justo tras la ruptura de resistencias de máximos de 2015 y 2016. Este lateral se puede considerar como un movimiento de consolidación de las subidas para continuar la tendencia si somos optimistas o, por el contrario, una zona de distribución de papel por parte de las manos fuertes antes de una abrupta caída si somos pesimistas. A la vista de lo que están haciendo las manos fuertes, podemos esperar que este lateral sea más de acumulación (aprovechar la atonía para comprar), que de distribución.

El saldo comprador de las manos fuertes (operaciones de más de 10.000 títulos) se está yendo a máximos del año.

Mientras que el saldo de las operaciones de menos de 10.000 títulos sigue en mínimos anuales.

Este dibujo de manos débiles no participando de la subida del mercado, no se corresponde con un techo de mercado, sino todo lo contrario. La pregunta que nos hacemos hoy es: ¿qué puede estar cambiando para que los inversores apuesten a que esta atonía se puede romper al alza? Se nos ocurren varios motivos:

- - Las bolsas no están excesivamente baratas, pero tampoco caras, sobre todo si lo comparamos con la rentabilidad riesgo que ofrece hoy la renta fija.

- - A nivel global, existe el convencimiento que la economía crecerá más en los próximos meses. Aunque por debajo de lo deseable, las cifras que se barajan hoy son muy superiores a las que se preveían en el arranque de este ejercicio.

- - Es probable que los gobiernos a nivel global tengan que tomar medidas fiscales y reformas que impulsen el crecimiento para retomar el pulso iniciado por los bancos centrales.

- - Los temas que generaban mucha tensión y discusión a comienzos de este año se van difuminando. La economía China no se ha descarrilado, ni EE.UU. acabó entrando en recesión, ni el efecto del Brexit ha pesado de forma intensa (la divisa está actuando para equilibrar la situación). El petróleo ha vuelto a cotizar a niveles normales, el dólar cotiza bastante estable, limitando los riesgos de los mercados emergentes, los bancos centrales siguen apoyando a los mercados con políticas monetarias "acomodaticias".

- - La demanda de crédito comienza a recuperarse, se reducen las provisiones por insolvencias y mejora el sector inmobiliario. Las compañías cotizadas se financian más barato que nunca y dependen cada vez menos de la financiación bancaria con un año record de emisiones de deuda.

- - Cada vez parece más probable que gane Clinton las elecciones en EE.UU.

- - Pero sobre todo, las expectativas de inflación están repuntando.

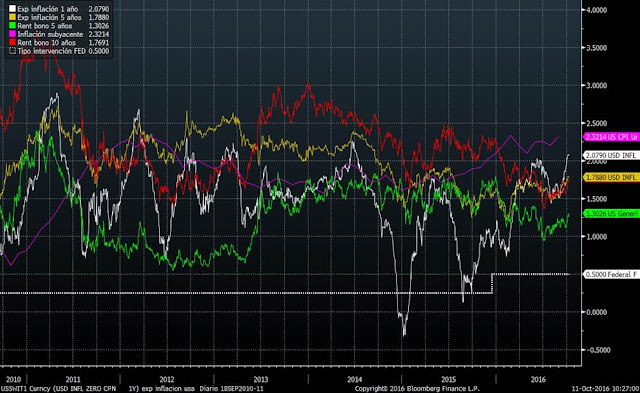

Los primeros puntos que he destacado pueden ser subjetivos, pero el último es un motivo totalmente objetivo. Las expectativas de inflación están repuntando y esto es positivo para las bolsas y negativo para la renta fija. En el siguiente gráfico podemos ver que la expectativa de inflación en Estados Unidos a un año ya está por encima del 2%, mientras que la de cinco años (línea amarilla) se acercan a este nivel. El bono a diez años (línea roja) se comporta igual que las expectativas a cinco, por lo que está repuntando en las últimas jornadas.

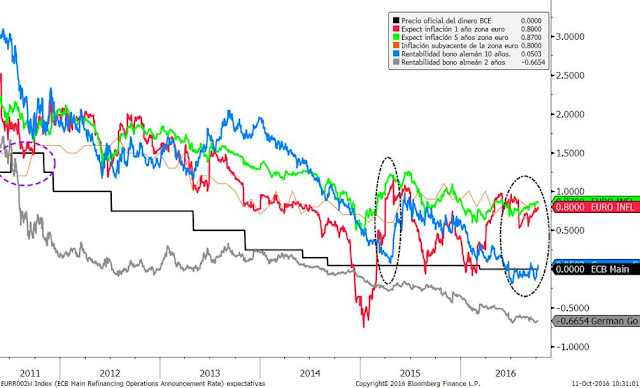

En Europa, las expectativas de inflación a uno y cinco años se acercan al 1% y por fin parece que repunta la rentabilidad del bono a 10 años, estrechando parte del GAP que se comenzó a abrir a partir de marzo de este año.

Evidentemente hay también riesgos e incertidumbres en el horizonte. En nuestro informe de estrategia mensual "riesgo asimétrico" intentamos valorarlos. Pero quizás, tal y como comentamos la semana pasada, sean los resultados empresariales del tercer trimestre, que empiezan a publicarse esta semana, los que terminen de hacer ver a los inversores si la renta variable es una oportunidad o un riesgo.