Con el alza de los ETFs de los últimos años, se han escrito muchísimos análisis en diarios y webs especializadas advirtiendo que la gestión activa está en peligro de extinción. La mayoría de gestores no son capaces de batir a los índices de referencia de forma consistente, es el principal argumento que ofrecen los que defienden la gestión pasiva. El otro principal argumento se basa en que los fondos de gestión pasiva o ETFs tienen comisiones más bajas que los fondos de gestión activa, y esto a largo plazo se convierte en mejores resultados.

Pero nosotros creemos que la gestión activa no puede darse por muerta. Justo en los últimos meses estamos viendo grandes rotaciones de activos en los mercados. Vemos cómo los inversores pasan en días o incluso horas de activos de renta fija a activos de renta variable. Estamos observando cómo el dólar, que parecía que este año se iba a ir a la paridad contra el euro, hoy a duras penas lucha por recuperar el nivel de 1.12 dólares por euro que perdió hace varias jornadas. En renta variable estamos viendo fuerte rotación geográfica (de desarrollados a emergentes en inicio de año, después Europa, y en las últimas semanas Europa se ha quedado atrás, etc…)

Pero si hay algo que en los últimos años e históricamente ha sido muy destacado, es la rotación sectorial que caracteriza los movimientos de la renta variable. Que si hay que apostar por fondos value o por fondos Growth; que si acciones de sectores cíclicos o no cíclicos; que si hay que apostar por valores defensivos o agresivos; que si hay que apostar por valores de pequeña capitalización o por blue Chips… son las opciones a las que se enfrentan a diario los gestores de fondos de "gestión pasiva".

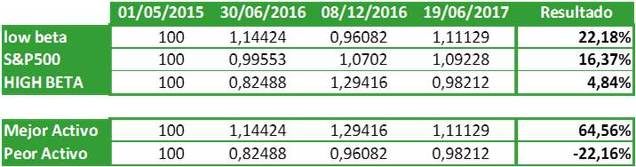

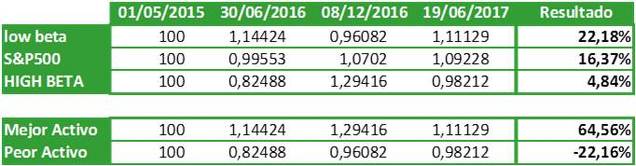

¿Puede aportar valor acertar qué tipo de acciones tener en cartera? Sin duda. Creemos que es la verdadera clave para el éxito de una cartera. Simplemente acertar si hay que estar en valores defensivos o valores agresivos nos habría generado una importantísima rentabilidad sobre el S&P500 en los dos últimos años. Veamos el ejemplo de haber estado invertido en los dos últimos años en distintas opciones. En el S&P500, en compañías defensivas, o en compañías agresivas. Este sería el cuadro de rentabilidades:

El cuadro lo he dividido en tres periodos. El S&P500 hizo máximos y comenzó la corrección en abril del 2015. En 2016, entre los mínimos de febrero y los mínimos del Brexit se formó el suelo del actual tramo alcista de las bolsas. Hasta el 30 de junio de 2016, las compañías de baja volatilidad (ETF S&P500 Low volatility) no sólo no corrigieron sino que subieron un 14.42%, mientras que el S&P500 sólo corrigió un 0.5%. La peor parte se la llevaron lógicamente las compañías arriesgadas, puesto que el ETF High Beta del S&P500 perdió un 17.5%. Adjunto gráfico de la evolución de los tres activos.

Desde el Brexit hasta el mes posterior a las elecciones de Estados Unidos, las compañías de High Beta vivieron uno de los mejores momentos de los últimos años. Fue el momento del "value", de acciones cíclicas, valores castigados, etc., puesto que parecía que las medidas de Donald Trump reavivarían la economía mundial. En ese periodo, el ETF High Beta subió nada menos que un 29.5% frente a un 7% del S&P500, mientras que las defensivas incluso corrigieron (cayeron un 4%), según se aprecia en el gráfico.

Por último, una vez que los inversores comprendieron que las políticas de Donald Trump no son la panacea o que no será fácil que las lleve a cabo, vuelven a ser las compañías Low Beta las que están liderando el mercado. Desde el 8 de diciembre de 2016, el S&P500 sube un 9.22%, mientras que el ETF Low volatility sube un 11.13%. En este periodo alcista de bolsas llama la atención que las compañías agresivas (ETF High Beta) no sólo no han subido más que el ETF (sería lo lógico), sino que ha corregido casi un 2%. En el gráfico vemos cómo la línea blanca de este ETF es la más volátil y la que ha ofrecido pérdidas.

Así pues, está claro que estar sólo en el S&P500 no es la mejor opción. Evidentemente acertar qué tipo de compañías van a ser las que lideren el mercado en cada momento es imposible, pero pagar un 1%-2% al año a un gestor para que trate de aportar este valor que genera la rotación de una cartera, tiene todo el sentido del mundo. En la tabla anterior podemos ver que haber estado en el sector adecuado en estos dos últimos años habría generado un 64.5% de rentabilidad, mientras que haber errado o haber ido detrás del mercado (comprar agresivos después de subida o defensivos después de bajadas) nos habría hecho perder un 22.16% en estos dos últimos años en un mercado que ha subido un 16.37% (subida del S&P500).

¿Se puede adivinar cuál es el tipo de activo que liderará el mercado en cada ciclo? Evidentemente es algo imposible, son muchos los factores que afectan e incluso, como hemos visto, hay situaciones en las que el mercado sube y las compañías de High Beta corrigen cuando deberían subir más que el mercado. Pero una forma de, al menos, ir con el mercado, es graficar un índice de valor relativo entre el High Beta y el Low Volatility. Así, cuando el índice corrige significa que las arriesgadas lo hacen peor que las defensivas, y viceversa. En el gráfico he señalado con línea naranja los tres tramos que hemos graficado y calculado resultados en las claves de hoy, así que bien sea por análisis de tendencia o por seguimiento de indicadores como el MACD o RSI, podemos establecer un sistema que nos permita estar en el tipo de acciones que aportará valor sobre los índices.

Por tanto, aunque tratar de acertar siempre es algo imposible y desaconsejable, sí que apostar por una cartera de fondos gestionada por un profesional a cambio de una comisión anual tiene bastante sentido. No es cuestión de estar 100% en defensivas o 100% arriesgadas y rotar el 100% de la cartera constantemente. Simplemente con tener un sesgo de la cartera a un tipo u otro de activo o zona geográfica, aportará más valor a la inversión del 1% o 2% de comisión anual por la gestión. Todo esto sin entrar a hablar del coste de las comisiones y de la horquilla de compra venta de los ETF. Simplemente con hacer tres o cuatro operaciones en el año, ya se pagaría por comisiones más de ese 1%-2% que se pagaría por la gestión.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)