En nuestras claves diarias solemos defender que los inversores de renta fija suelen acertar más que los de renta variable en los pronósticos futuros de la economía. Suelen ser inversores institucionales que manejan más información y patrimonio, por lo que sus decisiones suelen estar más fundamentadas y menos influenciadas por los estados de ánimo o sentimiento inversor.

Sin embargo, también los inversores de renta fija se dejan influenciar por las noticias y, por ello, la curva de tipos no suele ser un buen predictor de los futuros movimientos de los tipos de interés. En el siguiente gráfico podemos ver cómo en septiembre del año pasado, todos los bonos del gobierno de Estados Unidos cotizaban entre el 3% y 3,5%, cuando el precio del dinero estaba justo en el 2%. En esos momentos los futuros de la FED ya descontaban hasta tres subidas de tipos en un año (hasta el nivel del 2,75%). Y en sólo seis meses vemos que la rentabilidad de los bonos entre 2 y 10 años han bajado hasta niveles del 1.8% y 2.10%. Atendiendo al diferencial histórico entre los bonos y el precio oficial del dinero (línea gris), entendemos que la curva ahora mismo descuenta que la FED bajará tipos hasta el 1,5% (nada menos que tres bajadas).

Si no acertaron en septiembre, ¿tiene sentido que hoy nos tengamos que creer firmemente que tienen que acertar hoy? A final del año pasado en nuestras claves e informes de mercado comentábamos que no tenía sentido pensar que los bonos se iban a ir al 4%, porque no había riesgo de inflación. E incluso defendíamos que era muy buena oportunidad de comprar bonos puesto que ese cupón tan alto (3,2% por un bono del tesoro americano a 10 años) compensaría el posible repunte adicional de rentabilidad.

A día de hoy, pensamos que el mercado puede estar de nuevo exagerando el movimiento. Se ha pasado de la euforia al pánico en muy poco tiempo. Los salarios siguen creciendo y las expectativas de crecimiento se han revisado a la baja pero no tanto como para justificar tres bajadas de tipos de interés. Y no hay que olvidar que este sentimiento negativo actual podría cambiar radicalmente de nuevo si hay una foto en la cumbre del g-20 en la que Trump y Xi Jinping se dan la mano.

Con todo esto queremos decir que hay que tener mucho cuidado si basamos nuestras decisiones en la información que nos llega por lecturas de la curva de tipos de interés. Si buceamos por internet seguro que encontramos sesudos informes que nos avisan que la pendiente actual, está descontando una recesión futura a muy corto plazo. Concretamente incluso estos datos ofrecen una probabilidad y esta es aproximadamente del 30%. Sin embargo, las predicciones de la curva suelen fallar más que acertar. Por definición, lo único que indica la pendiente de la curva de tipos como se prevé que estarán los tipos en el futuro. Una pendiente positiva indica que estos subirán, una pendiente plana indica que no habrá cambio y una pendiente negativa indica que estos bajarán.

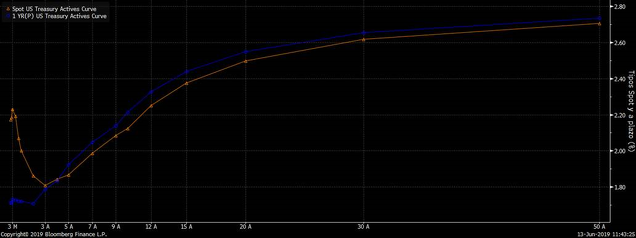

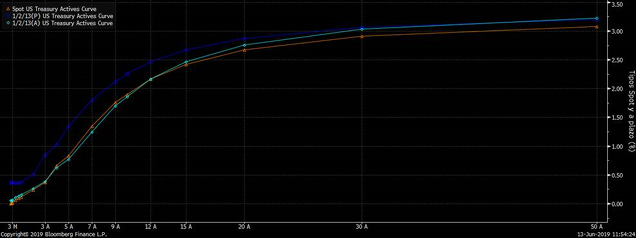

En el siguiente gráfico vemos la curva de tipos actual del tesoro de Estados Unidos en naranja. Está invertida hasta el plazo de 3 años. Desde ahí, pasa a tener pendiente positiva. Como se ve en la línea azul (proyección de la curva a un año en función de la curva actual), se espera que los tipos estén más bajos hasta el plazo de dos años y más altos a partir de 3. No hay más.

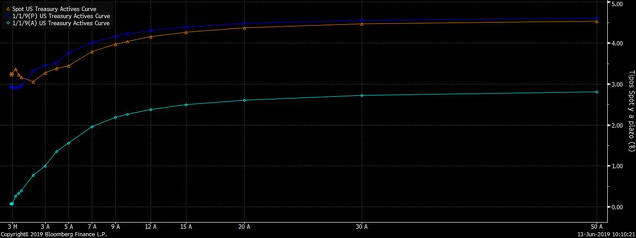

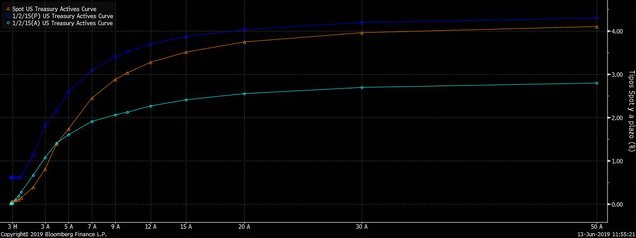

Pero como se aprecia en las siguientes fotos de la curva de tipos en los últimos años, nunca suelen acertar. A principios de 2008, la foto era similar. La curva (naranja) descontaba bajadas hasta 2 años y subidas a partir de 3 (línea azul oscura). Y un año después, la línea azul clara demostró que nada tenía que ver la curva real con la pronosticada.

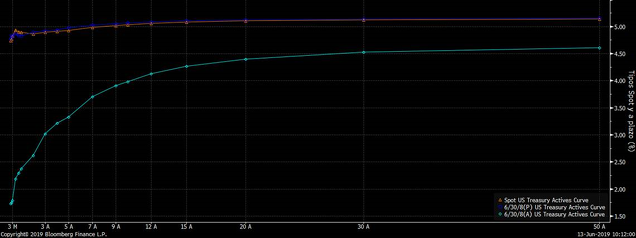

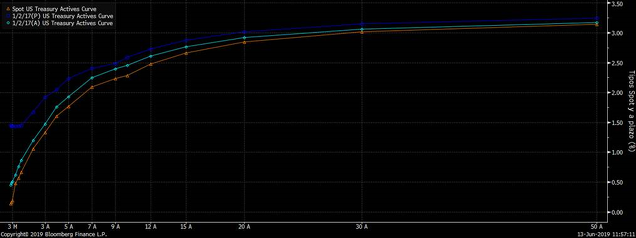

Siguiendo con 2008, la línea estaba totalmente plana a mediados de año (30 de junio). Ahí, por definición, el pronóstico era que se mantendría igual a los 12 meses. Pues la foto real a los 12 meses tampoco se parecía a la real (azul claro frente a azul oscuro).

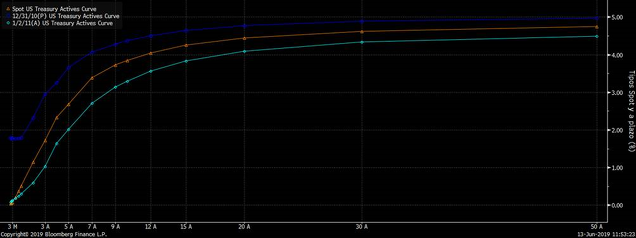

Desde que comenzó la FED a bajar tipos, constantemente, la curva ha errado en los pronósticos. Básicamente porque siempre ha estado descontando subidas de tipos al tener pendiente positiva. A principios de 2010 pronosticaba subidas de tipos (azul oscura frente a naranja) y estos cayeron.

A principios de 2012 también pronosticaban subidas y se mantuvieron.

Más de lo mismo a principios de 2014.

A principios de 2016 sí que acertaron, aunque nuevamente se pronosticaba más subidas de las reales.

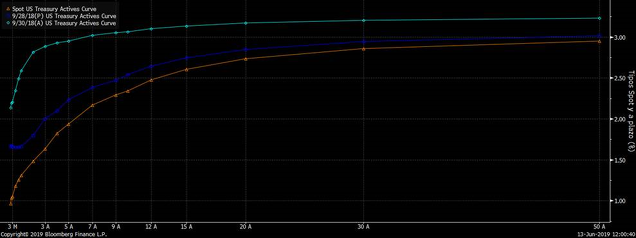

Y como hemos comentado al principio que en septiembre del año pasado el mercado se pasó de frenada descontando más subidas de la FED de lo esperado, también se refleja en la curva proyectada un año antes. Efectivamente la curva en septiembre del 2017 descontaba tipos más altos a un año vista, pero se quedaron muy pero que muy cortos en todos los plazos.

Con todo esto queremos decir, que la curva de tipos es una herramienta más que podemos utilizar para tomar nuestras decisiones, pero ni mucho menos es algo infalible. Es más, no suele acertar nunca. En la medida que se suele exigir más rentabilidad por bonos de más plazo, siempre suele descontar subidas de tipos por definición, lo cual cada vez tiene menos sentido (que se lo digan al BCE). Por eso, hay que restar importancia a todos los informes que basan sus pronósticos en la situación de la curva de tipos de interés, por más que nos lleguen de los analistas más reputados. Ya hemos visto estos últimos meses que todas las lecturas positivas pueden tornar a negativas en sólo una semana dependiendo de un tweet de Donald Trump. Por ello hay que mantener una visión de largo plazo en la gestión de las carteras, invertir en buenas compañías, solventes que se beneficiarán de que la economía global crecerá por encima del 3% los próximos años, y aprovecharse de los momentos de pánico y euforia que se dan tanto en renta fija como en renta variable para cazar oportunidades.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)